Импортеры уплачивают таможенную пошлину при ввозе товаров в Россию. Пошлина рассчитывается тремя основными методами — процент от стоимости, пошлина с единицы товара и комбинированный метод. Выбрать любой из вариантов не получится. Для каждого кода ТН ВЭД свой метод расчёта. Рассказываем о расчете таможенной пошлины на примерах.

11 июня 2021

При ввозе импортного товара в Россию компании уплачивают таможенные платежи. Это пошлины, сборы, налоги — на добавленную стоимость и акцизы. После прохождения контроля и уплаты таможенных платежей импортер вправе реализовывать ввезенные товары и услуги.

Пошлины составляют большую часть всего таможенного платежа. Государство использует пошлины для регулирования рынка и защиты отечественных производителей. Поэтому на одни товары высокая пошлина, на другие низкая. Вторая функция — пополнение бюджета.

Три основных метода исчисления пошлины — процент от стоимости, пошлина с единицы товара и комбинированный метод. Импортер не может выбрать любой вариант. Для каждого кода ТН ВЭД предусмотрен свой метод, который описан в едином таможенном тарифе. Поэтому перед расчетом пошлины нужно классифицировать товар.

Ставки ввозных таможенных пошлин и метод их исчисления — решение Совета ЕЭК от 16.07.2012 №54 / единый таможенный тариф ЕАЭС.

Как рассчитываются таможенные пошлины?

Что такое таможенные платежи

Под таможенными платежами подразумеваются пошлины, налоги и сборы, которые взимаются с участников ВЭД при перемещении грузов и товаров через границу Таможенного Союза. Импортная и экспортные пошлины, таможенные сборы, акциз и НДС — из этих затрат и формируются таможенные платежи.

Расчет таможенных платежей — это одна из важнейших функций в ВЭД, которая напрямую влияет на стоимость товара на рынке, а также размера прибыли от его реализации. Многие начинающие предприниматели, которые ведут работу в сфере внешнеэкономической деятельности, зачастую не учитывают сумму таможенных платежей. Они опираются только на разницу закупочной цены и рыночной стоимости. В итоге, с учетом издержек на таможне, финальная маржа оказывается не такой большой, на какую рассчитывал предприниматель. А в отдельных случаях, можно оказаться в минусе. Поэтому очень важно учитывать размеры таможенных платежей, еще до заключения сделки и принимать во внимание это при составлении контракта и стоимости товара. Без должного опыта, это очень сложная задача, решить которую может помочь опытный таможенный брокер.

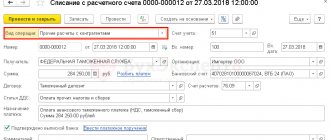

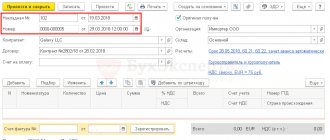

Проводки, возникающие при учете НДС по импорту

Для НДС по импорту проводки, выполняемые в бухучете, различаться не будут:

- начисление налога к уплате отобразится как Дт 19 Кт 68;

- платеж по нему — Дт 68 Кт 51 (для платежей на таможню здесь возможна проводка Дт 68 Кт 76, если НДС в адрес таможенного органа перечисляется авансом);

- принятие в вычеты — Дт 68 Кт 19.

Однако по датам проведения отличия в операциях, связанных со странами, не входящими в ЕАЭС, и странами — участницами этого союза будут существенными. В первом случае они осуществляются на дату выпуска товара на территорию России, а во втором — в месяце, наступающем за месяцем ввоза при условии принятия в нем налоговым органом отчетности, связанной с импортом из ЕАЭС.

В периоде выполнения всех необходимых условий, связанных с применением вычетов, они отразятся в обычной квартальной НДС-декларации, но использоваться в ней для этого будут разные строки раздела 3: 150 — для налога, уплаченного на таможне, 160 — для налога, уплаченного в налоговый орган.

Как рассчитать таможенные платежи

Таможенные платежи — это величина комплексная, которая зависит от того импортируется или экспортируется товар и от его типа. Для начала стоит определить его код, согласно ТН ВЭД. В этой декларации указана вся основная информация, которая касается товара: размер пошлины, процент НДС, а также является он акцизным или нет. Имея на руках эти данные, можно либо с помощью специального калькулятора, либо самостоятельно произвести все необходимые расчеты.

Возьмем для примера, стоимость товара по накладной 2000 долларов. Согласно его ТН ВЭД размер пошлины составляет 10% и НДС 20%, акцизом не облагается.

Для начала, стоит конвертировать валюту в рубли. На момент подачи декларации по курсу Центрального банка России 2000 долларов будет равно 160 000 рублей (1 доллар США = 80 рублей).

Таможенный сбор — 500 рублей Таможенная пошлина 10% — 16 000 рублей НДС 20% — (160 000 + 16 000) * 0.20 = 35 200 рублей Получившиеся значения складываем — 500 + 16 000 + 35 200 Итоговая сумма всех таможенных платежей составит 51 700 рублей или 646,25 долларов.

Данный расчет возможен в том случае, если уже известная окончательная таможенная стоимость товара. Она включает в себя стоимость самого товара и затраты на доставку до границы.

Итоги

Правила начисления и уплаты НДС, связанного с импортом, зависят от того, из какой страны осуществляется ввоз: являющейся участницей ЕАЭС или нет. Ввоз из страны, входящей в ЕАЭС, упрощен в отношении самой процедуры ввоза (здесь нет таможни), но сопровождается дополнительной отчетностью перед налоговыми органами и более поздним выполнением условий для включения ввозного налога в вычеты. Импорт из страны, не являющейся участницей ЕАЭС, происходит через таможню и требует уплаты налога для выпуска товара в Россию. Базы для начисления налога для входящих и не входящих в состав ЕАЭС стран определяются по-разному. В первом случае ей служит стоимость, отражаемая в товаросопроводительных документах (плюс акциз, если он есть), а во втором — таможенная стоимость, увеличенная на таможенную пошлину и акциз (если пошлина и акциз должны уплачиваться).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Акциз

Акциз — это косвенный налог, которые распространяется на товары широкого потребления (алкоголь, табачные изделия, автомобили). От него напрямую зависит итоговая стоимость продукции. Однако государство позволяет добавлять сумму налога в расчет стоимости товара. На акцизную продукцию устанавливается специальная акцизная марка, для получение которой требуется соблюдение определенных правил.

Акцизный таможенный платеж актуален только для импортных товаров. Узнать, подвергается товар данному налогу, а также узнать актуальную ставку можно в Налоговом кодексе, либо в таможенной номенклатуре.

Налоговый вычет при предоплате

В большинстве случаев при внешнеторговых поставках практикуется внесение предоплаты. При перечислении аванса за предстоящее поступление товара покупателем происходит уплачивание НДС с суммы предоплаты.

Во избежание дублирующего налогообложения НДС с внесенных авансов могут быть объявлены, как налоговый вычет, при таможенном оформлении товарной поставки и уплате конечной суммы НДС.

Многие российские компании предпочитают не заниматься таможенным оформлением импортных товаров самостоятельно, а перепоручают эту процедуру посредникам. Если НДС на таможне был оплачен третьим лицом, однако за счет средств импортера и по его поручению, то уплаченная сумма может быть зафиксирована, как налоговый вычет.

НДС

Налог на добавленную стоимость или НДС — это надбавка на цену товара или услуги, которую делает продавец. В итоге, эта надбавка идет в казну государства в виде косвенного налога. Главное отличие НДС от других видов налога состоит в том, что он взимается с каждого участника производства.

По факту НДС должны облагаться только товары, которые импортируются в страну. Однако, даже если вы продаете товар за границу, вы уплачиваете этот налог. Но у вас есть право его вернуть. Это называется процедурой возврата НДС и она имеет свою нюансы.

Всего можно выделить три вида ставок НДС:

- полная, при которой должно быть уплачено 20% налога от стоимости товара, под эту категорию попадает большая часть продукции, ввозимой в страну;

- льготная уменьшена до 10% и относится в основном к товарам для детей и некоторым видам продовольственных продуктов;

- нулевая, в этом случае налог не платится вовсе. Однако подобная льгота распространяется только к высокотехнологичной продукции, у который нет аналогов на российском рынке.

Важно понимать, что НДС взимается не от первоначальной стоимости товара, а вычисляется следующим образом:

Стоимость товара по инвойсу (4 000 долларов) + транспортировка до границы (500 долларов) + акциз (не облагается) + пошлина (400 долларов). Далее эта цифра умножается на значение 0.20. Итого НДС равен — (4 000 + 500 + 400) * 0.20 = 980 долларов. Потом вся сумма переводится в рубли по актуальному курсу ЦБ РФ и уплачивается вместе с остальными налогами до подачи декларации.

Как на расчет влияет страна, из которой осуществляется импорт?

Порядок начисления НДС определяют две группы правил:

- относящиеся к странам — участницам Евразийского экономического союза (ЕАЭС);

- предназначенные для стран, не входящих в этот союз.

В ЕАЭС помимо России входят еще 4 страны: Армения, Белоруссия, Казахстан и Киргизия. Таможня между ними отсутствует, а взаимодействие в части ввоза товаров (в т. ч. по вопросам обложения НДС) регулирует Договор о ЕАЭС, подписанный 29.05.2014 в Астане.

Импорт в Россию из всех прочих стран происходит через таможню и подчинен порядку, устанавливаемому таможенным законодательством, которое базируется на ТК ЕАЭС и документах, публикуемых Федеральной таможенной службой России. В отношении начисления НДС основным документом здесь служит приказ ГТК РФ от 07.02.2001 № 131.

Существование разных правил предопределяет не только разницу в порядке определения налоговой базы, но и различие в иных аспектах работы с ввозным НДС. Вместе с тем существуют и общие для них принципы. В их числе:

- обязательность обложения налогом ввозимого товара, если он не относится к числу освобождаемых от этого (п. 1 ст. 71 Договора о ЕАЭС, п. 1 приложения к приказу ГТК РФ № 131);

- единый базовый список оснований, освобождающих от налогообложения, отсылающий к ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС, п. 13 приложения к приказу ГТК РФ № 131);

- одинаковые значения применяемых для расчета ставок налога (п. 15 раздела III приложения № 18 к Договору о ЕАЭС, раздел 3 приложения к приказу ГТК РФ № 131).

Объединяет две группы правил и то обстоятельство, что от их применения не избавляет применение импортером спецрежима или освобождения, предусмотренного ст. 145 НК РФ. То есть лица, признаваемые неплательщиками НДС для целей обложения налогом на территории России, обязаны платить налог, начисляемый при ввозе товара в страну.

Таможенный сбор

Данный налог платится как при импорте, так и при экспорте. Существует несколько категорий этого платежа. Основной его вид — сбор за оформление взимается всегда, при подаче декларации. Его величина напрямую зависит от стоимость товара.

| Таможенная стоимость товара | Сумма таможенного сбора |

| не превышает 200 тыс. рублей включительно | 500 рублей |

| От 200 000 рублей 1 копейку и более, но не превышает 450 000 рублей включительно | 1 000 рублей |

| От 450 000 рублей 1 копейку и более, но не превышает 1 200 000 рублей включительно | 2 000 рублей |

| От 1 200 000 рублей 1 копейку и более, но не превышает 2 500 000 рублей включительно | 5 500 рублей |

| От 2 500 000 рублей 1 копейку и более, но не превышает 5 000 000 рублей включительно | 7 500 рублей |

| От 5 000 000 рублей 1 копейку и более, но не превышает 10 000 000 рублей включительно | 20 000 рублей |

| От 10 000 000 рублей 1 копейку и более | 30 000 рублей |

Если вы подаете документы в электронном виде, то вам предоставляется скидка в 25% на оформление.

Таможенный сбор за сопровождение применяется лишь тогда, когда транспортировка вашего груза по территории страны требует таможенного контроля со стороны. Он зависит от расстояния, а также от вида транспорта.

Таможенный сбор за хранение актуален, если необходимо хранение груза на складе таможни. Ставка здесь одна, если нет необходимости в специально оборудованном складе, тогда ее размер увеличится вдовое: за 100 кг составит 1 руб/сут или 2 руб/сут соответственно.

Правила принятия ввозного НДС в вычеты

Для включения связанного с импортом НДС в вычеты вне зависимости от того, из какой именно страны осуществлен ввоз, необходимо выполнение следующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ):

- товар принят к учету (причем это может быть и учет за балансом);

- предназначается товар для операций, подпадающих под НДС;

- налог уплачен.

Для импорта из страны, не являющейся участницей ЕАЭС, эти условия выполняются в момент ввоза. Поскольку никаких дополнительных действий от налогоплательщика больше не требуется, в вычеты такой налог попадает в периоде ввоза. Документом, выполняющим для него роль счета-фактуры при внесении данных в книгу покупок, служит грузовая таможенная декларация (ГТД).

При импорте, осуществляемом из страны — участницы ЕАЭС, уплату налога производят в месяце, наступающем после месяца ввоза, что на границе налоговых периодов приведет к перенесению вычета на более поздний из них. Кроме того, к возможности его применения здесь возникают дополнительные требования, связанные с наличием особой обязательной отчетности, сдаваемой в ИФНС (заявление о ввозе и декларация). До ее принятия налоговым органом вычет не считается возможным (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180). В книгу покупок вычет по импорту из страны — участницы ЕАЭС попадет со ссылкой на реквизиты заявления о ввозе.

Таможенная пошлина

Таможенная пошлина является обязательным к уплате платежом, который взимается при перемещении товаров через границу ТС.

Этот налог вычислить очень просто, если вам заранее известен код товара ТН ВЭД. Обычно он указывается в приложении к описанию вида продукта. Также они отображаются в Едином таможенном тарифе Таможенного союза. Таможенная пошлина бывает разной и всегда зависит от товара.

Он может вычисляться как в процентном соотношении, так и исходя из массы или объема. Исходя из этого выделяют три категории:

- адвалорные — исчисляются процентами;

- специфические — исчисляются в денежном отношении за единицу товара;

- комбинированные — совмещают в себе два предыдущих вида.

Вычитается таможенная пошлина из суммы, указанной в декларации: стоимость товара + доставка до таможенной границы.

Подача таможенной декларации и документов для таможенного оформления

Вы можете самостоятельно оформить свой товар на таможне и набраться опыта в этом деле, или поручить выполнение этой формальности таможенному брокеру — сэкономить свое время и нервы. Если вы решитесь разобраться в этом деле без таможенного представителя, то вам будет полезно узнать, что предстоит пройти на таможне.

Для таможенного оформления вашего товара первым делом нужно подать таможенную декларацию и сопроводительные документы в таможенный орган. Таможенным Кодексом Евразийского экономического союза установлено, что декларация подаётся до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца.

В зависимости от таможенных процедур подаются разные таможенные декларации, всего их существует 4 вида. В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

Заранее подготовьте пакет документов, который нужно будет подать вместе с таможенной декларацией:

- контракт с иностранным поставщиком

- паспорт сделки (если имеется)

- инвойс

- упаковочный лист

- разрешительные документы (сертификаты, лицензии)

- платежные документы

- документы на товар

- документы на страховку груза

- документы по транспортировке товара

- документы, подтверждающие сведения о декларанте.

Вместе с декларацией на бумажном носителе необходимо предоставить её электронную копию. Также существует портал таможенной службы, где вы можете задекларировать свой товар электронно с использованием электронной подписи (ЭП).

После того, как вы подадите декларацию, в течение 2 часов она будет зарегистрирована. Затем сотрудники таможенных органов проверят предоставленные документы, проанализируют таможенную декларацию, детально проверят правильность расчетов и своевременность уплаты таможенных платежей. После проведения этой процедуры ваш товар будет выпущен с зоны таможенного контроля.

Как происходит растаможка товаров из Китая

Виды доставки

Всего 2 вида доставки, третий еще не придумали.

- Карго.

- Законная доставка с таможенной очисткой.

Что такое Карго доставка? Карго использует таможенные дыры на границе между Киргизией, Казахстаном, Белоруссией и Китаем. Везется товар неофициально и заключить договор невозможно. Карго завозит товар в Казахстан, как бы растамаживает его там и затем из Казахстана ввозит в Россию. Так как эти страны входят в ЕврАзЭс, товар не облагается таможенными пошлинами. У Карго доставки не может быть настоящего номера ГТД. Если вам нужно доставить из китая без растаможки — это Карго вариант.

Если вы рассматриваете законную доставку с таможенной очисткой, то встает вопрос, кто будет этим заниматься. Готовы ли вы взять на себя внешнеэкономическую возню: заключать официально внешнеэкономические контракты, открывать валютный счет, заниматься валютными переводами, организовывать международную доставку, подавать от своего имени таможенную декларацию и проводить все процедуры с таможней самостоятельно? Если готовы, то вы делаете доставку на свой контракт. Но есть и другой более простой вариант доставки: доставка на чужой контракт. Вы можете передать всю эту внешнеэкономическую деятельность на аутсорсинг.

Как это делается? Вы заключаете внутрироссийский Договор поставки с нами (TiBiMi.ru). Мы в свою очередь заключаем контракт напрямую с вашим поставщиком, организовываем официальную оплату товара, ввозим товар на свое имя, от своего имени подаем таможенную декларацию, платим таможенные платежи и когда товар прибывает в Россию, по внутрироссийскому Договору поставки отдаем товар вам. Все это законно и официально.

Инкотермс

Когда вы выбираете товары на Алибаба, вы наверняка сталкивались с такими терминами, как FOB цена, EXW цена. Эти термины прописаны в Инкотермс/ Incoterms.

Инкотермс – это 11 международных правил, применяемых в международной торговле, которые определяют права и обязанности сторон по договору купли-продажи, в части доставки товара от продавца к покупателю (условия поставки товаров). В связи с необходимостью обеспечить коммерсантов международными правилами толкования торговых терминов, наиболее часто используемых во внешней торговле, Международная торговая палата (МТП) в 1936 году опубликовала первое издание правил Incoterms. 10 сентября 2021 года был опубликован новейший девятый выпуск правил Incoterms 2021, который вступил в силу с 1 января 2021 года.

В основном поставщики Алибаба используют EXW цену. Это лучше всего. По условиям EXW продавец обязан предоставить готовый к отгрузке товар, а покупатель обязан выполнить экспортное, импортное таможенное оформление и доставить товар. Базис поставки EXW возлагает на продавца минимальные обязанности. Но это не означает, что продавец не отвечает за качество товара, его комплектность. Продавец не берет на себя только обязанности по растаможке товара. Иногда нам звонят или пишут клиенты с просьбой помочь растаможить товар, который как они считали растаможит продавец, а на деле выходило иначе. Клиенту нужно было растаможить товар в России. Чтобы не попадать в такие ситуации нужно сразу запрашивать у продавца EXW цену и доставлять товар либо через Карго, либо делать доставку с таможенной очисткой. И то и другое поможет вам сделать TiBiMi.ru.

При EXW цене поставщики Алибаба всегда бесплатно делают упаковку товара (коробки, обрешетку, палет, деревянный ящик) и иногда бесплатно могут отправить на склад получателя, для проверки товара. Поставщики Алибаба всегда сами выбирают логистику. Но если у вас есть предпочтения, можно попросить поставщика отправить товар конкретной логистической компанией, например Deppon.

Документы для таможенного оформления

Какие документы нужны для официального таможенного оформления:

- Договор поставки.

- Инвойс/Invoice с ценой товара.

- Упаковочный лист — наименование товара, количество, вес брутто, нетто, вид тары.

- Код ТН ВЭД.

- Сертификат (не всегда нужен).

Код ТН ВЭД (HS Code) состоит из 10 цифр, но иногда используются первые 6 цифр. Код ТН ВЭД определяется по материалу, составу, толщине товара. Вы можете самостоятельно определить код, но это сложно и не каждый разберётся. Проще всего запросить у поставщика товара HS Code, и обязательно нужно узнать состав/материал товара, из чего он сделан. Также код ТН ВЭД можем определить мы, при расчете стоимости доставки.

Посмотреть коды ТН ВЭД вы можете на сайте TKS.ru