Экспорт — как начать экспортировать, понятие стратегии в международной торговле. Как получить дополнительную прибыль и усилить конкурентные преимущества. Анализ рынков и экспортный план.

出口 — 如何開始出口,國際貿易戰略的概念。 如何獲得額外利潤並增強您的競爭優勢。 市場分析和出口計劃。

Export — how to start exporting, the concept of a strategy in international trade. How to get additional profit and strengthen your competitive advantage. Market analysis and export plan.

Начнем с понятия «экспорт», которое происходит от лат. exporto, что в буквальном смысле означает «вывозить из порта».

Продавца, вывозящего товары заграницу, принято называть экспортёром, тогда как покупателя таких товаров и услуг принято именовать — импортёром.

Экспорт это вывоз товаров, работ и услуг, результатов интеллектуальной деятельности с таможенной территории РФ за границу без обязательств об обратном ввозе.

В настоящее время импорт любых товаров или услуг, осуществляемый законным способом из одной страны или государства в другую, является одним из самых распространённых видов деятельности в торговой сфере.

Именно поэтому, наряду с экспортом, импорт составляет основу международных экономических отношений.

Как предприниматель, или собственник бизнеса, вы можете долго учиться азам внешнеэкономической деятельности. Но современная международная экономика меняет привычные стратегии. Остается одно -ДЕЙСТВОВАТЬ в команде с международными экспертами.

Для организации экспорта мы предлагаем онлайн платформы для экспортёров. Организуем продажи онлайн, оптом на экспорт. Представим ваш товар найдем бизнес-партнёров, покупателей, поставщиков, инвесторов по всему миру.

Торговый союз Souztrade.RU — платформа для экспортёров, предлагаем услуги по сопровождению внешнеторговых операций онлайн.

Организуем экспорт от консультации до аутсорсинга ВЭД WhatsApp +79169906144

Экспорт товаров — вывоз материальных благ определённого свойства.

Экспорт услуг — возмещаемое предоставление зарубежным партнёрам услуг производственного или потребительского характера.

Экспорт капитала — инвестирование средств в целях организации собственного производства за рубежом.

Первое, что необходимо сделать – составить алгоритм четких последовательных действий, разработать экспертную стратегию. Экспортный план позволит избежать риски, свойственные компаниям ВЭД.

За основу вы можете взять следующий примерный перечень мероприятий:

Особенности подтверждения ставки 0% по НДС при экспорте в страны ЕАЭС

Отличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

Поэтому общий список документов, обосновывающих ставку 0%, невелик и состоит:

- из контракта;

- товаросопроводительных и транспортных документов;

- заявления о ввозе или перечня заявлений.

П. 4 приложения 18 к договору о ЕАЭС предусмотрено, что одним из документов для подтверждения нулевой ставки является банковская выписка. Почему банковской выписки нет в вышеприведенном списке, читайте в материале «Для подтверждения экспорта в ЕАЭС выписка банка не требуется».

Какими документами можно подтвердить нулевую ставку, если покупатель вывозит товар в государства ЕАЭС самостоятельно, читайте в публикации «Экспорт в государства ЕАЭС: чем подтвердить нулевую ставку НДС при самовывозе товаров покупателем».

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС. О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля».

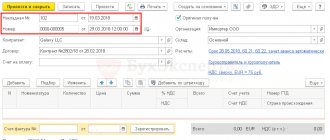

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации. Важно обратить внимание на порядок оформления в случае продажи товара через филиал. Читайте об этом в нашем материале «При экспорте товаров в Армению, Белоруссию или Казахстан через подразделение в счете-фактуре лучше указать КПП головного офиса».

А о том, следует ли представлять такой счет-фактуру в ИФНС для обоснования ставки 0%, вы узнаете здесь.

О том, как учитывать сумму аванса, полученную экспортером от своего иностранного контрагента, смотрите в материале «Как в целях НДС учесть авансы от партнеров из ЕАЭС?».

Одинаковы ли правила подтверждения нулевой ставки НДС при экспорте в страны ЕАЭС и страны СНГ, читайте в публикации «Как подтвердить ставку НДС 0% при экспорте в страны СНГ?».

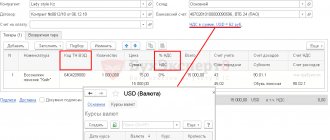

Организация расчетов по контракту

Согласно законодательству РФ, внешнеэкономические сделки на сумму свыше пяти тысяч долларов подлежат обязательной регистрации. Условия процедуры можно узнать непосредственно в обслуживающем банке.

Он является результатом международного разделения труда, материальная основа экспорта это выручка, которая служит источником средств для оплаты импорта.

Имеют место следующие виды экспорта товаров: вывоз товаров, произведённых или переработанных в данной стране, вывоз товаров (особенно сырья или полуфабрикатов) для изготовления или переработки за рубежом с последующим их возвратом, временный вывоз отечественных товаров (на выставки, ярмарки, аукционы и так далее) с последующим их возвратом или вывозом временно иностранных товаров (на выставки, ярмарки, аукционы и так далее), внутрифирменные поставки товаров или по прямым производственным связям предприятий, реэкспорт — вывоз товаров, ввезённых ранее из-за границы без дополнительной их переработки в реэкспортирующей стране, проданных на международных аукционах, биржах.

Соотношение между экспортом и импортом отдельного государства называется внешнеторговый баланс страны, он включает в себя товары и услуги. По состоянию на 2010 год, лидирующие позиции в этом рейтинге занимали, по порядку, Германия, КНР и Россия. Однако, этот показатель не отражает объем экономики страны — США, с наибольшим объёмом ВВП среди стран мира занимает в этом списке последнюю строчку.

Идентификация экспортного рынка?

Начнем с того, что подход сильно отличается от одного экспортера к другому. Однако мне нужно знать, является ли продукт, с которым я хочу иметь дело, коммерчески жизнеспособным. Между тем, я должен провести исследование рынка, прежде чем сужаться до своего бизнес-плана.

Реалистичная возможность экспорта — это та, которая приводит к экономическому росту и высокой прибыльности для экспортера. Кроме того, от меня требуется подробное описание того, как мои продукты сравниваются с продуктами моих конкурентов. Кроме того, я должен сделать все проверки данных, чтобы понять, как они справляются со своим брендом, маркетинговыми стратегиями и логистикой.

Обязательным условием, которое необходимо учитывать, является размер рынка. Но как мне сделать оценку рынка? Посмотрите на текущие тенденции вашего конкретного товара. Это включает в себя его производительность и его требование, чтобы определить приблизительную оценку потенциальных покупателей. Интересно, что получить точные и достоверные статистические данные экспорта из анализ данных компаний онлайн.

С помощью такой информации я узнаю демографию. Я пойму, где, в частности, мои продукты идут хорошо. Между тем мне нужно знать, какие страны, если быть точными, имеют чрезмерно ограничительные торговые барьеры. Если меня бьют по высоким тарифам, то очевидно, что количество потребителей уменьшается. К сожалению, больным приходится устанавливать цены чуть выше.

В Интернете есть выдающийся потенциал, который является отличным каналом, который поможет мне найти серьезных покупателей. Производители и ритейлеры могут извлечь выгоду из электронная коммерция розничные платформы, такие как Амазонка, Alibaba, и eBay для источника экспортных возможностей.

Еще один вариант, на который можно рассчитывать — это рыночные экспозиции или торговые выставки. Вы получаете возможность выставлять свои продукты и взаимодействовать с другими экспортерами. Кроме того, рост онлайн-рынков B2B и B2C оказался чрезвычайно перспективным для большинства экспортеров. Интернет-магазин занимает центральное место. Аплодисменты глубоким виртуальные интернет-магазины.

Виды экспорта

Виды экспортных операций. Также экспортные операции могут быть прямыми, косвенными и совместными. Прямой экспорт — это продажа товара непосредственно иностранному покупателю. Косвенный экспорт — это вывоз продукции с привлечением посредников (компаний-дистрибьюторов, специальных агентов и т.д.). Совместный экспорт — это ситуация, когда для эффективной продажи своих товаров на международных рынках два и более производителя кооперируются и совместно выстраивают стратегию маркетинга и сбыта.

Экспортные цены

У транспортной компании обычно есть точный калькулятор цен. Буквально, есть важные факторы, которые определяют цены. Ориентированный на затраты подход является общей стратегией, используемой большинством экспортеров. Он оценивает стоимость следующих элементов;

- Таможенные пошлины

- Фрахт и страхование

- Комиссии для иностранных агентов

- Сборы за оформление экспортной документации

- Сборы за обслуживание заказа

Чтобы представить все в перспективе, я должен провести исследование рынка, чтобы узнать, сколько я должен взимать с конечного покупателя на основе всех экспортных расходов. Кроме того, у меня должен быть фрагмент того, сколько берут мои конкуренты.

Способы оплаты

Я могу выбрать оплата сделать заранее или отдать кредит доверенным иностранным покупателям. Это может быть через кредитные средства коммерческих банков. Деньги могут быть отправлены экспортеру с помощью банковского перевода, чеков или транзакций по кредитным картам.

Аккредитивы также широко используются в экспорте бизнеса. Банк гарантирует платежи, проверяя все товаросопроводительные документы.

Какие риски связаны?

Есть финансовые риски, которые вращаются вокруг всего бизнеса. Такие вопросы, как несвоевременные платежи или повреждение товара, могут быть такими неприятными. Вы склонны к мошенническим действиям, таким как кража и мошенничество на зарубежных экспортных рынках. Кроме того, мне может стоить дороже улучшить стандарты моей продукции, чтобы соответствовать требованиям, установленным другими странами.

ЭТАПЫ ОФОРМЛЕНИЯ ЭКСПОРТА ИЗ РОССИИ

- Первичная бесплатная консультация по вопросам внешнеэкономической деятельности;

- Обсуждение и составление внешнеэкономического контракта;

- Определения кодов ТН ВЭД для товаров, планируемых в вывозу;

- Проверка необходимых условий и ограничений для вывоза, получение разрешений и согласований (в случае необходимости);

- Выбор места таможенного оформления с учетом логистики клиента и страны, в которую планируется экспорт;

- Расчет и оплата таможенных платежей (в случае необходимости);

- Заполнение, подача и оформление электронной таможенной декларации (ДТ);

- Выпуск декларации, формирование и передача клиенту пакета документов, необходимых для пересечения границы;

Подтверждение ставки 0% по НДС при экспорте в другие страны

Основными документами в данном случае являются:

- таможенная декларация.

- контракт.

- товаросопроводительные документы.

Таможенная декларация может быть временной или полной. Какая из них подходит для подтверждения экспорта, читайте в этой публикации.

Таможенная декларация может оформляться в электронном виде. Можно ли для подтверждения экспорта использовать ее бумажную копию, см. здесь.

С 4 квартала 2015 года некоторые документы из перечня можно заменить реестрами, ознакомиться с форматами которых можно в публикации «Утверждены формы и форматы реестров для подтверждения ставки НДС 0%». Для реестров документов, подтверждающих ставку 0%, есть и контрольные соотношения. Подробнее о них смотрите в материалах:

- «Появились контрольные соотношения проверки Реестров для подтверждения ставки 0%»;

- «Новые контрольные соотношения по НДС»;

Какие правила подтверждения нулевой ставки действуют при экспорте в подконтрольную Украине Донецкую Народную Республику, читайте в материале «Как подтвердить экспорт товаров на территорию ДНР».

Есть ли какие-либо особенности подтверждения нулевой ставки, если право собственности на экспортируемый товар переходит к покупателю-иностранцу на территории России, читайте в публикации «Момент перехода права собственности не важен для нулевой ставки НДС».

Основные этапы и документы, необходимые для декларирования

Таможенным Кодексом предусмотрен ряд обязательных последовательных процедур, связанных с оформлением и выпуском товара, грузов в экспортном направлении. Таких этапов существует три.

Первый этап связан с извещением и предоставлением для досмотра груза. Как правило, такое извещение производится либо грузовладельцем лично, либо через нанятого посредника – транспортную- экспедиционную компанию, грузовой таможенный терминал, СВХ или таможенного брокера. Сроки извещения о прибытии груза для прохождения осмотра не должны превышать 30 минут. При этом ни грузовладелец, ни перевозчик, ни какое-либо другое уполномоченное грузовладельцем лицо не имеет прав перемещать какие бы то ни было грузы в транспортном средстве, контейнере, оставлять его без присмотра.

Т.е. грузоотправитель должен представить товар или груз к месту проведения таможенного досмотра СВХ, таможенный грузовой терминал (таможенную зону) или в соответствующий пост.

Вторым этапом прохождения экспортной процедуры является декларирование. Этим обычно занимаются специально нанятые специалисты – таможенные декларанты или брокеры, имеющие соответствующие лицензии от ФТС.

ГТД (грузовая таможенная декларация) имеет вид специального бланка с голографической защитой, в котором указывают все необходимые данные об отправителе и получателе груза, его характеристиках, весе, количестве грузовых мест, таможенную стоимость и другие необходимые данные. ГТД выпускается в трех экземплярах – один остается в таможне, другой – у грузоотправителя, а третий передается на грузовой терминал или перевозчику для оформления транспортных грузовых документов: ТТН для автотранспорта, коносамент для морских и речных перевозок (Bill of lading), авиационная накладная или air bill.

Составленная должным образом ГТД передается в специальный отдел таможни (ОКТДТ – отдел контроля и досмотра) для производства таможенной очистки вместе с другими необходимыми документами.

Этап третий – прохождение таможенного контроля, оплата всех необходимых сборов и платежей (в том числе за перевалку и хранение груза на складах таможни, опломбировку, таможенное сопровождение до места погрузки на транспортное средство).

Документы, необходимые для составления ГТД

Чтобы оформить выпуск экспортного товара или груза, для составления, оформления ГТД требуется предоставить следующий пакет документов (в зависимости от сорта и характера груза):

- документ, подтверждающий право его владения грузоотправителем – это либо сертификат о происхождении, либо контракт о покупке, свидетельство о праве собственности;

- внешнеторговый контракт с грузополучателем, паспорт сделки;

- инвойс или счет, по которому оплачивается приобретение, поставка товара, включая стоимость как самого товара, так и транспортные и другие накладные расходы;

- упаковочный лист, содержащий полное наименование и количество товара в крупногабаритной таре – ящиках, коробках, которые являются грузовыми местами. Если груз имеет сыпучий характер, то вместо упаковочного листа предоставляется выписка или погрузочный ордер соответствующего грузового терминала – например, с угольного склада или нефтяной базы.

- транспортные накладные для тех случаев, когда груз доставляется на пост авто или ж/д транспортом;

- сертификаты, лицензии и другие документы, необходимые для перевозки данного типа груза – например, фитосанитарный сертификат, если производится таможенное оформление пиломатериалов на экспорт, ветеринарный сертификат для продуктов животного происхождения, свидетельство о классе опасности груза (сертификат МПОГ).

Кроме этого обязательного списка документов, органы таможни вправе потребовать от грузоотправителя любые другие документы, подтверждающие право на вывоз товара за границу.

Когда нулевая ставка НДС при экспорте становится ненулевой

В соответствии со ст. 165 НК РФ, если продавцы, реализующие товар на экспорт, не соберут пакет документов, обосновывающих ставку 0%, им придется исполнить свою обязанность по уплате налога. Оплатить налог надо будет по ставкам 10 или 20%. Подробнее об этом говорится в статье «Что делать, если экспорт не подтвержден в установленный срок».

При этом налоговая база по НДС будет увеличена на стоимость товаров по неподтвержденному экспорту. Ее способ определения рассмотрен в статье «Налоговая база при экспорте — рыночная стоимость товаров по контракту».

ПРЕИМУЩЕСТВА РАБОТЫ С НАМИ

ПРОФЕССИОНАЛЬНО

Ваши торговые операции выполняются опытными профессионалами в отрасли внешнеэкономической деятельности. Все специалисты имеют аттестаты ФТС России и практический опыт более 8 лет.

Удобно

Личный кабинет позволяет проводить все процедуры без личного присутствия, от загрузки документов до отслеживания статуса таможенного оформления. Декларация отправляется на таможню по системе ЭД-2.

Быстро

Благодаря накопленному опыту работы с таможенными службами, мы сформировали четкий порядок действий, который позволяет ускоренно проходить таможенное оформление.

Выгодно

Предоставим декларацию на Товары (ДТ), и все сопутствующие документы по единой цене, определенной договором, без доплат.

Счета-фактуры при экспорте

При реализации товаров, работ, услуг как на внутреннем рынке, так и на экспорт необходимо составить счет-фактуру. При реализации на внутреннем рынке счет-фактуру можно составить в электронном виде или оформить универсальный передаточный документ (УПД).

Можно ли составить электронный счет-фактуру или УПД при реализации на экспорт, читайте в материалах:

- «Допустим ли электронный счет-фактура при экспорте?»;

- «УПД можно использовать при экспорте — как замену счета-фактуры».

Особенности налогового оформления

При пересечении товаром границы экспортер начисляет и уплачивает НДС по обычной ставке. Базой для расчета НДС является сумма, складывающаяся из стоимости товара согласно декларации, а также пошлины и акциз. Если НДС не уплачен, то товар не сможет покинуть зону временного хранения на таможне. При задержке платежа на невыплаченную сумму начисляется пени. При последующем подтверждении экспорта сумму уплаченного «неподтвержденного» НДС экспортер вправе принять к вычету, если выполняются следующие условия:

- Товар оприходован на учет.

- Выручка от операций с товаром облагается НДС.

- На товар и его транспортировку собраны все первичные документы.

- Таможенный НДС уплачен полностью.

Если используется упрощенная схема налогообложения, то при учете экспорта товаров НДС к вычету не применяется. В этом случае действия с НДС зависят от того, какой объект налогообложения используется. Если в качестве объекта налогообложения используются «доходы», то НДС включается в стоимость товара или основного средства. При применении схемы «доходы минус расходы» сумма налога включается в состав затрат, уменьшающих налогооблагаемую базу.

Определение таможенной стоимости товаров

Таможенная стоимость товара, предъявленного к вывозу на экспорт, определяется тремя основными способами. Это:

- адвалорная стоимость – процент от стоимости груза, указанной в паспорте сделки или внешнеторговом контракте;

- фиксированная плата за единицу груза, например, за 1 м3 отгружаемого угля или 1 тонну нефтепродуктов;

- специальные тарифы, относящиеся к определенным классам грузов и товаров, например, таможенная стоимость сложного или уникального оборудования может быть определена через экспертную оценку ТПП (торговая промышленная палата) или по специальным каталогам продукции.

Кроме этого, существует ряд групп и классов товаров, по которым таможенная стоимость либо снижена до минимальных значений, либо равна нулю. Такая информация опубликована на интернет-портале ФТС РФ.

Возмещение НДС при экспорте товаров

За этапом подачи в ИФНС всех необходимых документов, обосновывающих отгрузку за пределы РФ, начинается камеральная проверка, цель которой — определить обоснованность применения экспортной ставки. С порядком учета и возмещения экспортного НДС можно ознакомиться в статьях:

- «Какой порядок возврата (возмещения) НДС при экспорте в Казахстан?»;

- «Каков порядок учета и возмещения НДС при экспорте?»;

- «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)?».

При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта компании или ИП осуществляют начисление налога, правда, это не лишает их возможности воспользоваться ставкой 0% позже.

Однако налоговое законодательство, ограничивая период подтверждения экспорта, не указывает момент, с которого следует исчислять указанный промежуток. Подробнее данный вопрос рассмотрен в статьях:

- «С какой даты начинается исчисление трехлетнего срока для возмещения НДС по экспортным товарам?»;

- «Считаем срок на возмещение НДС, уплаченного по неподтвержденному экспорту: версия Минфина».

Пошагово рассматриваемая процедура изложена в статье «Как правильно осуществить возврат НДС при экспорте товаров (инструкция)».

Вычет в рамках экспортных операций

Экспортер в соответствии со ст. 172 НК РФ может воспользоваться вычетом. При этом по экспортным операциям вычет применяется по суммам входного НДС, т. е. налога, уплаченного при приобретении товаров (работ, услуг), в дальнейшем направленных на экспорт. С 01.07.2016 вычет входного НДС для экспортеров сырьевых и несырьевых товаров производится по разным правилам.

Какие товары относятся к сырьевым, вы узнаете из материала «Какие товары являются сырьевыми для вычета НДС у экспортера».

О применении вычета экспортерами несырьевых товаров читайте в материале «Экспортеры — несырьевики применяют вычет по общим правилам».

Экспортеры сырьевых товаров входной НДС по приобретенным товарам (работам, услугам), которые использованы для операций экспорта, в некоторых случаях должны восстановить. Когда это нужно сделать, читайте в материале «НДС по товарам, которые использованы для экспорта сырьевых товаров, восстанавливают».

В каких случаях не нужно распределять входной НДС по косвенным расходам, читайте в статье «Нужно ли распределять «входной» НДС по косвенным расходам между внутренней и экспортной» реализацией?».

Об особенностях применения вычета в рамках экспортных операций также можно прочитать в статье «Как применить вычет НДС по экспортным операциям».

Возврат брака при экспорте

Отгрузка и возврат бракованного товара встречается не только на внутреннем рынке, но и при реализации на экспорт. Если бракованный товар возвращается иностранным поставщиком, то перед экспортером встают вопросы: можно ли расценивать такой возврат как импорт и нужно ли уплачивать в этом случае НДС? Ответы на них вы найдете в материалах:

- «Контрагент из ЕАЭС вернул некондицию — уплачивать ли НДС при ввозе брака обратно в Россию?»;

- «Возврат бракованного экспортного товара — это импорт?».