Пошлина — один из таможенных платежей, которые платят за ввоз и вывоз товаров. В народе пошлиной называют все таможенные платежи, но помимо самой пошлины государство берет еще:

- НДС — налог на добавленную стоимость от 0% до 20% в зависимости от вида товара;

- Косвенные налоги, которые платят при ввозе бензина, алкоголя, сигарет и других подакцизных товаров;

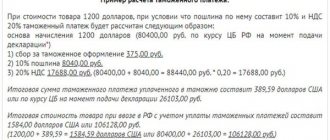

- Таможенные сборы — платежи, которые берет таможня за услуги по сопровождению оформления, то есть работу инспекторов. Они зависят от стоимости товара и на 15 августа 2020 составляют от 375 до 22 500 рублей.

Мы расскажем, как делают расчет таможенной пошлины для бизнеса и приведем примеры реального расчета.

Определение платежей

В зависимости от некоторых условий международной операции все дополнительные расходы, связанные с хранением и транспортировкой грузов, а также таможенные платежи включаются в конечную стоимость продукции, которая реализуется или закупается.

Так, например, импортер продукции оплачивает налог на добавленную стоимость, ввозную пошлину, таможенные сборы, а также акциз для группы подакцизных товаров. В свою очередь, экспортер оплачивает сбор за оформление декларации (не касается продукции, которая облагается экспортной пошлиной).

К так называемой группе риска относят продукты, которые пользуются повышенным спросом на мировом рынке, а также те, которые стратегически нежелательно вывозить за территорию государства.

Как рассчитать таможенные платежи? В первую очередь необходимо выяснить код ТН ВЭД и провести расчет таможенной стоимости. Это можно сделать с помощью официального запроса в таможню.

Что даёт код ТН ВЭД при расчётах

Благодаря нему можно рассчитать номинальные платежи, узнать, какие пошлины еще должны быть уплачены и какие разрешения необходимо получить. Также можно выяснить, есть ли в государстве льготы при расчете таможенной пошлины.

Рассчитываем таможенную формулу — пошаговая инструкция

Шаг 1. Определите код ТНВЭД

У каждого товара есть свой код ТНВЭД, который поможет определить размер обоих множителей таможенной пошлины.

Для подбора кодов используют различные базы данных. Бесплатный вариант есть на сайте ТКС https://www.tks.ru/db/tnved/tree — вбиваете в строке поиска ключевое слово и ищете свой товар в списке результатов. Можно искать вручную через перечень разделов групп товаров.

Минусы базы ТКС в том, что она не всегда своевременно обновляется и не содержит полный перечень нужных для таможенного оформления материалов — распоряжений таможни, указов, регламентов и так далее.

Профессионалы пользуются платными базами — например, ВЭД Инфо. Она стоит 7500 рублей за месяц регистрации и 3190 рублей за месяц подписки. Туда сразу подгружаются все обновления и есть полная информация по порядку оформления для каждого товара.

Одни программы не гарантируют правильности подбора кода — тут нужен практический опыт. Об этом надо помнить, когда выбираете, декларировать ли груз самостоятельно или обратиться к брокеру.

Шаг 2. Определите, от чего считаем пошлину

Таможенные пошлины бывают адвалорные — они рассчитываются от стоимости груза — и специфические — их вычисляют от количества единиц, веса и так далее. Еще есть комбинированные пошлины: когда выбирают вариант, где размер больше или суммируют оба варианта. Какой вариант выбрать указывает код ТНВЭД.

Шаг 3. Умножаем на ставку

Ставку вы сможете определить по коду ТНВЭД, ее подскажет любая база данных или поисковик. Это самый простой шаг.

Определение пошлины

Это налог, которым облагается груз при пересечении ним границы государства. Различают следующие виды пошлин (у них разные формулы расчета таможенных платежей):

- адвалорные (расчет таможенного сбора с помощью процентной ставки от контрактной стоимости партии продукции);

- специфические (рассчитать платежи можно в денежном выражении за каждую единицу продукции);

- комбинированные (учитывается и первое, и второе условия).

Пересмотр ставок происходит регулярно, и порой вводятся льготные условия, при которых ставки изменяются или отменяются вовсе. Чтобы знать, как рассчитать таможенную стоимость товара, нужно быть в курсе актуальных изменений.

Таможенные пошлины на ввозимые товары

Таможенные пошлины на ввоз в 2021 году не будут применяться для товаров на сумму менее 500 евро, перемещаемых на автомобиле, автобусе, железнодорожным или морским транспортом. Пошлину в 2021 году платить не надо, если масса сопровождаемого и несопровождаемого багажа 25 кг и меньше (в 2021 г — 50 кг). Беспошлинно воздушным транспортом разрешается ввозить 50 кг груза, стоимостью не более 10 тыс. евро.

Таможенные пошлины на ввоз из Китая (Алиэкспресс) в 2021 году составят 15% от суммы превышения пороговой стоимости и 4 евро за каждый килограмм сверх установленного лимита.

Беспошлинный порог для физических лиц на заказы с Алиэкспресс в 2021 году:

- масса посылки — не больше 31 кг;

- максимальная стоимость посылки — 50 евро;

- разрешается заказывать в месяц товаров на любую сумму.

Если лимит превышен, то оплачивается таможенная пошлина на ввоз товаров. Обойти уплату можно только попросив знакомого, живущего в другой стране, где не действуют такие лимиты, заказать изделие и привезти в Россию. Алиэкспресс сразу после оплаты товара отсылает сведения на таможню. Потому не имеет значения, какую стоимость укажет продавец на коробке — сотрудники таможни все равно будут знать реальную цену.

Налог на добавленную стоимость

При экспорте продукции оплачивать НДС нет необходимости. В то же время, все импортируемые товары разделяют на три категории, за каждой из которых закреплена определенная ставка НДС.

- первая группа: НДС – 18% (большая часть ввозимых товаров);

- вторая группа: льготная ставка НДС – 10% (ряд продовольственных и детских товаров);

- третья группа: НДС – 0% (оборудование, не имеющее аналогов в стране-импортере).

Решение о том, какое оборудование относится к третьей группе, принимает правительство государства.

Каким образом рассчитывается НДС для импортера? Он рассчитывается от суммы контрактной стоимости товара, акциза и пошлины. Из этой суммы рассчитывается налог (согласно процентной ставке). Для расчета можно использовать онлайн калькулятор таможенных платежей. Как показывает практика, такой расчёт эффективно упрощает процесс уплаты налогов при импорте.

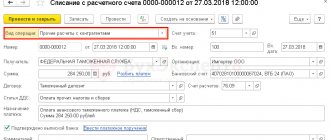

Оплату нужно сделать еще до момента подачи декларации.

НДС при импорте из стран ЕАЭС

При взаимном товарообмене с бывшими союзными государствами НДС на ввозимые товары либо услуги высчитывается по элементарной схеме, а уплата бюджетного сбора производится на казначейский счет территориальной налоговой инспекции.

Объект для обложения НДС в случае импорта из держав ЕАЭС определяется, как стоимость закупленной товарной массы, увеличенная на величину акцизного сбора (при необходимости). Моментом формирования налоговой базы назначается календарная дата, когда ввезенный товар оприходован складским учетом. Сумма НДС определяется простым перемножением стоимости купленной товарной продукции и нужного налогового тарифа.

По закрытии квартала, в котором совершались импортныесделки по перемещению товаров из ЕАЭС, российская компания-импортер (ИП) обязана предъвить фискальной инстанции декларацию по НДС. Документ должен быть сдан до 20 числа (включительно) месяца, идущего за отчетным периодом.

Важно: декларация по «импортному» НДС сдается в виде «бумажного» документа. Электронная отчетность применяется только теми налогоплательщиками, персонал которых превосходит численностью 100 человек.

Одновременно со сдачей декларации по НДС импортер обязан уплатить налог по банковским параметрам «своего» налогового подразделения. В платежном поручении применяется отдельный КБК для НДС при импорте из стран соседнего зарубежья.

Как произвести расчёт

Как правильным образом посчитать таможенные платежи?

Экспорт: если продукция не включена в список товаров, согласно которому определяется экспортная пошлина, необходимо оплатить только сбор за оформление (от 500 руб.).

Импорт: если нет никаких особенных условий, то необходимо посчитать НДС как процент от суммы таможенной стоимости партии товара и сбора за оформление. К НДС необходимо прибавить сбор за оформление. Полученная сумма и составит платеж.

При использовании онлайн калькулятора, необходимо определить код ввозимого товара, а также его количество и таможенную стоимость ввозимой продукции. Нужно указать также страну происхождения товара. В специализированную форму калькулятора следует ввести все требуемые данные, и расчеты будут произведены. Важно заранее рассчитать данные платежи, чтобы иметь возможность правильным образом спланировать бюджет предприятия.

Ставки НДС при импорте товаров и услуг

Для налогообложения товаров или услуг, импортируемых из-за границы, применяются стандартные налоговые ставки – 0%, 10%, 18%. Для корректного использования нужного процента при таможенном оформлении и расчете НДС выполняются действия по предлагаемому алгоритму:

- идентифицировать код товара по Единому таможенному тарифу ТС;

- сопоставить код со списками товаров, учитываемых по 10%-ной ставке;

- при отсутствии нужного кода в указанных перечнях, утвержденных Правительством РФ –используется ставка 18%.

Специфичностью исчисления и уплаты «импортного» НДС является то обстоятельство, что произвести требуемые расчеты необходимо до того, как предмет торговли покинет таможенный пост. Оплата НДС производится напрямую таможенному органу, в составе обязательных при очистке платежей.

Импортер самостоятельно определяет налоговую базу, код товара и сумму необходимого к уплате НДС. При возникновении проблематичной ситуации, когда таможня применяет более высокую налоговую ставку, нежели рассчитал декларант, импортер может обратиться в вышестоящую таможенную инстанцию.

На оплачивание НДС при составлении таможенной декларации импортеру дается 15 дней с той даты, когда груз пересек российскую границу. Каждый день опоздания с перечислением налога будет «стоить» покупателю 1/300 от ключевой ставки, умноженную на полную стоимость груза по декларации.

В каких случаях и кем используется СТП?

Товар, ввозимый на территорию России, облагается совокупным таможенным платежом только для физических лиц при таких условиях:

- товар не относится к категории груза для использования в личных целях, предназначен для коммерческой деятельности;

- при импорте транспортных средств, которые не предназначены для дорог общественного пользования (снегоходов, квадроциклов и т.п.);

- через границу перемещаются ТС, вмещающие не более 12 человек (в т. ч. мотоциклы, мопеды, мотороллеры, прицепы);

- при импорте легковых и других моторных средств на электродвигателях;

- ввоз моторных грузовых транспортных средств, имеющих грузоподъемность не более 5 тонн;

- перевозятся единицы водного и воздушного транспорта, которые не регистрировались в России.

Ввоз на территорию РФ физическими лицами товаров, предназначенных для личного пользования, облагается совокупным таможенным платежом в таких случаях:

- таможенная граница пересекается лицом чаще одного раза в неделю;

- общая стоимость груза превышает 650тыс. рублей и/или совокупный вес 200 кг (СТП применяется только в отношении части сверх нормы);

- если импортируемый товар, имеющий вес более 35 кг, нельзя разделить (состоит из одного экземпляра или комплекта в разобранном виде);

- ввозимая алкогольная или табачная продукция превышает допустимый лимит для импорта не более чем в 5 раз (под первой категорией подразумевается вино, пиво и солодовые напитки);

- груз отправляется физическому лицу, не пересекающему границу РФ (это не касается случаев международных почтовых отправлений).

Таким образом, совокупный таможенный платеж применяется исключительно в отношении категории физического лица. При расчете СТП применяются установленные законодательством России ставки пошлин и акцизов. За оформление груза, импортируемого физическими лицами и облагаемого совокупным таможенным платежом, оплачивается таможенный сбор в размере 250 рублей.

Возникли проблемы в сфере ВЭД? Не знаете как их решить с наименьшими затратами?

Обратитесь к профессионалам EIG, ведь решение проблем ВЭД — это наша работа!

Или же свяжитесь с нами по телефонам,

Либо посредством электронной почты

Какие товары облагаются акцизом

Акциз — это косвенный федеральный налог, который надо платить с определенных товаров и услуг. Их список дан в ст. 181 НК РФ:

- этиловый спирт из пищевого и непищевого сырья, в том числе денатурированный, спирт-сырец, дистилляты;

- алкоголь с долей этилового спирта более 0,5 %, пиво, виноматериалы;

- сигареты, сигары, табак для кальяна и другая табачная продукция;

- дизельное топливо, моторные масла для дизельных и инжекторных двигателей;

- прямогонный бензин;

- виноград;

- вэйпы и жидкости для них;

- легковые автомобили и мотоциклы;

- и прочие виды товаров.

Если вы ввозите товары из списка, данного в ст. 181 НК РФ, в Россию, то должны уплачивать акцизы. Экспортеры (те, кто вывозит подакцизную продукцию из РФ) платить акциз не обязаны.

Некоторые подакцизные товары освобождены от акцизов при импорте. В эту категорию попадает авиационный керосин, бензол, параксилол, ортоксилол и нефтяное сырье (ст. 183 НК РФ, письма Минфина).

Дальнейшая продажа импортированных подакцизных товаров акцизами облагаться не будет.

Акциз при экспорте

При экспорте акциз не платится. Это повышает конкурентоспособность подакцизных товаров, поддерживает отечественного товаропроизводителя. Порядок освобождения от акцизного налога регулируется 184 ст. НК РФ. Согласно требованиям налогового законодательства, необходимо предоставить в налоговую службу банковскую гарантию или заключить договор поручительства (письмо от 30 июня 2021 г. N СД-4-3/12690). Банковская гарантия обязывает декларанта оплатить акцизный налог, если не будут вовремя предоставлены необходимые документы, подтверждающие факт экспорта товара. Договор поручительства освобождает от уплаты акциза, если документы будут предоставлены в срок, согласно договору. Если условия договора не выполняются, то поручитель должен будет оплатить акциз.