Что такое декларация таможенной стоимости?

Таможенная стоимость — одна из главнейших характеристик транспортируемого товара. Она показывает, сколько именно средств было затрачено на покупку и транспортировку груза до таможенного поста. Этот показатель используется при вычислении налоговых пошлин, при помещении товара на склад временного хранения и во многих других процедурах.

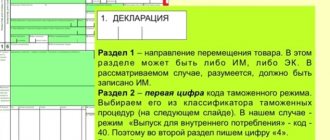

Декларация и отражает этот показатель. Она является неотъемлемой частью основной грузовой декларации и всегда подаётся вместе с ней.

Информация, изложенная в декларации, всегда должна подкрепляться документально. В ином случае, она не имеет никакой юридической силы и не может использоваться в основных таможенных процедурах. Таможня же может отказать в принятии товара.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область (звонок бесплатен)

Санкт-Петербург

Расчёт таможенной стоимости

Как же рассчитать этот показатель? Существует несколько основных методов осуществления этой процедуры.

По цене сделки с перевозимой продукцией

Первый метод — расчёт показателя по цене сделки. Он является самым распространённым среди всех остальных. Формула вычисления тарифа таким путём включает в себя:

- Непосредственно цена сделки, в которой участвуют транспортируемые товары.

- Дополнительные расходы.

Какие расходы можно отнести к дополнительным? Это могут быть:

- Затраты покупателя, которые не были включены в конечную рыночную стоимость товара.

- Общая стоимость товаров, которые достались покупателю с большой скидкой или даром.

- Цена интеллектуального труда и т. д.

Но этот метод используется не во всех случаях. Он не подходит, если:

- Поставщиком предоставлен неполный пакет документов.

- Невозможно найти точный тариф перевозимой продукции.

- Покупатель не располагает в полном объёме всеми правами на продукцию.

В таком случае применяются другие методы.

Декларация таможенной стоимости подаётся вместе с ГД.

По цене сделки с идентичной продукцией

Этот метод схож с предыдущим. Существенным отличием является то, что для определения показателя используется цена сделок не с перевозимым товаром, а с его аналогом.

Основным условием является срок ввоза идентичной продукции. Он составляет 90 дней. Для определения таможенной стоимости используется наименьший рыночный показатель.

По цене сделки с однородными товарами

Третий метод — определение по цене сделки с однородными товарами.

Однородными товарами считаются те, что имеют схожие параметры и характеристики с участвующей в процедурах продукцией. Они не являются полностью идентичными, но могут использоваться для расчёта нужного показателя.

Как и в предыдущем методе, для расчёта выбирается наименьший показатель на рынке.

Вычитание

Сутью этого метода является использование для расчёта цен на однородную и идентичную продукцию. Но они уменьшаются на следующие показатели:

- Расходы на транспортировку и реализацию товара.

- Комиссионные вознаграждения.

- Налоговые платежи.

- Надбавки на прибыль.

Таким образом, показатель рассчитывается путём вычета из рыночной стоимости на однородную и идентичную продукцию дополнительных расходов.

Сложение стоимости

Основная суть этого метода заключается в том, что таможенная стоимость представляет собой сумму следующих показателей:

- Прибыль экспортёра от реализации продукции на территории Российской Федерации.

- Расходы на транспортировку и продажу продукции.

- Производственные издержки и т. д.

Для расчёта используются средние показатели.

Резервный метод

Этот метод используется только в исключительных случаях, поэтому он и называется резервным. Он даёт наименее точные сведения о товаре.

Для нахождения показателя используется практика других экспортёров. Данные предоставляются государственным органом. Они учитывают опыт предыдущих лет в идентичных сделках.

Отличия методов

Все перечисленные выше методы отличаются не только принципом расчёта, но и используемой для оформления документацией.

При использовании первого метода (расчёт показателя по стоимости сделки с перевозимой продукцией) оформляется декларация по форме ДТС-1. Оформление же всех остальных методов осуществляется с помощью формы ДТС-2. Это и является основным отличием главного метода от всех других.

Показатели, используемые для расчёта

Какие показатели могут повлиять на размер тарифа? К ним можно отнести:

- Рыночная стоимость продукции. Она указывается в официальной документации поставщиком.

- Траты на перевозку продукции.

- Стоимость услуг разгрузки и погрузки продукции.

- Стоимость услуг страхования.

- Стоимость упаковки и упаковочных услуг.

- Оформление документов.

- Дополнительные расходы.

Эти показатели могут сильно повлиять на конечный результат.

В каких случаях ДТС подавать не нужно?

Не во всех транспортных процедурах необходимо подавать полный пакет документов. ДТС не заполняется, если:

- Транспортируются товары, которые не облагаются налоговыми пошлинами. В их отношении не применяется налогообложение, исходя из таможенной стоимости. Следовательно, декларация с данным показателем не нужна.

- Перевозятся товары, на которые оформляется временная декларация. Такая практика применяются в том случае, если перевозчик не может предоставить государственному органу точные сведения о перевозимом грузе.

В этих случаях оформление декларации необязательно. Основной документ подаётся без этой бумаги.

ГТК, ДТС-1, ДТС-2.Упрощённые процедуры таможенного оформления.

Для осуществления таможенного контроля за перемещаемыми через таможенную границу РФ товарами участниками ВЭД должны быть предоставлены определённые документы, подтверждающие их право осуществлять внешнеторговую деятельность. Как отмечалось выше, определение таможенной стоимости является важнейшим этапом таможенного обложения, поскольку именно она является налогооблагаемой базой.

Применяются два способа заявления таможенной стоимости. Первый предполагает использование специальной формы декларации (ДТС-1 или ДТС-2); второй допускает заявление таможенной стоимости в грузовой таможенной декларации (ГТД).

Форма ДТС-1 предназначена для использования при заявлении таможенной стоимости, определяемой по методу 1 (около 95% всех таможенных операций).

Форма ДТС-2 предназначена для использования при определении таможенной стоимости по одному из методов 2-6 в установленном законодательством порядке. ДТС является приложением к ГДТ и без неё не действительна.

Грузовая таможенная декларация (ГТД) — унифицированный документ, выполняющий несколько функций. Одна из них — это декларирование, т. е. сообщение таможенному учреждению участниками ВЭД всех необходимых сведений о товаре (имуществе) и о внешнеторговой операции, которая совершается с зарубежными контрагентами. Без предоставления грузовой таможенной декларации органы государственного таможенного контроля не принимают товары и имущество к таможенному оформлению для пропуска через госграницу. Другая функция грузовой таможенной декларации — документ-заявление, представляемый участниками ВЭД о законности сделки, т. е. соответствия всех действий в процессе экспортной и импортной операции законодательству РФ. Сведения, указанные в грузовой таможенной декларации, должны находится в полном соответствии с предъявляемым для таможенного контроля товаром (имуществом) другими фактическими данными. Наличие расхождений между сведениями, указанными в грузовой таможенной декларации, и фактическими данными, обнаруженными в ходе таможенного контроля, влечет за собой задержку товара и требует переоформления грузовой таможенной декларации. Следующая функция грузовой таможенной декларации — подтверждение законности ввоза и вывоза товара органами таможенного контроля. Таможенный контроль завершается удостоверительными отметками таможенного учреждения РФ, после чего грузовая таможенная декларация приобретает в перспективе значение своего рода международного таможенного «паспорта» товара, имеющего должную юридическую силу для зарубежных таможенных служб, других органов управления соответствующих зарубежных государств. Наличие грузовой таможенной декларации обязательно при таможенном оформлении грузов в 98 странах, с которыми торгует Россия. Важное значение имеет грузовая таможенная декларация и в качестве учетно-статистического документа. Грузовая таможенная декларация представляется таможне в установленный законодательством срок, который колеблется от одного дня до двух недель, считая со дня прибытия товара на таможню. Грузовая таможенная декларация содержит номер грузового документа, по которому товар принят на таможню (в портовых таможнях также наименование судна, на котором прибыл товар), тарифное наименование товара или ссылку на соответствующую статью таможенного тарифа, цену и стоимость партии товара. В грузовой таможенной декларации дается также перечень обычно прилагаемых к ней документов (счет, отгрузочная спецификация, сертификат качества и т.д.). Грузовая таможенная декларация представляет собой комплект из четырех сброшюрованных листов ТД1 (основной лист) и ТД2 (добавочные листы). В грузовой таможенной декларации не должно быть подчисток и помарок.

Листы грузовой таможенной декларации распределяются следующим образом:

· первый лист грузовой таможенной декларации — остается в таможенном и хранится в специальном архиве;

· второй лист грузовой таможенной декларации (статистический) — остается в отделе таможенной статистики;

· третий лист грузовой таможенной декларации — возвращается декларанту;

· четвертый лист грузовой таможенной декларации:

o а) при вывозе товара прикладывается к товаросопроводительным документам и направляется вместе с товарами в таможенный орган, в регионе которого расположен пункт пропуска на границе;

o б) при ввозе товаров остается в отделе таможенной стоимости таможенного органа, осуществляющего таможенное оформление.

В некоторых странах допускают предъявление экспортером или импортером временной или предварительной грузовой таможенной декларации. Импортер подает предварительную грузовой таможенной декларации, когда он к моменту прибытия груза на таможню не имеет точных сведений о нем. После выгрузки товара и его осмотра импортер подает грузовой таможенной декларации обычного типа. Экспортер подает предварительную грузовой таможенной декларации при продаже товаров со склада, поставке транзитных товаров, в отношении которых предусмотрен возврат ранее уплаченных пошлин, товаров, подпадающих под действие различного рода ограничений и т.д.

Рассмотрим подробнее порядок оформления и внесения сведений в декларацию таможенной стоимости ДТС-1 при использовании метода определения таможенной стоимости по цене сделки с ввозимыми товарами.

Пример 1. Заключен контракт купли-продажи между российской (покупатель) и германской (продавец) на поставку в Российскую Федерацию 100 шт. жидкокристаллических компьютерных мониторов «Megascan» по цене 250 евро за шт. на общую сумму 25 000 евро. Контракт заключен на условиях поставки EXW-Гамбург <*> (Германия) на сумму 25 000 евро. Условие платежа по контракту — 100%-ная предоплата за 15 дней до поставки товара. К таможенному оформлению декларантом представлены следующие документы: 1) контракт от 19.11.2002 N 27-1 на приобретение мониторов; 2) счет-фактура от 27.01.2003 N 11-342 на сумму 25 000 евро, выставленный продавцом покупателю на оплату товара, поставленного по контракту от 19.11.2002 N 27-1 на условиях EXW-Гамбург (Германия); 3) договор перевозки груза от 14.12.2002 N 28-1001, заключенный с перевозчиком на доставку груза из Гамбурга в г. Москву автомобильным транспортом на сумму 2 500 евро; 4) счет-фактура от 29.01.2003 N 03-612, выставленный перевозчиком на сумму 2 500 евро за оказание услуг по доставке товара; 5) страховой полис на сумму 27 500 евро, страховая премия составила 50 евро; 6) экспортная таможенная декларация страны отправления; 7) счет за услуги таможенного брокера в стране экспорта на сумму 200 евро, выставленный покупателю;  копия платежного поручения и выписка из лицевого счета предприятия, заверенная руководителем и главным бухгалтером предприятия, подтверждающие перевод денежных средств на оплату товара с лицевого счета покупателя на счет продавца. Из представленных документов следует, что ограничения по применению метода определения таможенной стоимости по цене сделки с ввозимыми товарами отсутствуют. Факт взаимозависимости между продавцом и покупателем не установлен. Основой для расчета таможенной стоимости являются данные из контракта купли-продажи и счета-фактуры (инвойса). Учитывая, что при базисных условиях поставки EXW в счет-фактуру, выставленный продавцом покупателю, не вошли расходы по доставке товара до таможенной границы Российской Федерации, необходимо произвести доначисления к цене сделки в соответствии с требованиями подпункта «а» пункта 1 ст. 19 Закона Российской Федерации «О таможенном тарифе».

копия платежного поручения и выписка из лицевого счета предприятия, заверенная руководителем и главным бухгалтером предприятия, подтверждающие перевод денежных средств на оплату товара с лицевого счета покупателя на счет продавца. Из представленных документов следует, что ограничения по применению метода определения таможенной стоимости по цене сделки с ввозимыми товарами отсутствуют. Факт взаимозависимости между продавцом и покупателем не установлен. Основой для расчета таможенной стоимости являются данные из контракта купли-продажи и счета-фактуры (инвойса). Учитывая, что при базисных условиях поставки EXW в счет-фактуру, выставленный продавцом покупателю, не вошли расходы по доставке товара до таможенной границы Российской Федерации, необходимо произвести доначисления к цене сделки в соответствии с требованиями подпункта «а» пункта 1 ст. 19 Закона Российской Федерации «О таможенном тарифе».

Поскольку в счете-фактуре на доставку груза и в договоре перевозки груза отсутствует раздельное указание расходов по доставке товара до и после места ввоза на таможенную территорию Российской Федерации, в таможенную стоимость включается общая стоимость доставки — 2 500 евро. Также к цене сделки дополнительно начисляются расходы по таможенному оформлению товара, понесенные покупателем при вывозе товара из страны экспорта, составившие 200 евро. Сумма транспортных расходов 2 500 евро и сумма расходов по таможенному оформлению 200 евро пересчитываются в рубли по курсу, установленному Центральным банком Российской Федерации на дату принятия грузовой таможенной декларации к таможенному оформлению, и результат заносится в графу 17а раздела Б ДТС-1. Аналогичным образом рассчитывается в рублях и заполняется графа 17в раздела Б ДТС-1 — расходы на страхование груза (страховая премия), которые составили согласно страховому полису 50 евро. Необходимость произведения иных дополнительных начислений к цене сделки, предусмотренных ст. 19 Закона, из представленных документов не выявлена. Сумма данных, приведенных в графах 17а и 17в должна быть указана в графе 18

«Итого Б» раздела Б формы ДТС-1 (приложение N 1,2).

Теперь рассмотрим подробнее порядок оформления и внесения сведений в декларацию таможенной стоимости ДТС-2 при использовании метода определения таможенной стоимости по цене сделки с идентичными товарами.

Пример 2. В адрес российской благотворительной организации «А» (г. Волгоград) японской организацией «В» осуществляется безвозмездная поставка 50 шт. цветных телевизоров Samsung Plano в соответствии с Соглашением о безвозмездной поставке от 18.09.2003 N 09-01. Товар доставляется авиатранспортом из г. Токио. При таможенном оформлении декларантом заявлена таможенная стоимость с применением 1-го метода определения таможенной стоимости. Но так как отсутствует сделка купли-продажи и при этом в представленных документах нет стоимостной оценки товара, 1-й метод не может быть использован. В соответствии со ст. 18 Закона в случае, если 1-й метод не может быть использован, применяется последовательно каждый из методов определения таможенной стоимости. По ранее произведенной поставке в рамках договора купли-продажи от 01.08.2003 N 48-2 декларант заявлял сведения по таможенной стоимости идентичных товаров — 120 шт. телевизоров Samsung Plano по цене 155 долл. США за шт. на общую сумму 18 600 долл. США, которые были проданы для ввоза на территорию Российской Федерации и ввезены за 20 дней до ввоза оцениваемых товаров на условиях FCA-Волгоград. Ограничений по применению 1-го метода выявлено не было. Соответственно, таможенная стоимость оцениваемых товаров может быть определена по методу определения таможенной стоимости по цене сделки с идентичными товарами и заявлена в форме ДТС-2. Для подтверждения заявляемых сведений по таможенной стоимости идентичных товаров декларантом представлены документы, которые представлялись по ранее произведенной поставке для подтверждения обоснованности применения 1-го метода для определения таможенной стоимости этих товаров, цена сделки с которыми выбрана в качестве основы для определения таможенной стоимости оцениваемых товаров: 1) грузовая таможенная декларация и декларация таможенной стоимости (форма ДТС-1); 2) договор купли-продажи от 01.08.2003 N 48-2 на поставку в Российскую Федерацию 120 шт. телевизоров Samsung Plano на условиях FCA-Волгоград; 3) счет-фактура от 05.08.2003 N 99-1 , выставленный продавцом покупателю на оплату товара на сумму 18 600 долл. США; 4) копия платежного поручения и выписка с лицевого счета предприятия, заверенная руководителем и главным бухгалтером предприятия, подтверждающие перевод денежных средств с лицевого счета покупателя на счет продавца; 5) договор перевозки груза от 10.08.2003 N 34 на доставку товара из г. Токио в Волгоград, заключенный покупателем с перевозчиком на сумму 1 000 долл. США; 6) счет от 28.08.2003 N 75-001 за доставку груза, выставленный перевозчиком покупателю на сумму 1 000 долл. США; 7) страховой полис на сумму 18 600 долл. США, страховая премия составила 37 долл. США. Также к таможенному оформлению декларантом представлено Соглашение о безвозмездной поставке от 18.09.2003 N 09-01. Из представленных документов следует, что ограничения по применению 1-го метода для определения таможенной стоимости ранее поставленных товаров отсутствовали. Цена сделки с идентичными товарами принимается за основу определения таможенной стоимости оцениваемых товаров. Так как идентичные товары ввозятся в ином количестве, необходимо произвести соответствующую корректировку их цены с учетом этих различий (п. 2 ст. 20 Закона). Так как идентичный товар ввозился на условиях FCA-Волгоград, расходы по транспортировке и страхованию товара до места ввоза на таможенную территорию Российской Федерации нес покупатель. Следовательно, указанные расходы подлежат доначислению к цене сделки. Пример внесения сведений в форму ДТС-2 приведен в приложении N 3,4.

Заполнение декларации

Правильное заполнение декларации позволит осуществить процедуру оформления товаров гораздо быстрее. Даже самые незначительные ошибки в документе могут привести к тому, что он потеряет свою юридическую силу. Для заполнения ДТС лучше воспользоваться специальными бланками.

Декларация любой формы состоит из двух листов. На первом листе указывается основная информация о транспортируемом товаре (количество, таможенная стоимость, характеристики и функции и т. д.). От правильности заполнения этих данных будет зависеть размер пошлин.

При подаче ДТС нужно подготовиться к тому, что таможня может потребовать дополнительные документы, которые могут подтвердить достоверность указанной информации.

Второй лист должен содержать подробную информацию о методе расчёта показателя.

Дополнительные документы

Все данные, указанные в декларации, должны быть документально подтверждены. Она не имеет никакой юридической силы, если при подаче таможенному органу не были предоставлены следующие бумаги:

- Договор купли-продажи.

- Учредительные документы.

- Документы, подтверждающие исполнение обязанности по уплате таможенных платежей, а также способы их расчёта.

Но этот список может дополняться по усмотрению таможенного органа. К списку дополнительных документов можно отнести:

- Лицензия.

- Инвойс.

- Бухгалтерские бумаги.

- Дополнительные бумаги о проведении всех платежей (комиссионных взносов, средств в пользу продавца и т. д.).

- Договор о поставке.

- Документы, содержащие сведения о себестоимости товара и способах её вычисления.

- Копия декларации.

- Документы, содержащие информацию об основных характеристиках и функциях продукции и т. д.

Все эти документы могут понадобиться таможенному органу для подтверждения указанной в декларации информации и расчёте таможенных платежей.

Стоимость заполнения

Заполнение ДТС — довольно сложная процедура, которая требует специальных знаний в области ВЭД и опыта в составлении подобных документов. Если вы «новичок» и никогда ранее не занимались таможенным оформлением груза, стоит воспользоваться услугами таможенного брокера.

Международный таможенный брокер — специалист, который нанимается для ведения таможенного оформления. Он может взять на себя ответственность не только за заполнение декларации, но и выполнение других процедур:

- расчёт и оплата таможенных платежей,

- общение с сотрудниками таможни,

- размещение груза на складах временного хранения и т. д.

Стандартная стоимость заполнения декларации таможенной стоимости составляет 1-2 тысячи рублей.

Осторожно! На рынке работает большое количество «чёрных» брокеров. Они не имеют лицензии на осуществление профессиональной деятельности, следовательно, не могут предоставить своему клиенту стопроцентных гарантий качества на свои услуги.