Главная — Статьи

Большинство платежей, уплачиваемых при импорте товаров (сырья, материалов), зависят от их таможенной стоимости, которая первоначально определяется самой организацией-декларантом (Пункт 1 ст. 323 Таможенного кодекса РФ). Но таможня после проверки ГТД может скорректировать таможенную стоимость (Пункты 4, 7 ст. 323 Таможенного кодекса РФ). В результате меняются и сумма начисленной таможенной пошлины, и НДС. Посмотрим на примере импорта товаров, как правильно отразить в учете такие изменения, и разберемся, потребуется ли при этом подавать уточненные налоговые декларации.

Примечание

В статье не будем рассматривать импорт товаров из стран таможенного союза.

Для справки

Таможенная стоимость товара — оценочная стоимость товара, на основе которой определяется сумма таможенных платежей.

Что такое КТС?

Корректировка таможенной стоимости, говоря простым языком – это увеличение таможенными органами таможенной стоимости товара с целью взыскания с участника ВЭД дополнительных таможенных платежей. Как правило, корректировка таможенной стоимости возникает, если:

- Стоимость импортируемого товара ниже уровня так называемого риска, то есть контрольного показателя, установленного таможенными органами;

- Стоимость товара ниже статистических данных, то есть уровня цен, по которым товары данного кода ТН ВЭД обычно ввозятся другими участниками ВЭД.

Что делать, если ТС нужно подтвердить?

Возможно два варианта развития событий:

- Предоставить документы, подтверждающие таможенную стоимость, и ждать, что решит таможня.

- Внести достаточное обеспечение (за счет средств клиента или таможенного представителя) и условно выпустить груз.

И у того и другого варианта есть свои недостатки. В первом случае нужно уложиться в отведенные сроки. Решение по корректировке таможенной стоимости принимается в течение 10 дней. И, согласно практике, вероятность того, что товар будет выпущен по той стоимости, что заявлена в декларации, очень мала. В другом случае, шансы повышаются, но обеспечение чаще всего вносится из расчета максимальной стоимости аналогичных товаров. На предоставление запрашиваемых документов дается уже 60 дней, но если документы не будут предоставлены или не удастся доказать заявленную ТС, то обеспечительный платеж списывается.

Для чего нужна КТС?

Глобальный смысл КТС заключается в обеспечении условий честной конкуренции и полноты уплаты налогов и пошлин. Учитывая, что таможенная стоимость – это база для начисления таможенных платежей, а за основу расчетов таможенной стоимости берется цена перевозимых через таможенную границу товаров, КТС предотвращает ситуации, при которых контрагенты прописывали бы в договоре заниженные цены и платили бы меньшую сумму таможенных пошлин и НДС, зарабатывая себе тем самым конкурентное преимущество.

Даже если товар действительно достался участнику ВЭД дешевле, нежели средняя стоимость аналогичных товаров по рынку, он должен иметь возможность подтвердить стоимость товара, иначе корректировки не избежать.

По мнению многих участников ВЭД, зачастую корректировка возникает в том числе и потому, что в соответствии с планом ФТС в российский бюджет должна поступить определенная сумма налогов, пошлин и сборов. На фоне сокращения товарооборота вследствие усложнения экономической ситуации в стране и мире (в частности, обоюдного введения санкций), существует риск того, что для обеспечения поступлений в федеральный бюджет таможенные органы будут принимать все больше решений о КТС и доначислений таможенных платежей, в том числе и после выпуска товара в свободное обращение.

Обжалование решения

Если корректировка таможенной стоимости была проведена, решение можно обжаловать в досудебном порядке, оспорив его в вышестоящем органе, и через суд.

Причем неимущественное требование о признании решения таможни незаконным можно заявить в суде в течение трех месяцев, а имущественное требование, в том случае если таможня отказалась вернуть переплату в связи с КТС, – в течение 3 лет. Взыскать разницу декларант может даже тогда, когда уплатил большую сумму в добровольном порядке.

Сроки возврата излишне уплаченных средств могут затянуться и составляют от 3 до 6 месяцев. Если же решение уже вступило в силу, то деньги вернут максимум в течение 2 месяцев.

Случаи отмены корректировки случаются часто, но для защиты своих интересов лучше подобрать квалифицированного таможенного юриста.

Как оценить вероятность КТС?

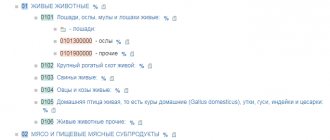

Проведенный анализ показал, что значительная доля товарной номенклатуры ввозимой в нашу страну с учетом текущего уровня контрольных показателей , потенциально подлежат КТС. Наиболее часто попадающей под корректировку категорией товаров считаются товары народного потребления, электроника, технологическое оборудование, и многие другие товары, имеющие существенный разброс качественных показателей, набору функций и назначению, но относимые согласно классификации к одному коду ТН ВЭД ЕАЭС.

Предугадать вероятность КТС вполне реально. Для этого существует ряд открытых источников со среднестатистическими стоимостями перемещаемых через границу РФ товаров, позволяющих прогнозировать возможность корректировки и уровень обеспечительных мер при условном выпуске товара. Опытному специалисту, как правило, известен уровень установленных контрольных показателей, что позволяет выстроить работу с минимальными рисками для участника ВЭД.

Как подтвердить первый метод?

Подтверждение первого метода таможенной стоимости предполагает сбор и корректное оформление документов с целью доказательства таможенной стоимости, изначально указанной владельцем груза в декларации. В целях минимизации риска КТС необходимо располагать всеми документами, необходимыми для подтверждения цены, которую вы указали в декларации. Причем, пакет документов необходимо иметь “под рукой”. Зачастую участники ВЭД легкомысленно относятся к сбору документов, и при запросе таможней дополнительных документов, просто не успевают их оформить.

Методы расчета ТС

Существует 6 методов определения таможенной стоимости к ввозимым товарам, применяемых в их последовательности, кроме 4 и 5 метода:

- Метод сделки по цене с ввозимыми товарами (предусматривает, что ТС равна фактурной стоимости. В зависимости от условий поставки к фактурной стоимости для целей расчёта ТС либо прибавляют транспортные и прочие расходы либо вычитают из фактурной стоимости).

- Метод сделки по цене с идентичными товарами.

- Метод сделки по цене с однородными товарами.

- Метод вычитания (из стоимости товаров на вн. рынке вычитают расходы внутри страны, суммы таможенных платежей и прочие расходы внутри ЕАЭС).

- Метод сложения (рассчитывается путем калькуляции расходов на изготовление и доставку товаров до границы ЕАЭС из страны вывоза – практически метод очень редко применяется.

- Резервный метод. Позволяет сочетать «гибко» предыдущие методы.

Метод определения ТС для вывозимых товаров определяется на уровне РФ соответствующим Постановлением Правительства РФ – от 16 декабря 2021 г. N 1694.

Какие документы проверяет таможня?

Самый главный совет, который можно дать участнику ВЭД – собирать как можно более полный пакет документов. Туда могут входить договоры между поставщиком и покупателем, коммерческие предложения и прайс-листы поставщика, экспортная декларация и т.д. (обратите внимание: ни в коем случае нельзя использовать липовую экспортную декларацию!). Важно быть уверенным в том, что экспортная декларация корректная. На первом этапе поставки не лишним будет подстраховаться и заказать прайс-листы, заверенные в ТПП страны отправления. Хорошим доказательством также будет наличие цен на данный товар в открытых источниках, например сайте производителя, маркетплейсе, и даже цены реализации на сайте импортера, с приложением калькуляции цены, цены реализации по предыдущим поставкам.

На практике бывали случаи подмены экспортной декларации китайскими поставщиками – последние предоставляют импортеру декларацию с одними данными, кодом или ценой товара (особенно внимание требуется при покупке продукции через торговую компанию китайского производителя в Гонконге), а подают в таможенные органы другую, в целях возврата НДС в увеличенном объеме. При запросе таможенными органами декларации в стране отправления, оказывается, что данные по стоимости товара в двух документах различны. Таможня расценивает это как предоставление недостоверных сведений при декларировании товаров, что является стопроцентным основанием для отказа в положительном решении о принятии заявленной таможенной стоимости, а также в проведении дополнительных мероприятий проверки участника ВЭД на предмет его уклонения от уплаты таможенных платежей.

При повторных поставках товара, после того как стоимость первой партии уже подтверждена, процесс таможенного оформления упрощается, но все так же требует полной готовности предоставить требуемый пакет документов. Стоимость последующих партий при грамотном подходе декларанта, как правило, принимают без обеспечительных мер.

Как таможня проверяет документы?

При контроле таможенной стоимости уполномоченное должностное лицо определяет, соответствует ли выбранный метод определения таможенной стоимости виду и условиям внешнеторгового договора и представленным документам, удостоверяется в наличии документального подтверждения заявленной таможенной стоимости и всех ее компонентов и проводит оперативную оценку достоверности заявленной декларантом таможенной стоимости с использованием системы управления рисками.

В результате анализа уполномоченное должностное лицо выносит решение:

- О возможности принятия заявленной декларантом таможенной стоимости;

- О запросе у декларанта дополнительных документов и сведений, необходимых для подтверждения заявленной таможенной стоимости;

- О необходимости корректировки таможенной стоимости в рамках выбранного декларантом метода определения таможенной стоимости или о необходимости применения другого метода определения таможенной стоимости.

КТС, порядок возврата денежных средств

Возврат излишне уплаченных, излишне взысканных таможенных платежей (и сумм по обеспечению их уплаты) осуществляется по письменному заявлению декларанта.

На рассмотрение заявления (с приложением таможенной расписки) отводится 30 дней. В течение следующих 30 дней ФТС производит возврат средств на счет декларанта.

Важно знать, что неверно выбранное (по форме), содержащее ошибки (при указании наименований, реквизитов, документов) и неполный перечень прилагаемых документов заявление таможня вернет декларанту.

Специалисты «СЭЗ-Сервис» помогут вам выбрать правильную форму заявления, корректно и без ошибок внести необходимые сведения, рассчитать суммы к возврату и приложить требуемый комплект документов.

Получить подробную консультацию по подтверждению таможенной стоимости или по вопросам возврата излишне уплаченных или взысканных таможенных платежей вы можете у наших специалистов, заполнив заявку на сайте или обратившись в любой из наших офисов.

Как обжаловать решение о корректировке таможенной стоимости?

Что делать, если таможенный орган не принял вашу стоимость. Обжалование решения о корректировке возможно:

- В досудебном порядке;

- Через суд.

Как показывает практика, российские суды часто встают на сторону участников внешнеэкономической деятельности, отменяя решения о КТС. И несмотря на то, что есть случаи, когда судебные решения выносятся не в пользу участника ВЭД, отстоять свою позицию и добиться пересмотра вполне реально – главное, выбрать квалифицированного юриста.

Согласно российскому законодательству, приоритетным методом определения стоимости ввозимых в страну товаров является первый, а все прочие разрешается использовать лишь в том случае, если применить его по какой-либо причине невозможно. Таможенные органы зачастую игнорируют это правило и сразу переходят к шестому методу, апеллируя, например, отсутствием каких-либо таможенных документов.

Таким образом, КТС – это довольно распространенная практика. Сложно найти участника ВЭД, который ни разу не сталкивался с корректировкой. В то же время, при должном подходе проблема более чем решаема.

Если у Вас нет времени решать данный вопрос самостоятельно, Вы всегда можете обратиться к специалистам компании Онлог Систем.

Когда пошлина включается в стоимость товаров, отражение ее корректировок более сложное

Рассмотрим теперь ситуацию, когда пошлины включаются в стоимость приобретения покупных товаров (либо в налоговом учете, либо в бухгалтерском, либо и там и там сразу). Решать вопрос о том, как отразить в этом случае изменение таможенных платежей, надо с оглядкой на то, приняли ли вы товар к учету, ваш он до сих пор или вы его уже продали.

Таможенная стоимость товара изменена до принятия его к учету

И в бухгалтерском, и в налоговом учете в такой ситуации все просто. При принятии импортированного товара к учету вы сразу отразите его стоимость с учетом суммы скорректированных таможенных пошлин.

Таможенные пошлины скорректированы после того, как товар принят к учету

Сначала ответим на вопрос: можно ли изменять стоимость товаров, которая уже была определена ранее? Ответ зависит от того, можете ли вы точно отследить, продан конкретный товар, или нет.

Вариант 1. Вы не можете с уверенностью сказать, продана конкретная партия товара или нет

Бывает, что на складе много товаров, аналогичных тем, которые вы импортировали. И на первый взгляд если их количество больше количества ввезенного товара по конкретной ГТД, то можно сказать, что мы еще не продали именно этот товар. Однако это не всегда так. У вас могло быть много поставок однотипных товаров, и после оприходования конкретной партии вы могли продать товаров вдвое-втрое больше, чем было в этой партии. Как видим, имеет значение и скорость товарооборота. Если она большая, а учет вы ведете по средней стоимости, то разобраться, по какой конкретно ГТД был ввезен проданный товар, практически невозможно.

Поэтому нелогично пытаться распределить доначисленные/уменьшенные таможенные пошлины на остаток имеющихся у вас товаров. Причем совершенно неважно, о каком учете идет речь: о бухгалтерском или о налоговом. Следовательно, если мы не можем с уверенностью сказать, продана или нет конкретная партия товаров, то можем учесть изменение таможенных пошлин как самостоятельный расход/доход (см. предыдущий вариант учета пошлин).

При решении такого вопроса в налоговом учете вам может быть полезно такое судебное решение. В нем суд разрешил списать на расходы текущего периода «запоздавшие» суммы таможенных пошлин в качестве самостоятельного расхода — несмотря на то что по учетной политике организация должна была включать такие пошлины в стоимость материалов. Интересны доводы организации, которые учел суд. Организация заявила, что у нее довольно большое производство, оборот материалов на складе только за 1 месяц может превышать 1 млрд руб. При поступлении материальной единицы на склад она обезличивается, учет материально-производственных запасов ведется по средней себестоимости. Поэтому невозможно выявить в учете пообъектно именно те материальные единицы, по которым таможенные платежи не были начислены, а тем более определить даты, когда каждая такая материальная единица была передана в производство, переработана и передана на склад в составе готовой продукции.

Вариант 2. Вы можете точно сказать, что конкретная партия товара еще не продана

Это возможно при партионном методе учета. Либо, к примеру, после оприходования партии товара вы еще не продавали такие товары — в этом случае метод списания товаров, применяемый вами, не имеет значения.

Вот здесь и встает вопрос: можно ли изменять стоимость товаров, которая уже была определена ранее? Причем как в бухгалтерском, так и в налоговом учете.

Начнем с налогового учета. Никаких прямых норм в Налоговом кодексе, ограничивающих возможность корректировки покупной стоимости товаров, нет. Но в то же время НК и не обязывает это делать. Ведь на момент определения покупной стоимости никаких ошибок допущено не было. Информация о появившихся впоследствии расходах, пусть и связанных с импортом, не могла быть учтена при расчете стоимости товара — не было подтверждающих документов (КТС-1 или КТС-2).

Поэтому надо выбрать, как поступить.

Подход 1. Скорректировать стоимость приобретения товаров.

Подход 2. Учесть изменение таможенных пошлин как самостоятельный прочий расход (если пошлины увеличены) либо как самостоятельный внереализационный доход (если пошлины уменьшены).

Чтобы прояснить этот вопрос, мы обратились в Минфин.

Из авторитетных источников

Бахвалова Александра Сергеевна, главный специалист-эксперт отдела налогообложения прибыли организаций Департамента налоговой и таможенно-тарифной политики Минфина России

«Давайте рассмотрим ситуацию, когда на момент получения Приложения к ГТД (КТС-1 или КТС-2, увеличивающих таможенные пошлины) организация уже приняла к учету импортированный товар и часть этого товара даже была продана. Согласно положениям учетной политики организация включила в покупную стоимость товара суммы, уплаченные поставщику в соответствии с договором, а также таможенные платежи и иные затраты, связанные с приобретением товара. В таком случае сумма корректировки таможенной стоимости, указанная в ГТД, не влияет на оприходование товара в бухгалтерском учете и товар приходуется по стоимости, указанной в договоре с иностранным поставщиком, с учетом изначально уплаченных таможенных платежей, рассчитанных организацией. Поэтому, на мой взгляд, корректировать покупную стоимость товара на сумму доначисленных таможенных пошлин не следует, даже если товары еще не проданы. А суммы увеличения таможенных платежей необходимо учесть как прочие расходы в периоде поступления документов от таможни».

В бухгалтерском учете возможны два следующих подхода.

Подход 1. Стоимость приобретения товаров менять не нужно.

Ведь она формируется на дату принятия товаров к учету и в дальнейшем не может быть изменена. Поэтому все «запоздавшие» затраты, о которых стало известно после принятия товаров к учету, можно списать как самостоятельные расходы.

Подход 2. Изменение таможенных пошлин должно изменить стоимость этих товаров.

Логика такая: запрет на изменение фактической стоимости МПЗ после их принятия к учету здесь не действует. Ведь при отражении, к примеру, доначисленных таможенных пошлин в учете лишь формируется реальная стоимость импортированных товаров. Такой подход поддерживают и некоторые специалисты Минфина.

Из авторитетных источников

Сухарев Игорь Робертович, начальник отдела методологии бухгалтерского учета и отчетности Департамента регулирования государственного финансового контроля, аудиторской деятельности, бухгалтерского учета и отчетности Минфина России

«Материально-производственные запасы, учитываемые на счете 41 «Товары», так же как и на счете 10 «Материалы», еще не стали расходами. Это по-прежнему активы, которые в соответствии с ПБУ 5/01 принимаются к учету по фактической себестоимости. Поэтому, если какие-то расходы связаны с приобретением материально-производственных запасов, в том числе товаров, их надо включать в себестоимость этих МПЗ.

В случае уточнения величины таможенных пошлин после получения товаров получится, что дополнительные суммы мы включим в стоимость товаров с опозданием. Но это уточнение является не изменением фактической себестоимости товаров (о котором речь идет в п. 12 ПБУ 5/01), а формированием этой себестоимости. Поступление документов с опозданием не является самостоятельным фактом хозяйственной жизни, оно лишь дает информацию о ранее случившемся факте хозяйственной жизни».

Итак, если следовать второму подходу, то доначисленные таможенные пошлины надо отразить проводкой по дебету счета 41 «Товары» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Таможенные пошлины». При уменьшении таможенных пошлин надо сделать сторнировочную проводку.

Но бывает, что бухгалтер не хочет или по каким-то причинам не может изменять стоимость товаров, уже принятых к учету. В таких случаях можно открыть отдельный субсчет «Таможенные пошлины» к счету 15 «Заготовление и приобретение материальных ценностей» либо к счету 41 «Товары».

На этом субсчете «Таможенные пошлины» (к счету 15 или 41) вы будете отражать все суммы импортных таможенных пошлин: как заявленные вами изначально в ГТД, так и суммы их корректировок. На расходы текущего месяца при таком варианте пошлины списываются пропорционально проданным товарам, за которые уплачены эти пошлины. Если на момент увеличения таможенной пошлины часть товаров уже продана, надо списать часть увеличения пошлины сразу на расходы. К примеру, пошлина увеличена на 10 000 руб., продано 25% товаров. Нужно сделать проводку по дебету счета 90-2 «Себестоимость продаж» и кредиту субсчета «Таможенные пошлины» счета 15 (или счета 41) на сумму 2500 руб. (10 000 руб. x 25%). Оставшаяся часть увеличения пошлины будет списана позднее — когда будет продана вся партия товара.

Этот вариант позволит при отражении стоимости товаров в бухгалтерском балансе учесть корректировку таможенных пошлин. Ведь в разделе «Запасы» баланса по строке 214 «Готовая продукция и товары для перепродажи» товары отражаются по фактической себестоимости — если не создавался резерв под снижение стоимости материальных ценностей, сведения о товарах формируются путем корректировки данных счета 41 «Товары» на суммы, отраженные на счете 15 «Заготовление и приобретение материальных ценностей» (относящиеся к товарам).

Примечание

Можно отражать приобретение товаров с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Этот вариант позволит определить полную и достоверную стоимость приобретения товаров. При его использовании товар будет оприходован на счете 41 «Товары» по учетной стоимости, а сумма всех отклонений (независимо от того, когда они появились) будет числиться на счете 16 и списываться в дебет счета 44 «Расходы на продажу» пропорционально учетной стоимости товаров.

Вариант 3. Вы можете с уверенностью сказать, что товар продан

Тогда и в налоговом, и в бухгалтерском учете изменение таможенной пошлины надо учесть в качестве самостоятельного расхода или дохода.

Из авторитетных источников

Сухарев И.Р., Минфин России

«Если товары уже были проданы, то суммы дополнительно выявленных расходов, связанных с их приобретением, можем сразу списать на себестоимость продаж (на субсчет 90-2 «Себестоимость продаж»).

Когда товары проданы в одном году, а документы на дополнительные расходы поступили к нам в другом году (но до утверждения отчетности), надо ориентироваться на ПБУ 7/98 «События после отчетной даты». Надо сделать корректировки показателей отчетности (в частности, отчета о прибылях и убытках) за тот год, в котором были проданы товары. Ну а если документы на дополнительные расходы поступили в бухгалтерию уже после того, как годовая бухгалтерская отчетность была утверждена, это уже не событие после отчетной даты. Не остается ничего другого, как отражать появление дополнительных расходов как событие нового периода (то есть в том месяце, в котором к нам пришли документы)».

Чем мы можем помочь?

В комплекс юридических услуг, предлагаемых компанией Онлог Систем, входит:

- Анализ конкретной ситуации;

- Предоставление необходимой консультации, в том числе на этапе подготовки поставки, когда еще есть возможность избежать КТС, или как минимум решить вопрос не доводя до суда;

- Оказание помощи в подготовке пакета документов для подтверждения первого метода таможенной стоимости, взаимодействие с таможенными органами;

- В случае необходимости, подготовка и направление в суд искового заявления, для обжалования решения таможенного органа;

- Обжалование решений о КТС в вышестоящих таможенных органах.

При необходимости наша компания внесет обеспечительный платеж или использует свою гарантию для покрытия условного выпуска товаров.

До выпуска или после выпуска

Инициатором внесения изменений может выступить как таможенный орган, так и сам декларант. Решением Коллегии ЕЭК №289 от 10 декабря 2013 г. и ст.112 ТК ЕАЭС установлены правила и сроки внесения изменений о ТС.

Один из случаев корректировки таможенной стоимости – до выпуска товаров. Возможность подать обращение у декларанта сохраняется до тех пор, пока таможня не назначила даты досмотра, экспертизы и не запросила дополнительную документацию. После обращения декларанта оформляется разрешение на внесение изменений.

Если о корректировке заявляет таможенная служба, то декларант получит под роспись или по электронной почте соответствующее требование. В нем будет указан перечень документов, которые он дополнительно должен предоставить, письменное описание причины, из-за которой возникла необходимость корректировки, и способы исправления недостатков. Сроки ограничены. Если требования таможни не будут удовлетворены в указанный период времени, то груз не выпускается с таможни, а помещается на СВХ. Если документы будут заполнены неправильно, то таможня отказывает в регистрации изменений.

После выпуска товаров у таможенников остается право на проведение корректировки в течение 3 лет или даже 5 лет в отдельных случаях. Порядок такой:

- Проводится камеральная проверка, после которой оформляется акт. Таможенная стоимость, которая была указана в декларации, признается недействительной, а на самом документе проставляют отметку о необходимости применения корректировки.

- Выносится решение о КТС, в котором указываются сроки урегулирования проблемы (обычно 10 рабочих дней).

- Декларант может согласиться или не согласиться с решением о КТС. Если он не соглашается, то должен указать почему. Тогда таможенный орган рассчитывает таможенную стоимость и предлагает внести сумму в добровольном порядке.

Декларант также сохраняет за собой право изменения данных о ТС. Чтобы инициировать внесение изменений, он должен составить в произвольной форме обращение, указать, почему вносятся изменения и документально их подтвердить. Разрешение или мотивированный отказ оформляются в 30-дневный срок.

Если в связи с КТС возникла переплата по таможенным платежам, таможня должна об этом предупредить.