Когда импортер (или экспортер) собирается провести товар через таможню, он должен декларировать его стоимость. В нее входит не только цена покупки у производителя или себестоимость, но и транспортные расходы, уплаченные налоги, прочие платежи. Реализуя товар конечному покупателю, продавец включает эти расходы в отпускную цену, чтобы выручка покрыла их. Но на таможне предприниматели склонны занижать затраты на ввоз/вывоз товара, чтобы заплатить пошлину поменьше. Чтобы этого не допустить, таможня проводит корректировку стоимости импортных и экспортных грузов.

Как таможня пересчитывает цену товара

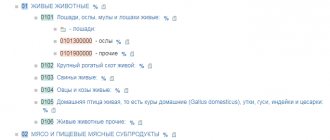

Предположим, два импортера в один и тот же день привозят на таможню по фуре мороженой рыбы из Норвегии. Первый заявляет в декларации, что его рыба стоит 500 тыс. рублей, второй — 1 млн рублей. Таможня подозревает первого в занижении цены и поднимает стоимость рыбы до 1 млн рублей, по аналогии со вторым предпринимателем, корректируя цену стоимости сделки с идентичными товарами. Также используются следующие методы изменения цены:

- по стоимости купли/продажи ввозимых товаров;

- по стоимости купли/продажи аналогичных товаров;

- метод сложения (либо вычитания) стоимости;

- другие способы.

Обычно таможенным работникам хватает первых двух методов. Сложение-вычитание используют, если предприниматель забыл предоставить документы к декларации или неправильно ее заполнил. А другие способы применяются, если товар штучный и через российскую таможню проходит редко.

Особенность расчета «таможенного» НДС

В силу пп. 4 п. 1 ст. 146 НК РФ ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (далее — территория РФ), в целях гл. 21 НК РФ признается объектом обложения НДС. Исключение составляют операции по ввозу товаров, перечень которых определен в ст. 150 НК РФ как перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения). Согласно п. 5 ст. 160 НК РФ общая сумма «ввозного» НДС исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, рассчитанной исходя из ст. 160 НК РФ. В виде формулы расчет суммы «ввозного» НДС выглядит так:

НДС = (ТСТ + ВТП + А) x 10% (или 18%),

где ТСТ — таможенная стоимость товаров;

ВТП — ввозная таможенная пошлина;

А — акцизы.

Таким образом, особенность расчета таможенного НДС (особенность налогообложения операций по ввозу товаров на территорию РФ) состоит в том, что сумма НДС, уплачиваемая на таможне, зависит от величины таможенной стоимости ввозимых товаров, определяемой по правилам, установленным таможенным законодательством, действующим в рамках Таможенного союза.

К сведению. В связи с формированием Таможенного союза вопросы таможенной стоимости товаров регулируются Соглашением об определении таможенной стоимости товаров, перемещаемых через таможенную территорию Таможенного союза (далее — Соглашение), и гл. 8 ТК ТС.

Порядок корректировки таможенной стоимости товаров

Таможенники меняют стоимость, только если заподозрят предпринимателя в сокрытии реальной цены груза. Например, импортер подал декларацию на ввоз свежемороженой рыбы, а в контейнере у него — свежая, охлажденная, которая гораздо дороже. Либо перед ввозом предпринимателю пришлось потратиться на получение лицензии (страховки, услуг брокера) — а он это скрыл. Поскольку таможня не имеет права задерживать ввоз разрешенных законом грузов после приема декларации, товар выдается предпринимателю. Но в подобных ситуациях владелец груза оставляет таможне обеспечительный платеж. После этого таможенники начинают проверку. Они просят предъявить:

- договор поставки товара;

- платежные документы;

- прайс-лист поставщика;

- прайс на товар в России;

- другие документы.

Таможня имеет право проводить выездные проверки, изымать документы и жесткие диски, запрашивать выписки с банковских счетов, получать данные об уплаченных налогах в ФНС. Если доказан факт занижения стоимости, таможня вынесет решение о корректировке и пересчитает пошлины. Деньги возьмут из обеспечительного платежа, остаток вернут предпринимателю. Если платежа не хватит, владелец груза должен перечислить недостающие средства в течение одного дня после вынесения решения. Процедуру корректировки могут провести в течение трех лет после оформления товара на таможне.

Верховный Суд: возврат таможенных платежей возможен в течение 3 лет

14 мая 2021 Верховный Суд принял определение № 307-ЭС19-18595 по делу А56-122276/2018.

Суть спора

Компания-импортёр в феврале-марте 2021 года ввезла на территорию РФ товары, уплатила таможенные платежи. У таможни появились сомнения в достоверности заявленной таможенной стоимости. Был проведен контроль стоимости, по итогам которого компании были доначислены таможенные платежи в размере 3 473 942,05 руб.

Компания не была согласна с решениями таможни. Как следует из судебных актов по делу, Общество пыталось решить судьбу излишне уплаченных платежей, обращалось в таможенные органы с различными жалобами, заявлениями и обращениями. Однако успехов это не принесло.

Поняв, что таможня не собирается возвращать деньги, компания обратилась в Арбитражный суд г. Санкт-Петербурга и Ленинградской области с заявлением, в котором просила суд обязать таможню вернуть таможенные платежи.

Все три инстанции отказали компании в удовлетворении требований.

Суды посчитали, что до обращения в суд Общество не исполнило обязательный порядок подачи в таможню заявления о возврате таможенных платежей, а, следовательно, его требования должны быть отклонены.

В целом, на мой взгляд, суды следовали позиции самого Верховного Суда, которая была изложена им в пункте 29 Постановления Пленума от 12.05.2016 года № 18.

Однако Верховный Суд все судебные акты по делу отменил, а дело направил на новое рассмотрение.

Позиция Верховного Суда

Суд пришёл к выводу, что Обществу и не требовалось соблюдать обязательный досудебный порядок обращения в таможню с заявлением о возврате таможенных платежей, поскольку:

Общество основывало свои требования не на новых доказательствах, подтверждающих достоверность первоначального определения им таможенной стоимости товаров, а на отсутствии у таможенного органа законных причин для корректировки таможенной стоимости.

А, следовательно, суды должны были проверить законность решений таможни и решить вопрос о наличии оснований для возврата таможенных платежей.

Комментарий к Определению

На мой взгляд, определение Верховного Суда очень важно для практики разрешения таможенных споров.

Для понимания позиции ВС я кратко освещу ранее сложившуюся практику.

12 мая 2021 года Пленум Верховного Суда принял постановление о применении норм таможенного законодательства.

Среди прочего, в пункте в пункте 29 Постановления суд указал, что возврат таможенных платежей осуществляется на основании заявления, которое подается в таможенный орган. При этом, одновременно или ранее декларант обязан инициировать внесение соответствующих изменений в декларацию на товары (далее — ДТ). В противном случае заявление о возврате платежей не подлежит рассмотрению.

В целом такой подход соответствовал практике арбитражных судов. Суды и до этого исходили из того, что возврат таможенных платежей в судебном порядке возможен только после обращения в таможню с заявлением о возврате. Верховный Суд к этому добавил ещё и необходимость внесения изменений в ДТ.

Что это означало на практике?

Во-первых, в таможню необходимо было подать одновременно два заявления — и о возврате платежей, и о внесении изменений в ДТ.

Во-вторых, суды стали рассматривать необходимость подачи этих заявлений как обязательный досудебный порядок. Так, при его нарушении суды либо не принимали заявления к производству (редко), либо отказывали в удовлетворении требований декларантов о возврате платежей (часто).

Однако ещё в 2021 и 2021 годах Верховный Суд принял несколько судебных актов, в которых разъяснил, что «регулирование вопроса о возврате излишне взысканного налога в административном порядке в этом случае является правом, а не обязанностью плательщика». А необходимость соблюдения досудебного обращения в таможенный орган возникает тогда, когда декларант представляет в таможню новые доказательства достоверности заявленных в ДТ сведений.

В 2021 года Верховный Суд принял новое Постановление о применении таможенного законодательства (постановление от 26.11.2019 года № 49).

В разделе, посвященном возврату таможенных платежей (пункт 32), Верховный Суд, по сути, повторил ранее сформированный подход, согласно которому возврат платежей осуществляется при условии внесения изменений в ДТ.

Однако в пункте Верховный Суд разъяснил, что заинтересованное лицо вправе требовать возврата таможенных платежей непосредственно в судебном порядке. При этом обращение в суд с имущественным требованием о возврате таможенных платежей не предполагает необходимости соблюдения административной процедуры возврата. Заявленное требование должно быть рассмотрено судом по существу независимо от того, оспаривалось ли в отдельном судебном порядке решение таможенного органа, послужившее основанием для излишнего внесения таможенных платежей в бюджет.

На мой взгляд, Верховный Суд в пункте 34 сформулировал сразу две нормы:

- Декларант вправе обратиться непосредственно в суд с имущественным требованием о возврате платежей, а соблюдать досудебный порядок (подача в таможню заявления о возврате денег) не требуется;

- Требование о возврате платежей должно быть рассмотрено по существу даже в том случае, если решения таможни, которые повлекли доначисление платежей, не отменены и не оспаривались в судебном порядке.

Однако, судя по практике нижестоящих судов, вопрос о необходимости соблюдения досудебной процедуры возврата, так до конца ясен не стал.

Я попробовал поискать по правовой базе. Из того, что я нашёл большая часть судов всё же считала необходимым соблюдение досудебного порядка обращения в таможню.

Однако в Дальневосточном округе суды восприняли позицию Верховного Суда (Определение от 22.03.2018 года № 303-КГ17-20407 по делу А51-13978/2016). Что не удивительно! Ведь ВС пересмотрел дело именно этого округа.

Выводы

В Определении Верховный Суд более подробно разъяснил свою позицию, посвященную возврату таможенных платежей:

- Возврат платежей возможен непосредственно в судебном порядке путем предъявления имущественного требования к таможне.

- Досудебный порядок возврата платежей не является обязательным, если требования основаны на тех доказательствах, которые уже были раскрыты сторонами на стадии таможенного контроля.

- Если требования основаны на новых доказательствах, то необходимо соблюдение досудебных процедур (a) возврата платежей и (b) внесения изменений в ДТ, поскольку таможенный орган имеет право провести таможенный контроль достоверности документов и сведений и убедиться в правомерности действий декларанта.

Более того, на мой взгляд, Верховный Суд подтвердил свою приверженность подходу, сформированному ещё ВАС РФ.

Суть его в том, что защита нарушенного права собственности (в том числе в публичных правоотношениях, например, при переплате налогов/платежей) возможна не только в порядке административного судопроизводства с его усеченными сроками обращения в суд, но и фактически в рамках искового производства в пределах 3 лет с даты излишней уплаты.

______________________________________________________________________

Определение от 22.03.2018 года № 303-КГ17-20407 по делу А51-13978/2016 Определение от 16.05.2019 года № 305-ЭС19-344 по делу А40-15424/2018 Пункт 45 Обзора судебной практики № 3 (2018), утв. Президиумом ВС РФ 14.11.2018 года

Как оспорить таможенную корректировку через суд

Есть и хорошая новость — корректировку стоимости можно оспорить через арбитражный суд, причем решения по таким искам, как правило, выносятся в пользу предпринимателей. Подать в суд можно в течение трех месяцев после вынесения решения о корректировке. Но чем быстрее — тем лучше: если таможня начала проверку стоимости груза, имеет смысл приготовить документы и черновой вариант иска.

В заявлении нужно указать название и адрес таможенного органа, дату и номер решения о корректировке, коротко описать сложившуюся ситуацию. Также необходимо приложить свидетельства того, что цена, указанная вами в декларации — справедлива. Предположим, вы нашли производителя, у которого закупаете товар напрямую, без брокеров и комиссий, поэтому получается дешевле, чем у конкурентов. Почему за свой успех в бизнесе вы должны переплачивать на таможне? Помните, что арбитражный суд удовлетворяет четыре из пяти исков о корректировке таможенных пошлин.

Позиция финансового ведомства

Порядку восстановления принятых к вычету сумм НДС, уплаченных при ввозе товаров таможенному органу, взыскание которых признано судом неправомерным, Минфин России посвятил Письма от 14.11.2011 N 03-07-08/318 и от 03.11.2009 N 03-07-08/224. Надо отметить, их содержание ничем не различается и письма с иными выводами автору не встретились. Все это дает основание полагать, что по настоящее время позиция Минфина осталась прежней: в случае, если по решению суда взыскание таможенным органом суммы НДС признано неправомерным и данная сумма налога подлежит возврату налогоплательщику таможенным органом, налогоплательщик, принявший к вычету НДС, уплаченный при ввозе товаров, должен представить в налоговый орган уточненную налоговую декларацию за тот налоговый период, в котором производились указанные налоговые вычеты.

Отзывы клиентов

Благодарность к Соловьеву Константину Васильевичу Очень рада, что меня принимали на консультацию к Соловьеву Константину Васильевичу. Прекрасный, очень грамотный юрист. Примите мою благодарность за отличное обслуживание. Спасибо!

Валадзе Г.Г. 17.08.2018 г.

Отзыв Горекого Б.И. Благодарность Юрию Владимировичу от Горекого Б.И. за проведенную консультацию по правам семьи.

Благодарность от Киккас В.П. Киккас В.П. благодарна Юридическому Агентству Санкт-Петербурга за понимание ситуации и своевременную помощь в моей ситуации, казалось бы, безнадежной, лично Степанову Денису Юрьевичу, надеюсь и впредь на сотрудничество.

Киккас В.П. 08.11.2018г.

Благодарность от Хохлова Н.С. Я Хохлов Н.С. выражаю особую благодарность адвокату Павлюченко А.В. который защищал мои права по защите прав потребителя. Был приятно удивлен его профессионализму где он обнаружил ложный адрес моего ответчика зарегистрирован в ЕГРЮЛ, а также защищал как я считаю от необоснованных решений судьи первой инстанции. Если в дальнейшем понадобиться юридическая помощь, буду обращаться только к Павлюченко А.В.

Н.С. Хохлов 12.12.2017 г.

Благодарность от гр. Колесникова А. Н. Позвольте выразить глубокую благодарность Юридическому агентству СПб, расположенному по адресу Спасский переулок, 12. За профессиональную и доброжелательную помощь в решении моего вопроса! Желаю и дальше работать, принося пользу всем жителям СПб. И не только.

Колесников Александр Николаевич.

Должность: начальник сектора внедрения Метрополитена

P.S.: До вашей фирмы я обращался в 5 фирм по данному вопросу и получил невразумительные ответы.

Благодарность от гр. Тиунцова Г. А. Обратился за консультацией в ваше “Юридическое агентство СПб” — по поводу обмана одним человеком, представившим себя как сотрудник Роспотребнадзора Красносельского р-на, Новичков А. А. Предложил мне услугу — перед Новым годом съездить по туристической профсоюзной путевке в Москву на ж/д транспорте “Сапсан”. Я отказался в виду манипуляций размещения посадочных мест — в разных поездах, а потом по вагонам. Адвокат Сергей Вячеславович Мавричев вел это дело, сопровождал в виде консультаций. Я благодарю за такое чуткое и внимательное отношение в делопроизводстве, чему было отказано в 58 отделении полиции Выборгского района, по ст. 24, 144, 145 УПК РФ я сейчас имею право обжаловать заключение и буду посылать заявление на дорасследование в районную прокуратуру.

Тиунцов Г. А.

8

Благодарственное письмо

Отзыв Г.Н. Антропова Юристу Юридического Агентства Санкт-Петербурга А.В. Ермакову

Выражаю Вам свою благодарность за профессионализм в защите моих интересов по уголовному делу, Андрей Валерьевич, разрешите выразить Вам признательность за Вашу помощь и поддержку. Отмечаю Ваш высокий профессионализм и умелые действия в отстаивании моих позиций.

С уважением, Г.Н. Антропов

Благодарность от Лосевой С.И. Выражаю большую благодарность Сергею Вячеславовичу (юристу фирмы) за очень понятную, доступную помощь в решении моей проблемы (защита прав как потребителя). Обращаюсь уже во второй раз по решению моих проблем. Всегда все …… и в полном объёме.

С благодарностью, Лосева Светлана Ивановна., 15.02.2019 г.

Отзыв Егоровой А.Н. Я, Егорова Антонина Николаевна, очень довольна консультацией Суховарова Юрия Владимировича. Благодарю за внимательность и понимание. Желаю дальнейшего профессионального роста.

Возврат КТС

Возврат КТС возможен в трех случаях:

- уплачена лишняя сумма таможенных платежей – возникает, если при КТС импортер внес необходимую сумму, но обжаловал решение в суде и выиграл дело;

- нужно возвратить денежный залог, внесенный в качестве обеспечения таможенных платежей при условном выпуске – необходимость в этом возникает, если после проверки документов принимается заявленная первоначально таможенная стоимость;

- необходимо вернуть авансовый платеж – если он превысил сумму, которую нужно было уплатить.

В каждой из этих ситуаций следует предоставить пакет документов и заявление. Перечень документов и содержание заявления для каждого случая будут отличаться.