Под термином таможенная стоимость чаще всего понимают таможенную стоимость товара (ТСТ). Исходя из ее величины и высчитываются необходимые к уплате таможенные платежи, то есть пошлины, налоги, акцизы и сборы. Таким образом таможенная стоимость формируется из стоимости товара и суммы всех расходов, понесенных участником ВЭД при их транспортировке в Российскую Федерацию (т.е. расходов понесенных на иностранной территории). Таможенная стоимость, то есть ее величина (размер) фиксируется в особом документе – ДТС-1, который подается вместе с основной таможенной декларацией.

Что же собой представляет понятие таможенная стоимость? Таможенной стоимостью ввозимых товаров является стоимость сделки с ними, то есть цена, фактически уплаченная или подлежащая уплате за эти товары при их продаже для вывоза на таможенную территорию Союза…” (статья 39 ТК ЕАЭС).

Иными словами, таможенная стоимость это сумма затрат, понесенных участником внешнеэкономической деятельности (ВЭД) при покупке товара, его страховании, лицензировании и доставке. Также при расчете таможенной стоимости учитываются и другие возможные расходы, понесенные участником ВЭД при доставке товара от места приобретения за рубежом до границы Таможенного союза.

Таможенная стоимость товара (ТСТ) определяется по формуле:

ТСТ = стоимость покупки + дополнительные расходы (транспортировка, страхование, лицензирование, услуги таможенного брокера и др.).

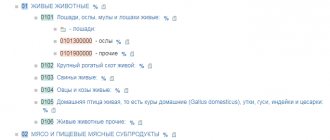

Под товаром Таможенный кодекс ЕАЭС понимает любое движимое имущество, в том числе электрическую энергию, товары, перемещаемые по трубопроводам, валюту, ценные бумаги, дорожные чеки и т.д. (статья 2 ТК ЕАЭС). Таможенные пошлины, налоги и сборы, начисленные на величину таможенной стоимости, и выплаченные участником ВЭД при таможенном оформлении товаров являются доходом государства и поступают в бюджет страны (известно, что именно таможенные платежи составляют до 40% доходной части российского бюджета!).

Определение таможенной стоимости — методы определения таможенной стоимости

Обязанность по определению таможенной стоимости товара возложена на декларанта. Декларант должен правильно определить таможенную стоимость перевозимого им товара, обосновать ее, предоставив подтверждающие документы (контракты, счета, платежки, чеки, и др.), самостоятельно высчитать размер таможенных платежей (размер таможенных пошлин, налогов и сборов) и оплатить их. В некоторых случаях (они оговорены в законодательстве отдельно) таможенную стоимость товара определяет не декларант, а таможенный инспектор.

Напоминаем, что намеренное введение таможенных органов в заблуждение и недостоверное декларирование таможенной стоимости товара преследуется по закону и предусматривает наложение штрафа за недостоверное декларирование!

Таможенная стоимость подтверждается следующими документами:

- Внешнеторговый контракт (с производителем или продавцом);

- Условия поставки указанные по контракту согласно Инкотермс;

- Инвойс;

- Документы, подтверждающие факт оплаты за товар (платежки, чеки, выписки из банковского счета и т.д.);

- При необходимости счет за перевозку;

- При необходимости счет за страховку;

- Экспортная декларация;

- Прайс-лист от производителя или продавца;

- Спецификация приложения к контракту с ценами;

- Официальный сайт производителя или продавца с ценами и артикулами (в некоторых случаях достаточно предъявить ссылку на документ в сети Интернет или скриншот интересуемой страницы сайта);

- Документы, подтверждающие цену товара на внутреннем рынке страны-производителя.

Таможенная стоимость – 6 методов определения

Методы определения таможенной стоимости товара расположены в иерархическом порядке. Если по каким-то причинам первый метод не дал четкого определения таможенной стоимости товара, то применяется второй метод, если и он не дал ответ, то – третий и так далее по очереди, пока не будет найден искомый результат – таков порядок определения таможенной стоимости.

Первый метод.

Согласно первому методу таможенная стоимость товара определяется исходя из суммы стоимости товара (определяется по инвойсу) и стоимости его доставки до границы Таможенного союза (исходя из транспортных документов, а также договора с транспортной компанией). Это самый распространенный метод. Исходя из полученного размера таможенной стоимости, высчитывается размер таможенной пошлины и НДС.

Второй метод.

Если по каким-то причинам декларант не имеет возможности подтвердить стоимость товара (нет инвойса или других необходимых документов), то таможенная стоимость определяется исходя из анализа сделок с идентичными товарами. Под идентичными товарами таможенное законодательство понимает одинаковые во всех отношениях товары. Они могут иметь незначительные расхождения, но их физические характеристики не должны влиять на выполнение ими основной их функции. И еще идентичные товары должны быть коммерчески взаимозаменяемыми.

Третий метод.

Если анализ сделок с идентичными товарами не позволил определить таможенную стоимость, то изучаются сделки с товарами, не являющимися полностью идентичными. Речь идет об однородных товарах, то есть товарах, которые имеют сходные характеристики, состоят из схожих компонентов и выполняют ту же функцию.

Четвертый метод.

Алгоритм расчета таможенной стоимости товара согласно четвертому методу основывается на анализе цен, по которым идентичные или однородные товары были проданы на таможенной территории Таможенного союза. При этом из получившейся суммы вычитаются затраты, характерные только для внутреннего рынка (таможенные пошлины, транспортные расходы, другие расходы, которые понес продавец идентичного или однородного товара при его продаже). Важно помнить, что за анализ необходимо брать те сделки, по которым была продана наибольшая агрегированная товарная партия (при этом товары должны были быть проданы в неизменном состоянии).

Пятый метод.

За анализ берется стоимость производства товара (себестоимость товара). К полученной сумме необходимо добавить сумму расходов и прибыли, характерных для продажи оцениваемых товаров в стране-участнице Таможенного союза.

Шестой метод

является резервным. Если ни один из пяти предыдущих методов не позволил определить точный размер таможенной стоимости товара, то анализируются цены на данный товар на внутреннем рынке, то есть цены, по которым ранее данные товары реализовывались внутри страны на условиях обычной торговли и конкуренции. На основе полученных данных осуществляются экспертные оценки и делаются расчеты объективной на данный момент таможенной стоимости товара.

Отложенная таможенная стоимость. 12 апреля 2016 года было опубликовано Решение коллегии Евразийской экономической комиссии № 32 “Об утверждении порядка применения процедуры отложенного определения таможенной стоимости товаров”. Издав этот документ, Комиссия Евразийского экономического союза сделала большой шаг навстречу участникам ВЭД, ведь отныне им позволено отложить определение таможенной стоимости декларируемых товаров на срок до 15 месяцев! Пока принцип отложенной таможенной стоимости применяется не всегда и не во всех случаях. Подробнее с документом вы можете ознакомиться здесь (Смотреть).

Декларация таможенной стоимости товаров. Аббревиатура ДТС-1 означает – Декларация таможенной стоимости товаров. Это документ, который заполняется декларантом и подается в таможенный орган вместе с таможенной декларацией на товары – ДТ. Заполненный бланк ДТС-1 должен содержать информацию о таможенной стоимости товара и о методе, по которому она была определена. Иными словами, путем подачи бланка Декларации таможенной стоимости участник ВЭД декларирует таможенную стоимость товара, то есть заявляет о ней в таможенный орган. При этом необходимо напомнить, что все заявленные в декларации данные должны быть подтверждены документально. В ряде случаев, оговоренных в таможенном законодательстве ЕАЭС, декларация на таможенную стоимость товаров не заполняется.

Корректировка таможенной стоимости и как ее можно избежать

Известно, что товары, ввозимые на территорию Российской Федерации, проходят процедуру таможенного контроля. При этом их таможенная стоимость в итоге может существенно изменяться не в пользу получателя товара в результате процедуры корректировки.

Корректировка таможенной стоимости (по-другому КТС) уже никого не удивляет. Брокеры, иностранные партнеры, таможенники, сами участники внешнеэкономической деятельности не только давно уже смирились с этой процедурой, но и считают ее чем-то обязательным в процессе оформления ввозимой продукции.

А между тем мало кто знает, что во многих случаях (если цена товара не была занижена и заявлялась верно) корректировка проводится с нарушениями действующего законодательства.

Обычно этим пользуются недобросовестные таможенники, зная, что участники внешнеэкономической деятельности не хотят вникнуть в законодательство.

Существует «Закон о таможенном тарифе», в котором не только четко прописан порядок определения стоимости экспортируемых товаров, но и в последовательном порядке приведены шесть методов, указан алгоритм расчета и условия его применения.

Как показывает практика, в жизни нашли применение только два способа— первый и шестой. На них нужно остановиться поподробнее.

Статья 19 «Закона о таможенном тарифе» описывает первый из методов определения ценности — метод по цене сделки. Если следовать написанному, то в большинстве случаев именно по этому способу должна определяться оценка товаров ввозимых на территорию Российской Федерации.

Однако на практике таможенные работники под различными предлогами отказывают в применении именно этого способа. И происходит это из-за банальной правовой неграмотности участников внешнеэкономической деятельности.

Именно в этой девятнадцатой статье закона четко определены четыре случая, когда сам декларант может применить первый метод расчета. Остальные случаи, не указанные в статье, не являются основанием в отказе использования первого метода, и об этом нужно просто знать.

Немного подробнее про первый вариант. Когда по закону участник внешнеэкономической деятельности имеет право им воспользоваться, то прежде всего стоит внимательно изучить само понятие таможенной стоимости и что в нее входит.

Это не только цена, но и различные расходы понесенные в результате проведения данной сделки. Сюда могут входить расходы по транспортировке до границ Российской Федерации, затраты на погрузку, разгрузку, упаковку, маркировку, агентские и комиссионные выплаты.

Стоимость может считаться недоказанной и работники таможни откажут в праве использования первого метода расчета, если декларантом не будут предоставлены документы, подтверждающие расходы.

А потому участник внешнеэкономической деятельности должен заранее позаботиться о необходимых документах, чтобы расходы понесенные в результате сделки были задекларированы и имели документальное подтверждение.

Допустим, импортеру отказано в применении первого метода. Логично предположить, что сотрудники перейдут ко второму способу и определят стоимость, опираясь на аналогичные ввозимые товары, как предписывает «Закон о таможенном тарифе». Не все так просто.

Дело в том, что для этого работникам таможни придется посмотреть массу данных. Речь идет не только о ценовой информации, еще отслеживается, чтобы товар был ввезен примерно в то же время и на тех же условиях. Это и объем, и условия оплаты, и условия инкотермс.

Потом нужно взять на себя ответственность, что найденная информация действительно похожа на оформляемый случай. Короче говоря, российская таможня не хочет терять время и брать на себя ответственность.

В результате отказ в первом методе на практике означает автоматический отказ и во втором, и в третьем, и в четвертом, и в пятом способах.

В ответ получают стандартную формулировку «Отсутствие у таможенных органов необходимой информации». Можно только догадываться о настоящих мотивах. Банальная лень инспекторов, которые не хотят заглянуть в базу данных, или сознательное выведение на корректировку стоимости.

Проверить это невозможно. Варианты определения со второго по пятый включительно существуют только в теории, и на практике не используются.

При оформлении незначительной сделки, в случае непринятия таможенными органами декларируемой цены, участнику внешнеэкономической деятельности сразу же рекомендуется определять таможенную стоимость по шестому методу закона. То есть сразу делать корректировку.

Как правило, спорить с таможней никто не решается и соглашаются со стоимостью, которую навязывает сам орган. В этом случае импортер также нарушает закон.

Дело не в пропуске четырех пунктов закона. Сама процедура расчета проводится с грубыми нарушениями.

Согласно «Закону о таможенном тарифе» шестой метод расчета представляет собой расширенный второй или третий способы. С разницей, что ценовая информация по аналогичным товарам должна браться не за указанный период, а за целый год. Шестой вариант расчета очень хорошо прописан в двадцать четвертой статье закона.

На практике таможня проводит расчет исходя из профилей риска и к ценовой информации не обращается. Хотя в законе прописано, что никакие фиктивные показатели не могут приниматься за стоимость.

Да, профили риска существуют, но они даются инспекторам в качестве индикатора для работы. Другими словами если таможенная цена будет ниже риска, значит, что нужно тщательно перепроверить поданные документы.

На практике на границе сразу предлагают такую стоимость, чтобы не проводить более сложных аналитических расчетов, хотя это и является их прямыми обязанностями.

В результате импортеры регулярно сталкиваются с корректировкой нарушающей закон, в чем они сами участвуют. При этом руководство инспекторов осведомлено о ситуации. Их это устраивает, ведь существует план сбора пошлин.

Зная эту ситуацию, работа с таможной не упрощается. Эти знания не гарантируют участникам внешнеэкономической деятельности избавления от попыток таможенных органов применить корректировку стоимости. Тем не менее, есть вполне реальная возможность провести эту процедуру согласно закону.

В одних случаях это поможет настоять на применении первого метода расчета, когда будет попытка отказать в нем, в других — использовать шестой способ без ссылок на профили риска.

Подводя итоги, не стоит сразу соглашаться с предложением таможни на корректировку и делать ее самим. Иначе участники внешнеэкономической деятельности лишаются возможности обращаться в вышестоящие органы или арбитражный суд для обжалования.

Но это только в крайнем случае. Изначально нужно до последнего использовать убеждение инспектора и настаивать на применении первого метода расчета.

Корректировка таможенной стоимости (КТС) – причины

В случае если декларанту или таможенному инспектору стала известна новая информация, или появились обстоятельства, способные существенным образом повлиять на размер таможенной стоимости товара, то производится ее корректировка. Корректировка таможенной стоимости товара в бланке ДТС-1 производится как в случае увеличения, так и в случае уменьшения ее размера. Корректировку выполняют или декларант, или таможенный орган. Принятое ими решение о корректировке таможенной стоимости товара должно быть логично обоснованным и содержать четкую информацию о сроке, в течение которого операция должна быть выполнена.

Причины корректировки таможенной стоимости:

- таможенная стоимость определена с ошибками, или при ее расчете были допущены неточности;

- несоответствие заявленных в ДТС-1 сведений фактическим данным;

- расхождение заявленных данных и сведений в предоставленных документах;

- технические ошибки;

- вскрытие новых фактов (поступление новых документов или сведений), способных изменить таможенную стоимость товара;

- необоснованный выбор метода определения таможенной стоимости товара.

Корректировка таможенной стоимости до выпуска товара.

Таможенная стоимость корректируется декларантом. В отведенный законом срок декларант исправляет все допущенные недочеты и осуществляет пересчет таможенных платежей. Если он не успеет сделать это в срок, то таможенный орган вправе отказать в выпуске товаров.

Корректировка таможенной стоимости после выпуска товара.

Таможенная стоимость корректируется инспектором. Сотрудник таможенного органа выполняет перерасчет таможенной стоимости и таможенных платежей самостоятельно без уведомления декларанта.

Корректировка таможенной стоимости

Таможенные органы играют важнейшую роль при осуществлении внешнеэкономических сделок, поэтому большинство должностных лиц таможенных органов пользуются своими должностными полномочиями в личных целях. С каждым годом всё больше участников международных сделок при транспортировке груза с товаром через таможенную границу Российской Федерации сталкиваются с изобилием проблем, среди которых самая распространённая – корректировка таможенной стоимости товара.

Как определяется таможенная стоимость товаров?

Таможенная стоимость заявляется декларантом, и эта же стоимость используется таможенными органами Российской Федерации в качестве базы для расчета налогов и таможенных пошлин на товар. В большинстве случаев таможня в процессе корректировки таможенной стоимости начисляет ещё 10-40% от таможенной стоимости товара. Однако бывали и ситуации, когда размер доначислений достигал уровня более 100%.

Почему производится корректировка таможенной стоимости?

Таможенные органы наделены правом осуществлять таможенный контроль и до выпуска товара, и на протяжении ещё трёх лет после его выпуска. В процессе этого контроля таможенные органы применяют систему управления рисками, и если в отношении Вашего товара сработает стоимостной профиль риска, то в дальнейшем он может попасть под процедуру контроля таможенной стоимости и, соответственно, её корректировки.

Чтобы подтвердить таможенную стоимость товара, участнику внешнеэкономической деятельности необходимо предоставить следующий перечень документов:

- Учредительные документы организации, импортирующей товар;

- Контракт внешнеэкономической сделки, с приложенными к нему дополнениями;

- Страховой полис в случае страхования товара;

- Инвойс;

- Документы из банковского учреждения, которые подтверждают, что поставка товара оплачена;

- Договор лицензии;

- Документы на транспорт, а также документы, подтверждающие оплату расходов на транспорт – в том случае, если стоимость перевозки не входит в стоимость товара согласно условиям транспортировки;

- Договор посредничества, а также документы, подтверждающие, что такие услуги были оплачены – в том случае, если предприниматель для покупки товара пользовался услугами посредника;

- Стоимость упаковки и тары в тех случаях, когда она не входит в общую стоимость товара;

- Другие документы, которые может запросить должностное лицо таможенного органа.

В большинстве случаев, когда таможенные органы не соглашаются с заявленной декларантом таможенной стоимостью товара, они требуют следующие данные:

- Пояснения по условиям продажи;

- Документы, которые подтверждают реализацию товара на внутреннем рынке;

- Экспортную декларацию;

- Бухгалтерские документы;

- Прайс-листы от производителя;

- Расчёт себестоимости производства и т.д.

Если участник ВЭД не сможет предоставить эти документы, то таможенный орган оставляет за собой право принять решение о корректировке таможенной стоимости товара и обязать декларанта к оплате дополнительных таможенных платежей. Все эти проблемы повлекут за собой простой груза, расторжение договоров, привлечение предпринимателя к административной ответственности, и принесут огромные финансовые убытки.

Но если Вы уверены в том, что все документы в порядке и Вы действуете в соответствии с таможенным законодательством, отстаивайте свои права и составляйте соответствующую жалобу о неправомерной корректировке таможенной стоимости товара. Сделать это самостоятельно будет довольно трудно, поэтому Вам понадобится помощь опытного и компетентного в таможенном законодательстве юриста .

Чем поможет юрист при корректировке таможенной стоимости товара?

Юристы, имеющиеся в штате нашей фирмы, регулярно рассматривают вопросы, связанные с правоотношениями в таможенной сфере, следят за тем, как таможенные органы меняют свои подходы, чтобы доказать, что декларанты неправильно заявляют таможенную стоимость. Это позволяет нашим специалистам разрабатывать на основе законодательства и огромной судебной практики эффективную схему защиты в вышестоящих таможенных органах или в арбитражном суде.

Благодаря индивидуальному подходу, юрист разработает самую эффективную правовую помощь для отстаивания интересов участника ВЭД, предложит решение, основанное исключительно на действующем законодательстве. Воспользовавшись услугами юриста, который ставит себе цель предотвратить взыскание с предпринимателя необоснованно начисленных таможенных платежей и штрафов, Вы избавите себя от огромных незапланированных расходов, которые могут нанести непоправимый вред по Вашему бизнесу.

Если же вы поздно обратились за юридической помощью и уже оплатили штрафы, пени и таможенные платежи, мы поможем Вам составить жалобу и в возможно короткие сроки возместить нанесённый Вам из-за незаконной корректировки таможенной стоимости ущерб.

Способы обжалования корректировки таможенной стоимости

Вы можете обжаловать решение о корректировке стоимости товара в двух инстанциях:

- Вышестоящем таможенном органе, уполномоченном рассматривать заявление и принимать решение о правомерности принятия нижестоящим таможенным органом решения о корректировке таможенной стоимости;

- Арбитражном суде.

После вынесенного в Вашу пользу вердикта юрист поможет наладить правоотношения с таможенными органами, поэтому Вам не стоит переживать по поводу дальнейших внешнеэкономических сделок и таможенного декларирования Ваших товаров.

Наши юристы в самые короткие сроки решат ваш вопрос, связаться с нами просто, достаточно позвонить по телефону: +7

Контроль таможенной стоимости товаров

Контроль таможенной стоимости товаров возложен на таможенные органы. Анализируя достоверность предоставленных декларантами данных, они вправе самостоятельно провести экспертизу таможенной стоимости. При этом, как правило, изучается информация о совершенных ранее сделках с идентичными и однородными товарами. Кроме того, с целью контроля таможенной стоимости товаров, таможенные инспекторы вправе запрашивать и получать информацию о биржевых торгах (котировках) и ценах на аукционах. В некоторых случаях в качестве источника достоверной информации могут быть использованы каталоги, содержащие информацию о ценах на интересуемые товары. Контроль таможенной стоимости товаров может также включать запрос интересующей информации у торгового представителя страны производителя товара, или у других участников ВЭД, производящих или поставляющих однородные или идентичные товары. Кроме того, контроль достоверности таможенной стоимости товаров может включать в себя запрос интересующей информации в страховых компаниях или в органах государственной власти

Сроки дополнительной проверки таможенной стоимости устанавливаются таможенным законодательством.

По результатам проведенных контрольных мероприятий таможенный орган может принять одно из трех возможных решений:

- принять заявленную таможенную стоимость

- принять решение о дополнительной проверке; запросить дополнительные документы и сведения для уточнения и подтверждения заявленной таможенной стоимости

- принять решение о корректировке таможенной стоимости.

Напоминаем, что участники ВЭД вправе опротестовать любое решение таможенных органов, их действия или бездействие в судебном порядке. Таможенное законодательство защищает интересы участников ВЭД на всех этапах таможенного оформления товаров.

Возникли проблемы с определением таможенной стоимости? Поручите эту задачу нам!

Если Вам необходима профессиональная помощь на таможне, и вы хотите знать точный размер таможенной стоимости Ваших товаров, то мы готовы помочь Вам!

Очень часто при пересечении границы мы можем столкнуться с таким понятием, как корректировка таможенной стоимости (КТС)

. В этой статье мы разберем, следующие вопросы:

- Что такое КТС?

- Почему инспектор может назначить КТС?

- Можно ли избежать КТС?

- Процедуру возврата КТС.

Корректировка таможенной стоимости (КТС) представляет собой перерасчет таможенной стоимости товара по причине того, что таможенные органы не согласны с той ценой, которую заявляет декларант во время таможенного декларирования ввозимых товаров.

Таможенный орган контролирует, чтобы таможенная стоимость товара не занижалась. Инспектора могут не согласиться с той ценой, которую декларант заявляет. Даже если декларант, заявляет настоящую цену, а не заниженную таможенную стоимость, таможенные представители вправе все равно назначить корректировку таможенной стоимости.

Как же понять, как таможенный орган определяет назначение КТС? Как правило, используют три главных метода:

- По стоимости сделки с ввозимыми товарами;

- Расчет цены по идентичным товарам;

- Определение стоимости по однородным товарам.

Если декларант подает товар с ценой, которая ниже минимальной стоимости в реестре на данную группу товаров, то таможенный инспектор вправе назначить КТС. Также, если не достоверно подается информация о товаре, то КТС не избежать.

Если декларант первый раз оформляет товар по заниженной стоимости, то точно столкнетесь с КТС, так или иначе таможенные представители назначат КТС. Можно попробовать избежать КТС, при условии, если компания –импортер уже везла этот товар и при первой доставки груза удалось удачно доказать реальную стоимость товара.

Должны быть соблюдены определенные условия:

- Один и тот же завод/изготовитель (отправитель) груза;

- Один и тот же договор поставки;

- Подача на один и тот же таможенный пост;

- Собрать максимальный пакет документов, которые доказывают реальную стоимость товара.

Что делать, если Вам назначили КТС и декларант не смог доказать реальную стоимость товара?

Естественно, для начала необходимо оплатить все пошлинные и таможенные платежи. А самое главное, оплатить обеспечение (сумму корректировки таможенной стоимости), которую назначили таможенные инспектора. Затем, очень важна грамотная работа декларанта, который сможет вернуть обеспечение.

Необходимо предоставить весь пакет документов, а именно:

- Договор с производителем о поставки товара со всеми приложениями;

- Экспортная декларация страны отправления;

- Платежные поручения предоплаты за товар;

- Информация о стоимости реализации товаров на территории РФ;

- Прайс-листы продавца и других организаций с аналогичной продукцией;

- Бухгалтерские документы о реализации товара;

- Документы о планируемой реализации задекларированных товаров на территории РФ.

В данном пункте хочется отметить, если товар ввозится впервые, компания предоставить такие документы не сможет. Тогда, бухгалтерия может показать реализацию «товар в пути». То есть, товар был продан до того, как его привезли в Россию. В этом случае должен существовать подписанный договор с покупателем и все необходимые бухгалтерские документы.

После того как подали все документы, таможенные органы начинают проверку и выносят окончательное решение. Либо инспектора подтверждают таможенную стоимость и возвращают КТС на единый лицевой счет компании-импортера, либо не подтверждают и списывают сумму обеспечения в федеральный бюджет.

Если декларант не может собрать документы, то доказать заявленную стоимость невозможно. Крайний случай, если таможенные инспектора, рассмотрев все документы, не возвращают обеспечение, но при этом компания-импортер все равно не согласна с КТС, то тогда надо обращаться в Арбитражный суд.

Как правило, компании-импортеру дается 60 дней для сбора всех документов, для доказательства реальной стоимости товара. Затем, таможенные органы рассматривают корректировку стоимости в течение трех дней и выносят свое решение.

Если в Вашей команде надежный и грамотный декларант, то он заранее проинформирует Вас о том, что Ваш товар идет ниже риска и вам назначат КТС. Декларант своевременно соберет все документы и вернет сумму обеспечения в максимально короткие сроки.

Бояться КТС не надо, но надо быть готовым заплатить обеспечение и ждать возврата на единый лицевой счет.

Автор: Татьяна Лебедева

Таможенная стоимость ввозимого товара

Таможенная стоимость ввозимого товара определяется любым из шести приведенных выше методов. Эту работу декларант может выполнить самостоятельно, или может воспользоваться услугами профессионалов таможенного дела. Речь идет о компаниях – таможенных представителях. Расчет таможенной стоимости товаров входит в стандартный пакет услуг, которые они оказывают. Наша компания “Универсальные Грузовые Решения” является официальным таможенным представителем – таможенным брокером, и если Вам необходимо быстро и верно определить таможенную стоимость ввозимого товара, то мы готовы помочь Вам! Все работы выполняются на основании брокерского договора, и мы несем полную юридическую ответственность перед клиентом и таможней!

Мы уверены, что сроки, стоимость и качество услуг Вас приятно удивят!