Для уплаты налогов, сборов, страховых взносов, перечисления зарплаты бухгалтеру важно правильно заполнить в 2021 году каждое поле платежного поручения. Причем каждая графа платежки имеет свой условный номер (код). В данной статье приводим образец платежного поручения 2021 с расшифровкой в таблице его полей с кодами (номерами). Более того, с 2021 года есть несколько очень важных изменений при заполнении граф платёжки.

Изменения в налоговых платежках с 01.01.2021

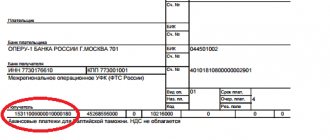

С 01.01.2021 года изменятся банковские счета Казначейства в подразделениях расчетной сети Центробанка РФ. Об этом ФНС сообщила в письме №КЧ-4-8/[email protected] от 08.10.2020. ИФНС поручено проинформировать налогоплательщиков, как правильно заполнять реквизиты казначейских счетов в платежных поручениях на перечисление налогов с 1 января.

Номер счета банка получателя средств входит в состав единого казначейского счета (ЕКС) и является одним из обязательных реквизитов платежки. Его указывают в поле 15.

Для определения обновленного счета своей ИФНС налогоплательщики должны использовать таблицу, в которой ФНС указала для территориальных подразделений:

- БИК;

- наименование банка получателя средств;

- номер счета в составе ЕКС;

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета органа Казначейства.

Переходный период по переводу ИФНС на новые счета продлится до 30.04.2021. В это время будут работать и действующие в 2021 году счета, и новые. Перечисление на старые счета в этот период ошибкой не является.

Срок и назначение платежа

Поля 19 «Срок платежа» и 20 «Назначение платежа» заполняются только в тех случаях, когда это прямо предусмотрено указаниями Банка России (приложение 1 к положению Банка России от 19.06.2012 № 383-П).

Так, в поручениях по налогам и взносам их оставляют пустыми. С 01.06.2020 в поле 20 нужно проставлять код вида дохода при платежах в адрес работников (по зарплате, пособиям и др.).

Подробнее о новых кодах в платежках на зарплату читайте здесь.

Упразднены коды «ТР», «ПР», «АР» и «АП»

Минфин России Приказом №199н от 14.09.2020 внес поправки в Правила заполнения платежек, утвержденные Приказом Минфина №107н. В соответствии с новыми требованиями налогоплательщики при погашении задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов) должны указывать в поле 106 платежки (основание платежа) не коды «ТР», «АП», «ПР» и «АР», а новый код «ЗД».

Одновременно изменены правила заполнения поля 108 (номер документа). В нем теперь следует указывать:

- номер требования налогового органа об уплате налога (сбора, страховых взносов) (ТР);

- номер решения о приостановлении взыскания (ПР);

- номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения (АП);

- номер исполнительного документа и возбужденного на основании его исполнительного производства (АР).

Новые правила действуют с 01.01.2021.

Напоминаем, что с 1 июля изменились правила заполнения платежек для расчетов с работниками! Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы разобраться и исправить шаблоны.

Сумма платежа

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Правовая основа

Рассмотрим несколько основополагающих документов.

- Единая форма платежки утверждена Положением ЦБ РФ №383-П от 19.06.2012 «О правилах осуществления перевода денежных средств».

- В то же время существует Приказ Минфина №107н от 12.10.2013, которым установлены правила заполнения распоряжений на уплату денежных средств в бюджетную систему.

- Последним издан Приказ Минфина России №58н от 05.04.2017, вносящий изменения в Приказ №107н.

Нормами этих трех документов мы и будем пользоваться. В конце статьи есть платежное поручение, бланк скачать (Word) можно, нажав на кнопку «Скачать».

Что будет, если платежка заполнена некорректно

Если сделать ошибку в одной из граф платежного поручения, заполнить документ некорректно, платеж будет отнесен к разряду «невыясненных» поступлений. По данным ФНС РФ, на 1 августа 2021 сумма таких потерянных денежных средств уже составила 104,1 млн рублей. Поэтому так важно следовать новым правилам.

Ошибки потребуют дополнительного времени для уточнения, а также могут привести к начислению пени, недоимки, и (как следствие) приостановлению операций по счетам организации. Или наоборот — придется заплатить налог повторно по правильным реквизитам, чтобы избежать санкций, и образуется переплата. О новых формах по зачету или возврату переплаты рассказали тут.

Форма платежки и ее реквизиты

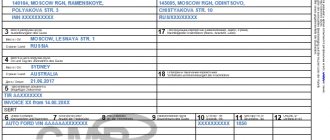

Так выглядит незаполненный бланк платежного поручения. Он имеет обозначение «ОКУД 0401060».

Вы можете распечатать его (образец заполнения платежного поручения в 2021 году в формате Word доступен внизу страницы) и указать необходимые данные самостоятельно. Разрешено подготовить платежное поручение онлайн, например, с помощью специального сервиса ФНС или бухгалтерских программ. Каким бы способом ни воспользовался плательщик, правила заполнения не изменятся. Единственное — программы часть реквизитов заполняют автоматически, что значительно ускоряет процесс.

Чтобы было проще разобраться в порядке заполнения каждого поля, ему присвоен номер. Это образец полей платежного поручения в 2020 году:

Из названий некоторых строк понятно, что писать. Например, очевидно, где ставить дату и вид платежа в платежном поручении 2020. А расшифровку всей информации ищите в Положении ЦБ РФ №383-П.

Пошаговая инструкция по заполнению платежного поручения

Плательщику необходимо указать:

- свое наименование и наименование получателя;

- дату составления документа;

- номера счетов и определенные коды, по которым станет понятно, кто, сколько и за что перечислил денежные средства.

Остановимся на некоторых полях подробно.

Поля 3, 4, 5: номер (в соответствии с внутренней нумерацией платежных документов), дата, вид платежа (возможно, банковский код).

В полях 6 и 7 указывают суммы, которые плательщик направляет на уплату налогов или оплату товаров, прописью, а затем цифрами. Слова «рубль» и «копейки» в требуемой форме сокращаться не должны.

Примеры правильных записей для полей 6 и 7:

прописью: пятнадцать тысяч двести сорок рублей, цифрами: 15 240,00; прописью: триста восемьдесят рублей 35 копеек, цифрами: 380-35.

В реквизитах кодов 11 и 14 обязательно пользоваться «Справочником БИК России». Его актуальная версия доступна на отдельной странице ЦБ РФ. Ошибки в БИК приведут к «зависанию» платежей, поскольку расчетно-кассовые центры не смогут идентифицировать получателя. В некоторых случаях пользователи могут увидеть код возврата 40 платежного поручения.

Поле 21 предназначено, чтобы плательщик уточнил очередность списания средств со своего банковского счета от 1 до 5. Заполнять его надо всегда, даже если на счету достаточно денег для проведения всех операций. На основании статьи 855 ГК РФ плательщик указывает соответствующее значение:

- 1 — при уплате возмещения вреда, алиментов;

- 2 — при выплате выходных пособий работникам и вознаграждений авторам;

- 3 — при перечислении средств на зарплату, налоги, сборы и страховые взносы;

- 4 — при удовлетворении других денежных требований по исполнительным документам;

- 5 — при иных платежах, в том числе оплате товаров или услуг, при исполнении обязательств на основании поручений налоговых органов (см. Письмо ФНС России №ГД-4-8/12408 от 11.07.2016).

Поле 22 в платежном поручении 2021 используется для указания уникального идентификатора платежа (УИП). Это код из 20–25 цифр, который формирует получатель средств с учетом правил, предусмотренных Приложением 12 к Положению Банка России №383-П. УИП передается плательщику при подписании договора. Если его не указать или указать неверно, банк вправе отклонить платежку.

Отметим, что УИП формируется только в двух случаях: когда это предусмотрено законом и когда формируются требования по уплате доходов в бюджет. Если его нет, вместо него записывают УИН — уникальный идентификатор начисления. Об этом сказано в п.12 Приложения №2 Приказа Минфина №107н. Если и такого номера нет, надо поставить «0».

В реквизите 24 «Назначение платежа» должна содержаться информация, по которой легко идентифицировать, на что отправляются деньги. В этом же поле уточняется, включен ли НДС в сумму платежа.

Примеры записей:

На оплату услуг по договору №110 от 22.01.2018. Без НДС.

Авансовый платеж за оргтехнику по договору №120 от 23.01.2018. НДС не облагается.

Дополнительная оплата по договору поставки №100 от 17.02.2018. В т.ч. НДС (18%) 7654-32.

Если НДС указывается по смешанным ставкам, можете не конкретизировать ставку налога.

ВАЖНО!

Поля 101, 104–109 надо заполнять только в случае уплаты налогов, сборов, прочих обязательных платежей в бюджетную систему.

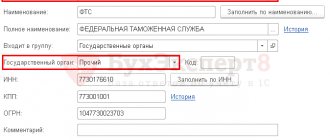

Чтобы сформировать платежное поручение в налоговую, в поле 101 надо указать статус плательщика. Лица, исполняющие обязанности по уплате налогов и сборов за других плательщиков, должны указывать в реквизите 101 код, предусмотренный для их категории.

О том, как заполнять поле 101, мы подробно рассказали в отдельной статье.

Ниже показано начало таблицы с кодами статуса (прил. №5 к Приказу Минфина №107н от 12.10.2013 ), полностью таблица доступна для скачивания в конце статьи.

В реквизитах полей 102 и 103 указывают КПП плательщика (ИП ставят «0») и получателя (код ИФНС, куда отправляется платеж). Актуальная информация доступна на сайте ведомства в разделе «Адрес и платежные реквизиты вашей инспекции». Если в 9-значных кодах будут допущены ошибки, то платеж отправится в список невыясненных, и банк откажется его принять. Об этом сказано в Приказе Минфина России №125н от 18.12.2013.

Поле 104 предназначено для КБК (кода бюджетной классификации) налога или взноса. Они часто меняются, поэтому надо следить за информацией из Минфина. Актуальные коды доступны в Приказе Минфина России №65н от 01.07.2013.

Реквизит 105 требует указания ОКТМО по адресу плательщика. Уточняйте код с помощью онлайн-сервиса «Узнай ОКТМО», разработанного ФНС.

Поле 106 (основание платежа). Ему соответствуют следующие значения:

- «0» — в случае указания в реквизите 106 распоряжения о переводе денежных средств значения ноль («0») налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах;

- «ТП» — если сумма вносится за текущий период;

- «ЗД» — когда плательщик погашает задолженность;

- «ТР» — в случае погашения задолженности по требованию ИФНС или ФСС;

- «АП» — если плательщик погашает долг по акту проверки, не получив требование;

- «БФ» — платеж совершает физлицо — клиент банка со своего счета;

- «РС» — погашается рассроченная задолженность;

- «ОТ» — платежка составляется на погашение отсроченной задолженности;

- «РТ» — сумма направляется на погашение реструктурируемой задолженности;

- «ПБ» — должник в ходе процедур по делу о банкротстве погашает долг;

- «ПР» — сумма направляется на погашение задолженности, приостановленной к взысканию;

- «АР» — плательщик платит по исполнительному документу;

- «ИН» — лицо оплачивает инвестиционный налоговый кредит;

- «ТЛ» — учредитель (участник) или собственник имущества должника, иное третье лицо погашает долг в ходе дела о банкротстве;

- «ЗТ» — платеж направляется на погашение текущей задолженности по делу о банкротстве.

Поле 107 уточняет период, за который совершается платеж, в формате XX.YY.ГГГГ. Первые два знака всегда буквы:

- «МС» — месяц;

- «КВ» — квартал;

- «ПЛ» — полугодие;

- «ГД» — год.

Следующие два символа всегда цифры, которые указывают период отчетности: месяц (от 01 до 12), полугодие (01/02) или год (00). Вместо сочетания «ГГГГ» всегда ставят год.

Примеры правильных записей:

- МС.06.2018 — при внесении ежемесячных платежей по НДФЛ;

- КВ.01.2018 — при уплате НДС за I квартал 2021 года;

- ГД.00.2017 — если ИП оплачивает взносы на пенсионное страхование.

Когда платеж осуществляется по требованию контролирующих органов, то указывается дата, определенная документом-требованием. Если плательщик совершает платеж по акту проверки или исполнительному листу, он ставит «0».

Подробно о заполнении поля 107 мы писали в статье «Налоговый период в платежном поручении, или Как заполнить поле 107».

Реквизит 108 заполняется при наличии документа основания платежа, например, исполнительного листа. Тогда просто указывается номер. Если хозяйствующий субъект вносит текущую сумму налога, сбора или взноса, он указывает «0».

В поле 109 указывается и дата из документа основания платежа: акта проверки, требования, исполнительных документов.

Как заполнить платежное поручение за третье лицо

В ноябре 2021 года появилась возможность платить налоги и сборы за другое лицо. Но для этого важно правильно заполнить платежку. Фактический плательщик обязан указать сведения о себе только в следующих полях:

- наименование плательщика (реквизит 8);

- назначение платежа (реквизит 24) — сначала ИНН и КПП через две наклонные черты (//), затем сведения о том, кто должен фактически заплатить и за что.

Все остальные данные необходимо получить и вписать за плательщика, за которого вносится необходимая сумма налога, сбора или взноса.

Ошибки, из-за которых придется платить дважды

Все неточности, допущенные при составлении платежки, делятся на два типа:

- Ошибки не повлияли на обязанность плательщика уплатить налог или сбор.

- Ошибки, из-за которых деньги в бюджет не поступили. Согласно пп. 4 п. 4 статьи 45 НК РФ, к неуплате приводят неправильное наименование банка получателя и неверный счет Федерального казначейства, на который переводятся средства. Все остальные неточности не считаются критичными.

Платежное поручение, бланк

Образец заполнения платежного поручения в 2021 году на внесение

страховых взносов на обязательное медицинское страхование

Таблица с номерами и наименованиями полей

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

- 1-й используется при списании в банке плательщика и попадает в банковские дневные документы;

- 2-й служит для зачисления средств на счет получателя в его банке, хранится в документах дня банка получателя;

- 3-й подтверждает банковскую проводку, прилагаясь к выписке из счета получателя (в его банке);

- 4-й со штампом банка возвращается плательщику как подтверждение приема платежки к исполнению.

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.