Экспорт — таможенная процедура

Экспорт — это продажа товаров и услуг с территории России и других стран ЕАЭС в третьи страны без обязательств об обратном ввозе (ст. 139 ТК ЕАЭС). Важное условие — товары и услуги должны фактически пересечь таможенную границу стран ЕАЭС, без этого экспорт невозможен.

Например, иностранная компаний покупает у отечественной фирмы сырье, которое затем будет использовано для производства товаров на заводе в России. Такая операция экспортом не является, хотя покупатель — иностранная компания, так как сырье не покидало границы РФ.

Важно! В Евразийский Экономический союз входят: Россия, Армения, Белоруссия, Казахстан и Киргизия. В рамках союза действует единое таможенное пространство.

Таможенный союз России, Беларуси и Казахстана

Что же подразумевается под благозвучным и намекающим на неплохие перспективы словом «союз», когда идет речь об упрощении товарно-денежных отношений между государствами? По сути, это единая таможенная территория, которая на основе международного договора заменяет две или несколько таможенных территорий. В пределах официально оговоренных просторов отменяются таможенные пошлины и другие меры ограничения внешней торговли в отношении практически всех товаров. При этом каждый участник соглашения применяет единые таможенные пошлины и другие инструменты регулирования с третьими странами.

Создание Таможенного союза трех государств — России, Беларуси и Казахстана (ТС) — идея 15-летней давности. Сперва 6 января 1995 г. в Минске было подписано историческое Соглашение между Россией и Республикой Беларусь, которое, по сути, является фундаментом создания современного трехстороннего партнерства.

Новой ступенью в формировании ТС стал Договор от 6 октября 2007 г. «О создании единой таможенной территории и формировании Таможенного союза», в результате которого к действовавшему Таможенному союзу присоединился Казахстан. Кроме того, было принято решение о создании единой таможенной территории и устранении процедур таможенного оформления и контроля между тремя странами.

Примечание. Образование Таможенного союза трех стран должно исключить процедуры таможенного контроля и администрирования внутри соответствующей территории, а также установить действие единого таможенного тарифа на территории союза.

Преимущества создания ТС очевидны. Восстановление и укрепление экономических связей между организациями трех стран благоприятно повлияют на экономическую обстановку — появятся новые рынки для сбыта продукции, а себестоимость товаров значительно снизится ввиду упрощения условий пересечения границы.

Однако теплые отношения между государствами не отменяют возникновения налоговых последствий у участников внешнеэкономических отношений.

Экспортный НДС

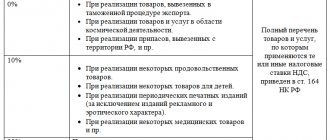

При вывозе товаров за границу у экспортера появляется право на применение нулевой ставки по НДС (пп. 1 п. 1 ст. 164 НК РФ). Ставка 0 % — это право экспортера, а не обязанность. От нее можно отказаться в пользу стандартных ставок 10 и 20 %.

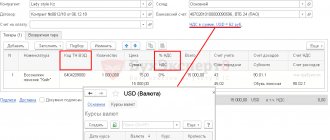

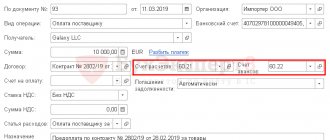

Налоговую базу рассчитывайте в рублях по курсу ЦБ РФ на день отгрузки покупателю (п. 3 ст. 153 НК РФ). Это правило актуально, даже если от покупателя вы получили 100 % предоплату.

Налоговую базу определяем в последний день квартала, в котором собрали документы для подтверждения права на применение ставки 0 % (ст. 165 НК РФ). При этом полученные от покупателя предоплаты и авансы в расчет налоговой базы не включайте. НДС с них не начисляйте.

Продавец не всегда будет рассчитываться с вами иностранной валютой. Иногда оплату вы можете получить в рублях. На особенности учета и расчета экспортного НДС это не влияет.

УСЛУГИ ДЛЯ ПАРТНЕРОВ ИЗ ГЕРМАНИИ

Оказываем услуги по поиску и подбору поставщиков в России согласно установленным критериям.

Предоставляем возможность приобретения товара у фирм, не занимающихся экспортной деятельностью. Комплектуем и отгружаем партии товаров от нескольких контрагентов в адрес одного получателя.

Контракт заключается с надежной фирмой экспортером, а нужный товар эта фирма от своего имени выкупит для вас на внутрироссийском рынке. Для покупателей из Германии наша компания станет единым контрагентом в РФ и все заботы по проведению сделки мы примем на себя.

Поэтому, наши заказчики избавляются от необходимости тратить время и средства на посещение России, для того чтобы своими силами заниматься контролем отгрузок.

Консультация по услуге

Ставка НДС при экспорте

Экспортер имеет право применять 0 % ставку НДС при вывозе товаров и услуг за рубеж. Кроме того, есть еще ряд работ и услуг, которые сопровождают экспортные операции и также облагаются НДС по нулевой ставке.

Международная перевозка грузов. В первую очередь, это услуги по перевозке грузов различными видами транспорта (авиа, ж/д, авто, морской и речной транспорт). Но также в эту группу попадают услуги по предоставлению железнодорожного подвижного состава или контейнеров для перевозок и транспортно-экспедиционные услуги.

Транспортировка нефти, нефтепродуктов и природного газа. По нулевой ставке облагаются услуги организаций трубопроводного транспорта, которые перемещают нефть и газ за границу РФ.

Передача электроэнергии. Ставку 0 % могут применять компании, оказывающие услуги по передаче электричества из отечественных сетей в электросети иностранных государств.

Перевалка и хранение вывозимых товаров. Под нулевую ставку попадают услуги организаций, обеспечивающих перевалку и хранение товаров для экспорта в морских и речных портах.

Переработка. Под ставку 0 % попадают операции по переработке товаров на таможенной территории, помещенные под соответствующую таможенную процедуру.

Транспортировка внутренним водным транспортом. Ставка 0 % применяется в отношении услуг по транспортировке экспортируемых товаров внутренним водным транспортом.

Грузоперевозки в Таджикистан

При доставке в Таджикистан из России следует выработать правильный и грамотный алгоритм действий для перевозки Вашего груза. Помимо выбора вида транспорта, необходимо организовать выполнение погрузки и разгрузки груза.

Чтобы избежать забот по планировании логистики, обращайтесь к нашим специалистам. За кротчайший период наши логисты предоставят для вас индивидуальное предложение по экспортированию вашего товара со всеми расчётами, которые не будут меняться, а останутся в статике.

Отказ от НДС 0 %

От нулевой ставки можно отказаться. Для этого нужно подать в свою ИФНС заявление в свободной форме об отказе от ставки 0 %. Сделайте это до 1 числа налогового периода, с которого отказываетесь от своего права. При этом учтите несколько важных моментов:

- отказ от ставки 0 % распространяется на все экспортные операции;

- минимальный срок отказа — 12 месяцев, то есть в течение года вы не сможете вернуться на ставку 0 %;

- размер ставок не зависит от того, кто выступает вашим покупателем.

Важно! Отказаться от ставки НДС 0 % при экспорте в страны ЕАЭС нельзя, так как между странами-участницами нет таможенных границ (Письмо Минфина РФ от 09.01.2019 № 03-07-13/1/24).

После отказа от ставки вычеты по НДС вы будете заявлять в стандартном порядке. Ждать сбора всех подтверждающих документов не нужно.

Основная причина отказа от нулевой ставки — сложность подтверждения правомерности ее применения. Однако отказ от льготы — это дополнительная налоговая нагрузка на компанию.

Экспорт в страны ЕАЭС

Однако не все экспортеры могут отказаться от нулевой ставки НДС. В комментируемом письме Минфин разъяснил, что если российская компания экспортирует товары в государства-члены ЕАЭС, она обязана применять нулевую ставку НДС. Отказ в данном случае невозможен. Это обусловлено действием международных договоров.

В Договоре от 29.05.2014 о Евразийском экономическом союзе и приложению № 18 к нему не предусмотрено право отказа от нулевой ставки НДС. Нормы и правила международных договоров, касающиеся налогообложения, являются приоритетными над нормами Налогового кодекса (ст. 7 НК РФ).

А значит, если компания экспортирует товары в страны Евразийского экономического союза (ЕАЭС), она обязана применять НДС по ставке 0 процентов.

Эксперт по налогообложению Б.Л. Сваин

Подтверждение нулевой ставки по НДС

Правомерность применения нулевой ставки нужно подтвердить. На это отводят 180 дней со момента, когда товары были помещены под таможенную процедуру экспорта. По работам и услугам срок определяется в зависимости от их характера. Для подтверждения выполняем следующие действия.

Собираем пакет документов

Пакет зависит от вида товаров и услуг, а также от способа их транспортировки. Полный пакет документов перечислен в ст. 165 НК РФ. Основные из них — это контракт и таможенная декларация. Однако перечень может быть расширен, и тогда дополнительно потребуют:

- товаросопроводительные документы;

- транспортные документы;

- грузовые накладные;

- коносаменты;

- морские накладные;

- пояснения и другие документы.

При экспорте в страны ЕАЭС от вас потребуют заявление покупателя с отметкой его налогового органа о ввозе товара и уплате всех косвенных налогов или о том, что ввоз товара не облагается НДС.

Вместо заявлений можно предоставить их перечень, но при условии, что данные от импортеров уже поступили в налоговую службу. Проверить наличие заявления в базе ФНС можно с помощью официального сервиса. Если информации о заявлении нет, перечень можно не составлять, так как его не примут.

Форма перечня закреплена в Приказе ФНС РФ от 06.04.2015 № ММВ-7-15/[email protected]

Доставка грузов в Душанбе

Грузы в Душанбе доставляются различными способами, чаще всего наши клиенты выбирают автомобильный способ доставки. Выбирают доставку с помощью автомобиля чаще всего благодаря экономности данного вида доставки груза в Душанбе.

Доставка в Душанбе личных вещей тоже возможна, наиболее выгодно отправлять сборным грузом. В силу нашей опытности доставки коммерческих и личных грузов, можете обращаться к нашим специалистам по любому грузу, ведь отправить груз в Таджикистан не так сложно, если делом заняты опытные логисты и декларанты.

Заполняем декларацию по НДС

Одновременно с документами сдайте декларацию по НДС. Отчет подавайте по местонахождению организации и только в электронном формате. Экспортеры заполняют:

- титульный лист — со сведениями об организации и налоговым периодом;

- раздел 1 — со сведениями о суммах НДС к возмещению или уплате;

- раздел 4 — со сведениями о суммах НДС с подтвержденной нулевой ставкой;

- раздел 5 — со сведениями о налоговых вычетах;

- раздел 6 — со сведениями о суммах НДС, когда нулевая ставка не подтверждена.

Услуги экспортерам

У тех, кто ранее не занимался ВЭД, могут возникнуть серьезные проблемы как на этапе оформления необходимых документов, так и при возмещении НДС. Поэтому, чтобы не сорвать сделку и не потерять прибыль, вы можете воспользоваться услугами наших специалистов.

Мы готовы как оказать консультативную помощь, так и полностью взять на себя все трудности, связанные с ВЭД, а именно:

- подготовку всех необходимых документов;

- таможенное оформление груза;

- доставку товара покупателю в Таджикистан, включая сопровождение груза и его охрану;

- юридическую помощь в вопросах, связанных с возмещением НДС.

Даже в том случае, если вы решили самостоятельно заниматься ВЭД, своевременная консультация специалистов поможет обойти подводные камни, свойственные этой сфере деятельности.

Не успели отчитаться в 180-дневный срок

Если вы в течение 180 дней не успели подтвердить ставку 0 %, НДС со стоимости вывезенных товаров нужно будет заплатить по стандартной ставке 10 или 20 % (п. 9 ст. 165 НК РФ). Датой определения налоговой базы в общем случае считается день отгрузки товаров или выполнения работ.

Сумму уплаченного налога можно будет принять к вычету после того, как вы предоставите все подтверждающие экспорт документы (Письмо ФНС от 30.07.2018 № СД-4-3/14652). Право на вычет вы сохраняете в течение 3 лет.

Налоговый вычет при экспорте

Экспортные операции облагаются НДС по ставке 0 %. Следовательно, входящий НДС по товарам и услугам, которые использовались для экспортных целей, можно предъявить к вычету. Для вычета вам нужна правильно оформленный счет-фактура от поставщика.

Особенности налогового вычета зависят от того, к какой группе относятся экспортируемые товары: сырьевые или несырьевые.

Вычет при экспорте несырьевых товаров

Если товары оприходованы не позднее 1 июля 2021 года, то предъявить «входящий» НДС к вычету вы можете в общем порядке. Дожидаться отгрузки товаров на экспорт или подтверждения нулевой ставки по экспорту не нужно (Письмо Минфина РФ от 13.07.2016 № 03-07-08/41050).

Порядок иной, если товары оприходованы до 1 июля 2021 года. В таком случае принять «входящий» НДС по ним к вычету можно только в том квартале, в котором компания определяет налоговую базу по ставке 0 %. Дата возникновения права на вычет зависит от того, собрали ли вы документы, предусмотренные в ст. 165 НК РФ, или нет. Если да — право на вычет вы имеете в том квартале, когда экспорт был подтвержден. Если нет — право на вычет возникает только после отгрузки товаров.

Вычет при экспорте сырьевых товаров

К сырьевым товарам относятся позиции, упомянутые в п. 10 ст. 165 НК и установленные в Постановлении Правительства РФ от 18.04.2018 № 466:

- соль, сера, земли и камень, штукатурные материалы, известь;

- руды, шлак и зола;

- топливо минеральное, нефть и нефтепродукты, битуминозные вещества, воски;

- органические химические соединения;

- древесина и изделия из нее, древесный уголь;

- жемчуг и драгоценные камни;

- черные металлы;

- медь, никель, алюминий, свинец, цинк, олово и изделия из этих металлов;

- прочие недрагоценные металлы и металлокерамика.

Принадлежность товара к сырьевой группе определяйте по коду ТН ВЭД.

«Входной» НДС при экспорте сырьевых товаров принимайте к вычету в том квартале, в котором подтвердили право на применение нулевой ставки. Иные способы принятия НДС к вычету недопустимы.

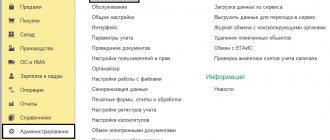

Рекомендуем облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет операций с различными ставками НДС. В сервисе можно заполнить и проверить декларацию по НДС. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Что с импортом?

Основные положения по уплате таможенного НДС при импорте товаров остались прежними по сравнению с положениями Соглашения между Россией и Белоруссией от 15 сентября 2004 г., за исключением следующих моментов:

— введены новые правила определения налоговой базы;

— комплект документов, представляемых в налоговый орган, дополнен информационным сообщением;

— отсутствуют положения об особенностях уплаты обязательных платежей при транзите товара и освобождении от уплаты НДС при ввозе товаров для переработки с целью последующего вывоза продуктов переработки за пределы Таможенного союза.

Общим принципом обложения НДС является исчисление и уплата налога покупателем в бюджет государства, на территорию которого товары были импортированы.

Важно помнить, что если товары приобретаются на основании договора между резидентом государства — члена Таможенного союза и организацией, не имеющей отношения к тройственному союзу, но при этом товары импортируются с территории России, Беларуси или Казахстана, косвенные налоги уплачиваются тем участником сделки, на чью территорию импортированы товары.

В соответствии с Протоколом от 11 декабря 2009 г. налоговая база по НДС определяется на дату принятия на учет у налогоплательщика импортированных товаров на основе стоимости приобретенных товаров. Исчисленный НДС уплачивается не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров либо за месяцем, когда должен пройти платеж, предусмотренный договором.

При импорте Протокол от 11 декабря 2009 г. предусматривает обязанность представления вместе с налоговой декларацией комплекта документов:

— заявления на бумажном носителе (в четырех экземплярах) и в электронном виде;

— выписки банка, подтверждающей фактическую уплату косвенных налогов по импортированным товарам, или иного документа, подтверждающего исполнение налоговых обязательств по уплате косвенных налогов, если это предусмотрено законодательством государства — члена Таможенного союза;

— транспортных документов, предусмотренных законодательством государства — члена ТС, подтверждающих перемещение товаров на территорию другого государства — члена ТС. Указанные документы не представляются в случае, если для отдельных видов перемещения товаров оформление таких документов не предусмотрено законодательством государства;

— счетов-фактур, оформленных в соответствии с законодательством государства — члена ТС при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства — члена ТС;

— договоров, на основании которых приобретены или произведены импортированные товары;

— если товары были отгружены с территории одного государства, а контракт был заключен с компанией другого государства, не входящего в тройственный союз, необходимо представить информационное сообщение поставщика товаров о лице, у которого они были приобретены (пп. 6 п. 8 ст. 2 Протокола об экспорте и импорте товаров);

— договора комиссии, поручения или агентского договора в случаях их заключения.