Выбор таможенной процедуры

Согласно ст. 203 ТК ТС по выбору заявителя (лица, перемещающего товары) товары, перемещаемые через таможенную границу, помещаются под определенную таможенную процедуру. Данное помещение начинается с момента подачи таможенному органу таможенной декларации и (или) документов, необходимых для такого помещения (п. 1 ст. 174 ТК ТС). Причем, сделав выбор в пользу одной из таможенных процедур, на этом можно не останавливаться, а заменить выбранную процедуру на другую. Виды таможенных процедур перечислены в п. 1 ст. 202 ТК ТС. Выпуск для внутреннего потребления — это (на основании ст. 209 ТК ТС) таможенная процедура, при помещении под которую иностранные товары находятся и используются на таможенной территории Таможенного союза без ограничений по их пользованию и распоряжению, если другое не установлено ТК ТС. Иное касается ситуаций, когда товары подлежат условному выпуску (в данном случае они сохраняют статус иностранных товаров и находятся под таможенным контролем). Товары помещаются под таможенную процедуру выпуска для внутреннего потребления при соблюдении условий, перечисленных в п. 1 ст. 210 ТК ТС. Во-первых, должны быть уплачены ввозные таможенные пошлины, налоги, если не установлены тарифные преференции, льготы по их уплате. Таможенные пошлины и налоги в силу п. 3 ст. 211 ТК ТС необходимо уплатить до выпуска товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления (то есть до завершения помещения товаров под таможенную процедуру). Если используются льготы по уплате таможенных платежей, сопряженные с ограничениями по пользованию и (или) распоряжению товарами, уплата производится:

— в случае отказа от использования льгот — до внесения в таможенную декларацию, поданную для помещения товаров под таможенную процедуру выпуска для внутреннего потребления, изменений в части отказа от использования льгот;

— в случае совершения действий с товарами в нарушение ограничений по пользованию и (или) распоряжению ими или в нарушение целей, соответствующих условиям предоставления льгот, — в первый день совершения указанных действий. Если такой день не установлен, ориентируются на день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру выпуска для внутреннего потребления.

Обратите внимание: нарушение сроков уплаты таможенных пошлин, налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза, — административно наказуемое деяние. Должностные лица могут быть оштрафованы на сумму от 5000 до 10 000 руб., юридические лица — от 50 000 до 300 000 руб. (ст. 16.22 КоАП РФ).

Во-вторых, должны быть соблюдены запреты и ограничения.

В-третьих, следует представить документы, подтверждающие соблюдение ограничений в связи с применением специальных защитных, антидемпинговых и компенсационных мер.

Только при выполнении этих условий ввозимый товар приобретает статус товара Таможенного союза, то есть перестает быть иностранным.

Таможенное оформление товаров без уплаты таможенных пошлин в 2019 году

Особенности таможенного оформления при ввозе товаров без уплаты таможенных пошлин в 2021 году участниками ВЭД:

Физическим лицом:

от уплаты таможенных пошлин освобождаются грузы и товары перевозимых для личного пользования, при условии что:

- Их вес не превышает 50 кг, а общая стоимость не превышает 10000 евро (для воздушного транспорта — сопровождаемым багажом);

- Их вес не превышает 25 кг, а общая стоимость не превышает 500 евро (исключая воздушный транспорт — сопровождаемым багажом);

- Их вес не превышает 31 кг, а общая стоимость не превышает 500 евро (для почтовых отправлений и товаров доставляемых перевозчиком — несопровождаемым багажом).

При превышении любого из данных показателей гражданин должен оплатить таможенные платежи из расчета 30% от суммы превышающей допустимую стоимость, либо 4 евро за каждый килограмм перевеса.

Также гражданин вправе провозить через таможенную границу без уплаты пошлин:

- До 50 сигар, или 200 сигарет, или 250 г табака;

- До 3 литров алкогольной продукции.

Таможенное оформление физических лиц >>>

Юридическим лицом или индивидуальным предпринимателем:

грузы и товары без уплаты таможенных пошлин и налогов могут ввозиться стоимостью не превышающей 200 евро. Но при этом таможенная декларация подается таможенному органу в любом случае.

Исчисление таможенных пошлин

Таможенные пошлины и налоги уплачиваются в государстве — члене Таможенного союза, таможенным органом которого производится выпуск товаров (п. 1 ст. 84 ТК ТС).

Сумма таможенных пошлин рассчитывается путем применения базы для исчисления таможенных пошлин и соответствующего вида ставки, действующего на день регистрации таможенной декларации таможенным органом. Согласно п. 2 ст. 75 ТК ТС базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок являются:

— таможенная стоимость товаров;

— физическая характеристика товаров в натуральном выражении (количество, масса с учетом первичной упаковки, которая неотделима от товара до его потребления и в которой товар предоставляется для розничной продажи, объем или иная характеристика).

Ставки таможенных пошлин бывают трех видов:

— адвалорные (их размер устанавливается в процентах к таможенной стоимости облагаемых товаров);

— специфические (установлены в зависимости от физических характеристик товаров в натуральном выражении);

— комбинированные (сочетают вышеуказанные виды ставок). Например, ставка ввозной таможенной стоимости в отношении холодильников-морозильников бытовых с разделительными наружными дверями емкостью более 340 л (код ТН ВЭД ТС 8418 10 200 1) составляет 20% от таможенной стоимости, но не менее 0,24 евро за 1 л.

Ставки ввозных таможенных пошлин, применяемых к товарам, ввозимым на единую таможенную территорию Таможенного союза из третьих стран, установлены Единым таможенным тарифом Таможенного союза (Принят Решением Совета Евразийской экономической комиссии от 16.07.2012 N 54). В данном документе товары систематизированы в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Таможенного союза (ТН ВЭД ТС). Следовательно, чтобы установить ставку таможенной пошлины, нужно правильно классифицировать товар по ТН ВЭД. В этом процессе может пригодиться Сборник решений и разъяснений — Приложение к Распоряжению ФТС России от 01.03.2012 N 34-р.

Что касается холодильников и морозильников товарной позиции 8418 ТН ВЭД ТС, в Сборнике, в частности, обращено внимание на такой момент (п. 116). Производители холодильников и морозильников для определения характеристик производимой ими продукции используют несколько обозначений емкости (внутреннего объема, вместимости) в литрах, например: брутто, брутто (ISO), полезный (ISO), общая емкость, полезная емкость, суммарный объем, вместимость. Причем для одной и той же модели холодильника и морозильника производителем указывается различная емкость (внутренний объем, вместимость).

Для классификации таких товаров нужно использовать сведения о максимальном значении — общей (брутто, total gross volume) емкости холодильника и (или) морозильника конкретной модели товара. Другими словами, следует ориентироваться на максимальную из величин, заявленных производителем (Постановление ФАС ВВО от 06.03.2013 по делу N А11-13278/2011).

Новые позиции в Перечне оборудования без НДС

Кроме того, в Перечень техоборудования без НДС добавлено несколько новых позиций. Например:

- оборудование технологической линии по производству бензола и производных;

- оборудование технологической линии по производству этилена и пропилена;

- установка по производству метанола;

- сушильно-ширильные машины моделей 180/8, 180/10, Montex 5000;

- текстильная запарная машина UNIVAPOR 1K/150/200;

- подборщик соли Dart SH1000;

- высокотемпературная печь для отжига изделий из сапфира PCST-1850FLED-G2;

- тяговый агрегат машины для перемещения соли Dart 5225C;

- кузов машины для перемещения соли Dart 5225C;

- тягово-прицепное устройство машины для перемещения соли Dart 5225C;

- установка бесконтактного измерения геометрических параметров MICROPROF 200 MHU.

В завершение отметим, что Перечень оборудования без НДС в новой редакции включает 79 кодов ТН ВЭД ЕАЭС.

Исчисление таможенного НДС

Налоговая база для исчисления налогов, взимаемых при ввозе товаров на таможенную территорию Таможенного союза (НДС, акциза), определяется в соответствии с законодательством государства — члена Таможенного союза, на территории которого товары помещаются под таможенную процедуру выпуска для внутреннего потребления (п. 3 ст. 75, п. 4 ст. 76 ТК ТС).

Исходя из пп. 4 п. 1 ст. 146 НК РФ ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, является объектом обложения НДС. При этом на основании п. 1 ст. 160 НК РФ налоговая база определяется как сумма:

— таможенной стоимости ввозимых товаров;

— подлежащей уплате таможенной пошлины;

— подлежащих уплате акцизов (по подакцизным товарам).

Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки.

Необходимо учитывать, что при ввозе на территорию РФ (на иные территории, находящиеся под ее юрисдикцией) технологического оборудования, включая комплектующие и запасные части к нему, аналоги которого не производятся в РФ, по Перечню, утвержденному Постановлением Правительства РФ от 30.04.2009 N 372, таможенный НДС уплачивать не надо. В этом случае действует льгота, установленная п. 7 ст. 150 НК РФ. В указанном Перечне, к примеру, числятся:

— оборудование и устройства для фильтрования или очистки напитков, кроме воды (код ТН ВЭД ТС 8421 22 000 0);

— оборудование для фасования напитков в бутылки, банки при избыточном давлении, закупорки, этикетирования бутылок производительностью не менее 30 000 бутылок или банок в час (код 8422 30 000 3);

— виноградоуборочные комбайны (код 8433 59 850 1);

— оборудование линии для производства полутвердых сыров (код 8434 20 000 0);

— оборудование для виноделия, производства сидра, фруктовых соков или аналогичных напитков (код 8435 10 000 0);

— оборудование для производства макарон, спагетти или аналогичной продукции (8438 10 900 0);

— оборудование для сахарной промышленности (код 8438 30 000 0);

— оборудование для пивоваренной промышленности (код 8438 40 000 0);

— оборудование для переработки чая или кофе (код 8438 80 100 0);

— оборудование для приготовления или производства напитков (код 8438 80 910 0);

— линия по производству хлебопекарных дрожжей, технологическая линия по производству сублимированного кофе (код 8438 80 990 0);

— оборудование для подготовки или приготовления табака (код 8478 10 000 0).

Обратите внимание: ограничения по пользованию и распоряжению технологическим оборудованием, при ввозе которого применяется освобождение от уплаты НДС, не установлены ни Налоговым кодексом, ни Постановлением Правительства РФ от 30.04.2009 N 372. Поэтому при их помещении под таможенную процедуру выпуска для внутреннего потребления они приобретают статус товаров Таможенного союза, если только оборудование не подлежит условному выпуску по иным основаниям, определенным ТК ТС (Письмо ФТС России от 30.06.2009 N 01-11/29792).

Если предприятие при ввозе технологического оборудования, несмотря на освобождение от налогообложения, все-таки уплатит таможенный НДС, данная сумма будет считаться излишне уплаченной на основании ст. 89 ТК ТС. Она подлежит возврату по решению таможенного органа, который осуществляет администрирование данных денежных средств, по заявлению плательщика (заявление подается в таможенный орган, в котором произведено декларирование товаров, не позднее трех лет со дня уплаты налога) (ст. 90 ТК ТС, ст. 147 Федерального закона N 311-ФЗ). В описанной ситуации (если только не возникают обстоятельства, при которых возврат не производится) у таможни отсутствуют правовые основания для отказа предприятию в возврате излишне уплаченного НДС (примеры — Постановления ФАС СЗО от 09.12.2011 по делу N А56-5863/2011, ФАС УО от 21.09.2011 N Ф09-5584/11). Возврат излишне уплаченного таможенного НДС не производится в следующих случаях:

— у плательщика имеется задолженность по уплате таможенных пошлин, налогов в размере излишне уплаченной суммы. Тогда по заявлению плательщика может быть произведен зачет излишне уплаченных сумм в счет погашения указанной задолженности;

— сумма таможенных налогов, подлежащих возврату, составляет менее 150 руб.;

— заявление о возврате сумм таможенных налогов представлено в таможенный орган по истечении установленных сроков.

Чем руководствоваться

Изначально Перечень технологического оборудования, комплектующих и запасных частей к нему, аналоги которого не производят в РФ и ввоз которого не подлежит обложению налогом на добавленную стоимость, утверждён постановлением Правительства РФ от 30.04.2009 № 372.

В силу постановления Правительства РФ от 27.05.2021 № 796 со 2 июля 2021 года этот список действует в новой редакции. Расскажем, какие изменения и есть ли новые позиции.

Определение таможенной стоимости

Пунктом 3 ст. 64 ТК ТС предусмотрено, что таможенная стоимость товаров определяется декларантом либо таможенным представителем, действующим от имени и по поручению декларанта, а в случаях, установленных ТК ТС, — таможенным органом. Определение таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза при их ввозе в РФ, осуществляется в соответствии с международным договором государств — членов Таможенного союза, регулирующим вопросы определения таможенной стоимости товаров, перемещаемых через таможенную границу (п. 1 ст. 64 ТК ТС, п. 1 ст. 112 Федерального закона N 311-ФЗ). Таким договором является Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза» (далее — Соглашение).

Таможенная стоимость ввозимых товаров определяется одним из методов, предложенных в Соглашении (каждый последующий метод применяется, если таможенная стоимость не может быть определена путем использования предыдущего метода). Если есть возможность, стоимость устанавливается методом по стоимости сделки с ввозимыми товарами. В этом случае таможенная стоимость складывается из цены, фактически уплаченной (подлежащей уплате) за ввозимые товары, то есть общей суммы всех платежей за товары, осуществленные (подлежащие осуществлению) покупателем непосредственно продавцу или иному лицу в пользу продавца, и дополнительных начислений к данной цене.

Таможенная стоимость ввозимых товаров рассчитывается по методу по стоимости сделки с ввозимыми товарами при выполнении следующих условий, предусмотренных п. 1 ст. 4 Соглашения:

— отсутствуют ограничения в отношении прав покупателя на пользование и распоряжение товарами;

— продажа ввозимых товаров или их цена не зависят от каких-либо условий или обязательств, влияние которых на цену товаров не может быть количественно определено;

— никакая часть дохода или выручки от последующей продажи, распоряжения иным способом либо использования товаров покупателем не причитается прямо или косвенно продавцу, кроме случаев, когда на основании ст. 5 Соглашения могут быть произведены дополнительные начисления;

— покупатель и продавец не являются взаимосвязанными лицами или являются ими таким образом, что стоимость сделки с ввозимыми товарами приемлема для таможенных целей в соответствии с п. 4 ст. 4 Соглашения.

Декларирование таможенной стоимости

Таможенная стоимость ввозимых товаров должна быть задекларирована путем заявления сведений о методе определения и величине таможенной стоимости товаров, об обстоятельствах и условиях внешнеэкономической сделки, имеющих отношение к определению таможенной стоимости, и путем представления подтверждающих их документов (п. 2 ст. 65 ТК ТС). Эти сведения фиксируются в декларации таможенной стоимости, являющейся неотъемлемой частью декларации на товары (Порядок декларирования таможенной стоимости товаров утвержден Решением Комиссии Таможенного союза от 20.09.2010 N 376). По общему правилу, установленному п. 1 ст. 185 ТК ТС, таможенная декларация на товары, ввезенные на таможенную территорию Таможенного союза, подается до истечения срока временного хранения товаров (составляет два месяца со дня, следующего за днем регистрации таможенным органом документов, представленных для помещения товаров на временное хранение).

Учтите: за указание в декларации недостоверных сведений и неисполнение обязанностей, предусмотренных ст. 188 ТК ТС, установлена административная ответственность. Например, заявление недостоверных сведений о таможенной стоимости товаров грозит юридическим лицам штрафом в размере от 1/2 до двукратной суммы подлежащих уплате таможенных пошлин, налогов с конфискацией товаров, явившихся предметами административного правонарушения, или без таковой либо конфискацией предметов административного правонарушения. Должностные лица в этом случае также могут быть оштрафованы на сумму от 10 000 до 20 000 руб. (п. 2 ст. 16.2 КоАП РФ).

Вычет таможенного НДС

Нас интересует «судьба» сумм НДС, уплаченных налогоплательщиком при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, в таможенной процедуре выпуска для внутреннего потребления. Эти суммы согласно пп. 1 п. 2 ст. 171 НК РФ подлежат вычету, если товары приобретены для осуществления операций, признаваемых объектом обложения НДС. В противном случае таможенный НДС включается в стоимость приобретенных товаров, в том числе основных средств и нематериальных активов (п. 2 ст. 170 НК РФ).

Принятие на учет

В нашем случае налоговый вычет производится на основании документов, подтверждающих фактическую уплату сумм таможенного НДС, после принятия товаров на учет (п. 1 ст. 172 НК РФ). В том же пункте содержится следующее уточнение: вычеты сумм налога, уплаченных при ввозе на территорию РФ и иные территории, находящиеся под ее юрисдикцией, основных средств, оборудования к установке, нематериальных активов производятся в полном объеме после принятия на учет данных основных средств, оборудования к установке, нематериальных активов. Данная норма позволяет Минфину делать такие выводы.

Во-первых, если ввезенное оборудование требует монтажа, уплаченный НДС можно поставить к вычету в том налоговом периоде (квартале), в котором оно принято к учету на счете 07 «Оборудование к установке» (Письмо от 23.07.2012 N 03-07-08/211).

Во-вторых, если оборудование не требует монтажа, относящийся к нему НДС можно поставить к вычету только после принятия названного оборудования на учет в качестве объекта основных средств (см., например, Письма от 24.01.2013 N 03-07-11/19, от 18.09.2012 N 03-07-11/380, от 28.08.2012 N 03-07-11/330). В этой части с позицией чиновников можно поспорить, рассчитывая на поддержку судей. Последние считают: налоговое законодательство не соотносит право на вычет с бухгалтерским счетом, на котором должны быть учтены приобретенные товары (Постановления ФАС СЗО от 27.01.2012 по делу N А56-10457/2011, ФАС ВВО от 27.08.2009 N А11-10083/2008-К2-21/543, ФАС МО от 15.09.2011 по делу N А40-113023/09-126-735, от 26.02.2010 N КА-А40/978-10). Следовательно, право на вычет по оборудованию, не требующему монтажа, возникает после его постановки на учет на счете 08 «Вложения во внеоборотные активы».

Кстати, вычет можно заявить в течение трех лет после окончания налогового периода, в котором возникло такое право. Правда, Минфин считает, что для этого в налоговый орган должна быть представлена уточненная декларация за тот налоговый период, в котором возникло право на применение налогового вычета (Письма от 12.03.2013 N 03-07-10/7374, от 13.02.2013 N 03-07-11/3784, от 15.01.2013 N 03-07-14/02, от 31.10.2012 N 03-07-05/55). К нему присоединяется и ФНС (Письмо от 30.03.2012 N ЕД-3-3/[email protected]). Судьи и по данному поводу придерживаются другой позиции: налоговое законодательство не содержит ограничений по выбору периода, в котором сумма НДС может быть заявлена к вычету (но упомянутый период должен входить в трехлетний срок со дня окончания налогового периода, в котором возникло право на вычет) (Постановления Президиума ВАС РФ от 15.06.2010 N 2217/10, ФАС МО от 13.04.2012 по делу N А40-68415/11-107-296, от 22.07.2011 N КА-А40/7420-11, ФАС ЦО от 07.09.2012 по делу N А35-12327/2011, ФАС ВВО от 14.09.2011 по делу N А17-4441/2010, ФАС ЗСО от 21.02.2011 по делу N А27-6570/2010, от 24.01.2011 по делу N А45-10406/2010).

Факт уплаты налога

По поводу документального подтверждения факта уплаты суммы таможенного НДС нужно обратить внимание на следующий момент. В свое время финансисты отмечали (Письмо от 21.06.2012 N 03-07-08/158), что суммы НДС, уплаченные российским налогоплательщиком таможенному органу, в том числе с применением авансовых платежей, по товарам, ввезенным на территорию РФ, подлежат вычету у названного налогоплательщика:

— после принятия указанных товаров на учет на основании документов, подтверждающих фактическую уплату налога, и таможенных деклараций, подтверждающих ввоз товаров в РФ. Таким документом может выступить отчет таможенного органа о расходовании денежных средств, внесенных в качестве авансовых платежей (Письмо Минфина России от 30.06.2008 N 03-07-08/159);

— при условии использования данных товаров в операциях, облагаемых НДС.

Все эти рассуждения разбиваются об определение авансовых платежей, приведенное в п. 1 ст. 73 ТК ТС, п. 1 ст. 121 Федерального закона N 311-ФЗ. Авансовыми платежами признаются денежные средства, внесенные в счет уплаты предстоящих вывозных таможенных пошлин, налогов, таможенных сборов и не идентифицированные плательщиком в разрезе конкретных видов и сумм вывозных таможенных платежей в отношении конкретных товаров.

Денежные средства, уплаченные в качестве авансовых платежей, являются имуществом лица, их внесшего, и не рассматриваются в качестве таможенных платежей либо денежных средств, внесенных в качестве обеспечения их уплаты, до тех пор, пока от лица не поступит распоряжение об этом таможенному органу либо таможенный орган не обратит взыскание на авансовые платежи. Распоряжение может быть совершено в виде представления таможенной декларации, заявления на возврат авансовых платежей либо совершения иных соответствующих действий. Причем по заявлению плательщика таможенный орган в течение 30 дней со дня получения такого заявления обязан представить отчет о расходовании денежных средств, уплаченных в качестве авансовых платежей, но не более чем за три года, предшествующих указанному заявлению. Именно на данном отчете как документе, подтверждающем факт уплаты таможенных платежей, и сделал акцент Минфин.

В настоящее время чиновники финансового ведомства пересмотрели свою точку зрения, обратив внимание на то, что факт перечисления денежных средств таможенному органу в качестве авансовых платежей не может рассматриваться как уплата НДС в отношении товаров, ввозимых на территорию РФ (Письмо от 05.02.2013 N 03-07-14/08). В связи с этим единственным документом, которым можно подтвердить факт уплаты таможенного НДС, остается платежное поручение. Так, в п. 17 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (Утверждены Постановлением Правительства РФ от 26.12.2011 N 1137), указано, что при ввозе товаров на территорию РФ в книге покупок регистрируются таможенная декларация на ввозимые товары и платежные документы, подтверждающие фактическую уплату таможенному органу суммы налога.

Документальное сопровождение импорта из Узбекистана на таможне

Для таможенного оформления узбекской продукции в таможенный орган необходимо представить декларацию и определенный законодательством перечень бумаг по импорту. На это отводится 4 месяца.

В указанном выше перечне должны присутствовать:

- Контракт с узбекским поставщиком.

- Инвойс.

- Упаковочный лист.

- Сертификаты, лицензии и прочие разрешительные документы. Особо отметим сертификат происхождения СТ-1, подтверждающий страну происхождения, входящую в СНГ. В случае оформления СТ-1 импортируемая продукция освобождается от уплаты ввозной пошлины. Узбекистан является членом СНГ, поэтому можно сэкономить на ввозных пошлинах, подтвердив страну происхождения.

- Документы об оплате продукции.

- Отгрузочные документы на товар.

- Документы по страхованию груза.

- Документы по транспортировке продукции.

- Документы, подтверждающие сведения о декларанте.

ВАЖНО! Ранее одним из обязательных к представлению документов был паспорт сделки. Однако с 01.03.2018 он не нужен (указание Банка России от 30.08.2017 № 4512-У).

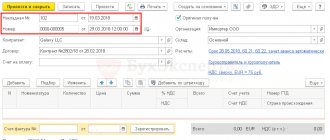

Таможенная декларация представляется на бумажном носителе и в электронном виде. Кроме того, задействован сервис таможенной службы, на котором возможно осуществить электронное декларирование ввозимой продукции.

Регистрация таможенной декларации происходит в течение двух часов, после чего работники таможни производят проверку представленных бумаг, анализ декларации, безошибочность расчетов и своевременность уплаты всех необходимых платежей. Если у таможенников не возникнет никаких вопросов к декларанту, продукция выпускается из зоны таможенного контроля.