Информация представляет интерес для тех, кто осуществляет или только собирается заниматься внешнеэкономической деятельностью с коммерческой и некоммерческой целью, а также для тех, кто планирует перевозку личных вещей, багажа, транспортных средств и получение международных почтовых отправлений с пересечением границы РФ. Знание особенностей таможенных операций в 2021 году, грамотное оформление документов позволит избежать лишних трат и провести таможенное оформление максимально быстро и результативно.

Что такое таможенные сборы

К таможенным сборам относятся платежи, взимаемые за оказание таможенных услуг по оформлению, хранению и таможенному сопровождению товаров вне зависимости от их коммерческой принадлежности. В качестве декларанта может выступать непосредственно сам владелец декларируемого имущества либо третье лицо, его замещающее и наделенное необходимыми полномочиями.

Суммы таможенных сборов рассчитываются на основании Постановления Правительства Российской Федерации за № 863 от 28 декабря 2004 года «О ставках таможенных сборов за таможенные операции». За основу исчисления принята таможенная стоимость товара в российских рублях. Размер таможенных сборов ограничен и не может превышать 100000 рублей.

Виды ставок таможенных сборов, которые пригодятся коммерсантам

1) Сбор за таможенное оформление товаров.

Пересечение товаром границы РФ обязательно облагается таможенным сбором. Выплачиваются они в рублях (ч. 1 ст. 114 ТК). В настоящий момент ставка равна 0,1% от всей суммы, в которую оценено перевозимое имущество.

Таможенный сбор как вид налога взимается с товаров, которые не попадают под определение «коммерческие товары». За эту категорию дополнительно выплачивают 0,05% от всей суммы. Выплата совершается в долларах США или евро.

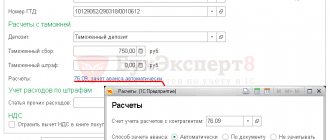

Ознакомьтесь с действующими в 2021 году ставками, которые подлежат оплате при оформлении на таможне РФ:

- Когда стоимость груза с товаром в одной поставке меньше 200 тыс. рублей, нужно вносить 375 рублей.

- Если вся поставка оценивается в сумму более 200 000, 01 рублей, то с Вас потребуют 750 рублей. Важно, чтобы эта сумма не превышала 450 тыс. рублей.

- Если сумма за всю поставку более 450 тыс. рублей, необходимо выплатить 1500 рублей. Стоит помнить, что общая стоимость не должна быть более 1 млн 200 тыс. рублей.

- Если товар в партии оценивается в сумму, равную 1,2 – 2,5 млн рублей, то сбор составит 4 125 рублей.

- Далее ставки представлены в следующем соотношении: 5 625 рублей (2,5 – 5 млн рублей); 15 тыс. рублей (от 5 до 10 млн рублей); стоимость поставки 22 500 рублей (10 — 30 млн рублей).

Таможенные сборы могут быть и иными. Они зависят от свойств товаров или другого имущества, которые завозят в РФ из-за рубежа:

- Когда в страну привозят имущество, которое считается личными вещами (не для коммерческого использования), сумма сбора составляет 250 рублей. Исключением являются ТС (транспортные средства).

- Таможенное оформление транзитных грузов по железно дороге Вам обойдется в 375 рублей за одну партию по одной накладной. Такая же сумма вносится в случае провоза ценных бумаг (в валюте), и, если один и тот же груз, находящийся под одним таможенным режимом, декларируется не единожды.

- Когда товар перевозят через границу (туда или обратно) самолетом или на любом из морских или речных видов транспорта, таможенный сбор составит 7 500 рублей. Также возможно перемещение товаров, которые попадают под категорию «переработка» (ремонт), в соответствии с протоколом временного движения товара. Кроме того, допустимо, если срок временных операций на таможне истек, либо в зону внимания таможни попадает товар, относящийся к реэкспорту или реимпорту для потребления внутри страны.

- Подача временной декларации (попадающей под периодичное временное декларирование) оценивается в 3 750 рублей.

2) Размер ставки за таможенное сопровождение.

Сотрудники уполномоченных органов могут сопровождать поставку вместе с документами, когда она проходит через границу РФ. Ставки на таможенный сбор описаны в ст. 357.10 ТК РФ.

Если нужно сопровождение ТС (в случае ж/д, речь идет об одной единице в составе), то потребуется заплатить деньги, сумма которых варьируется в зависимости от расстояния:

— Расстояние до 50 км – 2 000 рублей;

— Расстояние от 50 до 10 км – 3 000 рублей;

— Расстояние от 100 до 200 км – 4 000 рублей;

— Расстояние более 200 км – 1 000 на каждые 100 км сверх положенного расстояния. Минимум необходимо внести – 6 000 рублей.

Если речь идет о самолете или корабле, то на данный момент сумма таможенного сбора равна 20 тыс. рублям (расстояние значения не имеет).

Важно знать, что бывают ситуации, когда выплата сборов не производится. О них можно узнать в статье 357 ТК Российской Федерации.

3) Таможенное хранение.

Возможность хранить имущество или товар на таможенном складе также облагается определенным видом таможенных пошлин. Речь идет как о постоянном хранении, так и о временном.

На данный момент применяются нижеприведенные виды ставок таможенных сборов за хранение:

— За хранение товара весом 100 кг взимается 1 рубль в сутки;

— Если товар хранится на специально оборудованном складе, то стоимость возрастает до 2 рублей за 100 кг веса.

Порядок уплаты вывозных (экспортных) таможенных пошлин

При исчислении таможенной пошлины или налогов, взимаемых при перемещении товаров через таможенную границу РФ, общей налоговой базой является таможенная стоимость товаров, перемещаемых через таможенную границу РФ, которая определяется в соответствии со ст.323 ТК РФ.

Таможенные пошлины уплачиваются непосредственно декларантом либо иным лицом, ответственным за уплату таможенных платежей, в соответствии с таможенным законодательством Российской Федерации. При этом последнее допускает, что любое заинтересованное лицо вправе уплатить таможенную пошлину, за исключением случаев, предусмотренных таможенным законодательством Российской Федерации.

При перемещении товаров через таможенную границу Российской Федерации таможенная пошлина уплачивается до или одновременно с принятием таможенной декларации. Если таможенная декларация не была подана в срок, установленный таможенным законодательством Российской Федерации, то сроки уплаты таможенной пошлины исчисляются со дня истечения установленного срока подачи таможенной декларации.

Таможенная пошлина уплачивается таможенному органу, производящему таможенное оформление товаров. В отношении товаров, пересылаемых в международных почтовых отправлениях, таможенная пошлина уплачивается государственному предприятию связи, которое причисляет уплаченные суммы таможенной пошлины на счета таможенных органов Российской Федерации. По письменному разрешению ГТК России таможенная пошлина может уплачиваться на счета ГТК России.

По желанию плательщика таможенная пошлина может уплачиваться как в валюте Российской Федерации, так и в иностранных валютах, курсы которых котируются ЦБ России. Уплата таможенной пошлины в различных видах валют, курсы которых котируются ЦБ России, допускается с согласия таможенного органа, производящего таможенное оформление товаров.

Пересчет иностранной валюты в валюту Российской Федерации при уплате таможенной пошлины производится по курсу ЦБ России, действующему на день принятия таможенной декларации таможенным органом, а в случаях, предусмотренных таможенным законодательством Российской Федерации, – на день уплаты. При пересчете иностранных валют в валюту Российской Федерации, а также при пересчете валюты Российской Федерации в иностранную валюту полученные суммы округляются по правилам округления до второго знака после запятой.

Таможенная пошлина может уплачиваться таможенному органу как в безналичном порядке, так и наличными деньгами в кассу таможенного органа в пределах сумм, установленных законодательством Российской Федерации. Все банковские переводы, поступающие на счета таможенного органа, должны быть оформлены в виде платежных поручений или других платежных документов в соответствии с порядком, установленным ЦБ России и ГТК России.

Сумма причитающейся таможенной пошлины исчисляется и уплачивается в соответствии с условиями избранного таможенного режима, предусмотренного таможенным законодательством Российской Федерации. При перемещении физическими лицами через таможенную границу Российской Федерации товаров, не предназначенных для производственной или иной коммерческой деятельности, может применяться упрощенный либо льготный порядок уплаты таможенной пошлины в соответствии с таможенным законодательством Российской Федерации.

При незаконном перемещении товаров и транспортных средств через таможенную границу ответственность за уплату таможенных пошлин, налогов несут:

- лица, незаконно перемещающие товары и транспортные средства;

- лица, участвующие в незаконном перемещении, если они знали или должны были знать о незаконности такого перемещения.

Указанные лица несут такую же ответственность за уплату таможенных пошлин, налогов, как в тех случаях, когда они выступали бы в качестве декларанта.

Таким образом, в отношении как экспортных, так и импортных таможенных пошлин применяются одинаковые правила в отношении исчисления и уплаты. Существенных различий три:

- Обязанности по уплате вывозных пошлин возникают с момента подачи декларации, т.е. до пересечения товаром таможенной границы РФ.

- Предоставлением льгот по уплате таможенных пошлин. Статья 266. ТК РФ «Условия освобождения от уплаты таможенных пошлин, налогов» предусматривает льготы по экспортным (вывозным) пошлинам в случае режима перемещения припасов. При вывозе с таможенной территории Российской Федерации припасов, находящихся на борту морских (речных), воздушных судов, не уплачиваются вывозные таможенные пошлины, если указанные припасы вывозятся в количестве, соответствующем численности пассажиров и членов экипажей, продолжительности рейса и достаточном для обеспечения нормальной эксплуатации и технического обслуживания указанных судов, с учетом припасов, имеющихся на борту этих судов. При вывозе с таможенной территории Российской Федерации припасов, необходимых для обеспечения нормальной эксплуатации и технического обслуживания поездов, а также припасов, предназначенных для потребления пассажирами поездов и работниками поездных бригад, не уплачиваются вывозные таможенные пошлины, если указанные припасы вывозятся в количестве, достаточном для обеспечения нормальной эксплуатации и технического обслуживания поездов и необходимом для потребления пассажирами и работниками поездных бригад в пути следования, с учетом припасов, имеющихся в этих поездах. В случае ввоза товаров в соответствии с таможенным режимом реимпорта таможенные органы возмещают суммы уплаченных вывозных таможенных пошлин.

- Самое существенное отличие: вывозными пошлинами облагается только ограниченный круг товаров, вывоз которых в значительных количествах мог бы нанести урон экономическим интересам Российской Федерации, в особенности, сырьевые товары. Согласно ст. 3 Закона РФ «О таможенном тарифе»: «ставки вывозных таможенных пошлин и перечень товаров, в отношении которых они применяются, устанавливаются Правительством Российской Федерации, если иное не установлено настоящей статьей. В отношении товаров, указанных в пункте 4 настоящей статьи, ставки вывозных таможенных пошлин устанавливаются Правительством Российской Федерации в порядке, установленном в этом пункте». Ставки вывозных таможенных пошлин на товары, вывозимые с территории Российской Федерации за пределы государств – участников соглашений о Таможенном союзе, утверждены приказом ГТК РФ от 6 августа 2003 г. N 865.

При неуплате таможенных пошлин, в том числе при неправильном их исчислении и (или) несвоевременной уплате, ответственность перед таможенными органами несет лицо, на которое возложена обязанность уплаты таможенных пошлин, налогов. Принудительное взыскание неуплаченных (или не полностью уплаченных) сумм таможенных платежей производится таможенным органом в соответствии с порядком, установленным в гл.32 ТК РФ.

Акцизы

Ряд товаров являются подакцизными. При их ввозе на территорию РФ приходится платить акцизный сбор, который относится к косвенным налогам.

Акцизный сбор собирается при ввозе табачной продукции,алкогольных напитков, спирта и спиртосодержащих жидкостей, легкового автотранспорта (автомобилей и мотоциклов), горюче-смазочных материалов (например, моторного масла и топлива).

Размеры акцизных ставок определяются Налоговым кодексом. Для формирования конкретной величины акцизного сбора используется несколько параметров, как и при расчете таможенного сбора. Импортеру нужно учесть, что для каждой партии ввозимой продукции ставки акцизов могут меняться, в том числе и из-за изменения цены товара, объема поставки и т.д. Следовательно, для каждой поставки величина акцизного сбора рассчитывается индивидуально.

Сроки исчисления пошлин на вывоз товаров из России

Статья 329 Торгового Кодекса Российской Федерации устанавливает такие виды сроков:

- При вывозе товара за таможенную границу РФ у срока уплаты таможенных сборов отсутствуют ограничения по времени. Он определяется мероприятием, которое имеет прямое отношение к возникновению обязанности уплатить таможенные платежи — подачей в таможенные органы декларации. На некоторые периодически декларируемые товары распространены определённые исключения, а ещё на вещества, перемещаемые при помощи трубопровода.

- В случае смены таможенного режима сборы нужно уплатить в течение дня окончания действия сменяемого таможенного режима.

- При употреблении условно выпущенного груза не по назначению, сроком уплаты сборов на вывоз считается день, когда произошло нарушение ограничения по распоряжению и пользованию товаром. Если определить такой день невозможно, сроком уплаты являются сутки, в которые таможенный орган принял декларацию.

- Если предприниматель нарушил требования таможенных операций и обязан уплатить таможенные платежи, сроком будет считаться день, в котором имело место нарушение (выдача с отсутствием разрешения таможенной организации или потеря товаров, перемещаемых по внутритаможенному транзиту, временно складируемых или находящихся под таможенным режимом склада таможни, площадки беспошлинной торговли). Если установить этот день невозможно, уплата таможенных пошлин должна производиться в течение суток, в которые стартовали такие операции (день доставки груза на таможенный участок, день получения бумажной санкции на внутритаможенный транзит, день окончания, день помещения груза под таможенный режим).

- Срок исчисления таможенных сборов при применении особых таможенных операций назначается отдельно для каждой операции. К примеру, физически лица с ручной кладью или сопровождаемым багажом уплачивают таможенные сборы при пересечении границы России.

Сроком уплаты экспортных таможенных сборов является отрезок времени, за который необходимо заплатить суммы таможенных платежей, или происшествие, из-за которого Кодекс обязывает оплатить таможенные пошлины.

Расчёт и ставки пошлин на экспорт

Формула расчёта экспортной таможенной пошлины на вывоз товара из России зависит от типа её ставки. Российским законом «О таможенном тарифе» установлены III типа ставок.

- Адвалорная или стоимостная ставка добавляется в виде процентов к таможенной цене вывозимых изделий. Сумма таможенных сборов равна произведению этой ставки, выраженной в процентах, и таможенной стоимости.

- Специфическая ставка постановляется в денежном значении за количество облагаемых товаров. Денежной единицей выступает евро.

- Комбинированная ставка совмещает в себе и стоимостные, и численные значения вывозимых товаров. Размер пошлины устанавливается либо путём сравнением этих величин, либо их сложением. Это зависит от типа комбинированной ставки. Конечная сумма вывозного налога выявляется способом сравнения по наибольшему значению.

Сумма оплаты таможенного сбора определяется за оформление, сопровождение и хранение товара согласно Таблицам 1, 2, 3, 4. Исходя из имеющихся данных расчет в 2021 году также выполняется методом суммирования отдельных позиций.

Изменения, рассрочка и отсрочка уплаты

Торговый Кодекс Российской Федерации не исключает изменение срока уплаты таможенных платежей или возможность рассрочки, отсрочки уплаты таможенных пошлин. Они могут относиться как ко всей сумме сборов, так и её части.

Рассрочка и отсрочка могут быть на срок 1-6 месяцев при наличии хотя бы одного из нижеприведённых оснований:

- Торговец осуществляет транспортировку товаров по межгосударственному соглашению;

- Предприниматель пострадал от задержек государственного спонсирования или оплаты госзаказов;

- Перевоз через границу таможни скоропортящихся товаров;

- Ущерб плательщику из-за воздействия стихийных бедствий, техногенной катастрофы и т. п.

Смена срока уплаты таможенных сборов сопровождается взысканием процентов (добавляемых к сумме задолженности).

Если предприниматель обанкротился или в отношении него возбудили уголовное дело, таможенная организация:

- отзывает выданное ранее разрешение;

- признаёт недействительным ранее выданное разрешение на отсрочку или рассрочку уплаты таможенного платежа.

Льготы на вывозные таможенные пошлины

Льготы в ВЭД направлены на обеспечение определённых участникам торговли более выгодными условиями относительно остальных. Таможенными льготами может быть:

- освобождение от уплаты таможенных платежей;

- более простой процесс пропуска товаров сквозь таможенную границу или полное освобождение от этих процедур;

- дарование полномочий на вывоз из страны товаров, перевоз которых по закону запрещён и прочие.

Тарифные льготы — вид льгот, представляющий собой:

- возмещение ранее уплаченных пошлин,

- освобождение от уплаты таможенных сборов,

- снижение ставок пошлин.

Транспортировка

Условие доставки товара в нашу страну оговорите в контракте, потому что это — один из ключевых моментов. Если продавец берёт обязанности доставки на себя, то вам не придется думать о том, как товар попадёт к вам. Но если по контракту за поставку товара отвечает сам покупатель, то вам понадобятся услуги логистов. Способы доставки выбирайте самостоятельно и оценивайте, какая будет наиболее выгодной для вас:

- доставка самолетом — быстро, но дорого;

- поездом — дешевле, но ждать придется около месяца.

Кто ответственный за оплаты таможенных сборов

Пошлины уплачиваются продавцом или экспортёром. Следующие случаи не попадают под это правило:

- Таможенный орган постановил собственные требования уплаты таможенных сборов;

- Использование почтовой сети для перемещения товара.

Дополнительные таможенные уплаты по решению таможенного органа после проверки данных заявителя могут исчисляться в случае, если:

- Предприниматель указал недостоверные данные о стране-изготовителе;

- Нарушены правила классификации экспортируемых товаров согласно Товарной номенклатуры ВЭД;

- Стоимость или количество товара определяется таможенной организацией.

Согласно п.1 ст. 320 Таможенного кодекса ответственность за уплату таможенных сборов несет декларант или его представитель (таможенный брокер). При обнаружении факта неуплаты или неполной оплаты таможенных платежей взыскание производится или с владельца товара, или с таможенного брокера.

Итоги

Резюмируем: таможенные пошлины на вывоз — налоги, собираемые при экспорте товаров. Их главная цель — пополнение государственного бюджета. Иностранная продукция не облагается этими пошлинами. Ставки пошлин назначает правительственные органы стран-членов Евразийского экономического союза (ЕАЭС).

Правила сбора пошлин установлены Таможенным кодексом Таможенного союза. При возникновении ситуации, неописанной Кодексом, получает полномочия законодательство государства.

Формула расчёта экспортной таможенной пошлины на вывоз товара из России зависит от типа её ставки. Российским законом «О таможенном тарифе» установлены 3 типа ставок:

- адвалорная ставка;

- специфическая ставка;

- комбинированная ставка.

Сроком уплаты экспортных таможенных сборов является отрезок времени, за который необходимо уплатить суммы таможенных платежей, или происшествие, из-за которого Кодекс обязывает оплатить таможенные пошлины. Льготами на экспортные пошлины называют более выгодные условия для торговли.

Определяем таможенную стоимость товара

Все таможенные платежи следует внести до начала процедуры растаможивания товара.

Таможенные платежи рассчитываются исходя из таможенной стоимости импортируемого товара. Таможенная стоимость может определяться несколькими методами. Мы рассмотрим основной — оценка по стоимости сделки с ввозимыми товарами. Об остальных методах вы можете прочитать в главе 5 Таможенного кодекса Евразийского экономического союза.

Таможенная стоимость равна цене контракта, т.е. той сумме, которую вы заплатите за свой заказ. Кроме этого, в таможенную стоимость включаются дополнительные расходы, если они не учитывались в цене контракта:

- Ваши расходы на вознаграждение брокеру, стоимость тары и упаковки.

- Лицензионные и другие платежи за использование объектов интеллектуальной собственности (товарных знаков, авторских прав и т п.)

- Сумма прибыли продавца, если по контракту часть полученной вами прибыли возвращается иностранному продавцу.

- Стоимость транспортировки до места прибытия на таможенную территорию РФ, если она не была включена в цену сделки. А также стоимость контейнеров для перевозки товара, погрузки и выгрузки, если вы использовали доставку несколькими транспортными средствами.

- Расходы на страхование доставки товара.

Дополнительные начисления к цене сделки рассчитываются только на основании официально оформленных документов, если они полностью оплачены покупателем. Ваши расходы на доставку товара после ввоза на таможенную территорию, расходы на сборку, монтаж, обслуживание не включаются в таможенную стоимость.

Рассмотрим, какие таможенные платежи вам предстоит уплатить при ввозе товара из-за границы.