Главная — Статьи

Организации, ведущие внешнеторговую деятельность, часто переплачивают таможенные платежи. Порядок возврата таких платежей регламентирует ст. 355 Таможенного кодекса Российской Федерации (ТК РФ), однако нередки судебные споры между организациями и таможенными органами, например по порядку досудебного обращения с заявлением о возврате излишне уплаченных (взысканных) таможенных платежей и сборов, а также для защиты своих нарушенных прав в случае бездействия таможенного органа.

Разграничение таможенных и авансовых платежей

Таможенные платежи, определенные в ст. 318 ТК РФ, следует отграничивать от иных платежей, в частности от авансовых платежей. Согласно ст. 330 ТК РФ авансовые платежи — это денежные средства, внесенные на счет таможенного органа в счет предстоящих таможенных платежей и не идентифицированные плательщиком в качестве конкретных видов и сумм таможенных платежей в отношении конкретных товаров. Авансовые платежи могут быть внесены в кассу или на счет таможенного органа в валюте Российской Федерации, а также в иностранной валюте в соответствии с законодательством Российской Федерации о валютном регулировании и валютном контроле. В качестве распоряжения лица, внесшего авансовые платежи, рассматривается подача им или от его имени таможенной декларации либо совершение иных действий, свидетельствующих о намерении использовать денежные средства в качестве таможенных платежей. Возврат авансовых платежей осуществляется по правилам, предусмотренным ТК РФ для возврата таможенных пошлин, налогов, если заявление о возврате подано в течение трех лет со дня их внесения в кассу или поступления на счет таможенного органа (п. 5 ст. 330 ТК РФ). Как показывает судебная практика, авансовые платежи являются собственностью внесшего их лица. Правом на списание неизрасходованных авансовых платежей в федеральный бюджет таможенные органы не наделены. Срок нахождения денежных средств на счетах (в кассе) таможенного органа не ограничен (Постановление ФАС Поволжского округа от 06.02.2008 по делу N А55-5517/07). В связи с этим суды придерживаются следующей позиции. Пресекательный срок в три года установлен законодателем для подачи заявления о возврате авансовых платежей. Соответственно, истечение трехгодичного срока возврата авансовых платежей со дня их внесения на счет таможенного органа не изменяет правовой режим денежных средств, не служит основанием для прекращения права собственности на них и не препятствует распоряжению ими. Перечисление неизрасходованных авансовых платежей в федеральный бюджет предусмотрено п. 8.21 Методических указаний о порядке применения таможенными органами положений Таможенного кодекса Российской Федерации, относящихся к таможенным платежам, утвержденных Распоряжением ГТК России от 27.11.2003 N 647-р (далее — Методические указания). Однако они не зарегистрированы в Минюсте России, не опубликованы в установленном порядке, не соответствуют нормативным актам, имеющим большую юридическую силу (а именно ч. 3 ст. 35 Конституции Российской Федерации (ст. 330 ТК РФ)), и согласно п. п. 2, 3 ст. 6 ТК РФ, ч. 2 ст. 13 Арбитражного процессуального кодекса Российской Федерации (АПК РФ) не подлежат применению. Возврат авансовых платежей осуществляется по правилам, предусмотренным ТК РФ для возврата таможенных пошлин, налогов. Однако авансовые платежи не могут рассматриваться в качестве таможенных платежей до тех пор, пока лицо, внесшее авансовые платежи, не сделает распоряжение об этом таможенному органу либо таможенный орган не обратит взыскание на авансовые платежи в соответствии со ст. 353 ТК РФ. До этого момента денежные средства, полученные таможенным органом в качестве авансовых платежей, находятся в собственности внесшего их лица. Таможенный орган не вправе списывать неизрасходованные авансовые платежи в федеральный бюджет на основании п. 8.21 Методических указаний. Вышеприведенная правовая позиция подтверждается судебными актами федеральных арбитражных судов различных округов (Постановления ФАС Поволжского округа от 23.12.2008 по делу N А12-3412/2008, от 05.06.2007 по делу N А55-15180/06-43; ФАС Северо-Западного округа от 27.12.2007 по делу N А56-5549/2007; ФАС Уральского округа от 28.02.2007 N Ф09-1099/07-С1; ФАС Северо-Кавказского округа от 23.01.2007 N Ф08-7260/2006-2976А).

Как узнать, что возникла переплата

Обнаружить факт переплаты может сотрудник ФНС. В этом случае он высылает организации или ИП уведомление с указанием суммы переплаты и вида взноса (налога, сбора и т.д.). Отправить документ налоговая должна в течение 10 дней с момента обнаружения переплаты.

К сведению! Эта же информация доступна в личном кабинете налогоплательщика на сайте ИФНС.

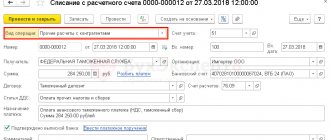

Переплата выявляется также при процедуре сверки расчетов с налоговой инспекцией либо самостоятельно компанией.

Если бухгалтер компании нашел ошибку в сумме выплаты, то он отправляет в налоговую заявление с просьбой вернуть часть суммы. Для этого необходимо также предоставить доказательства факта переплаты — декларацию и другие документы.

Причины излишней уплаты таможенных платежей

Как показывает анализ судебной практики, излишняя уплата НДС и акциза, взимаемых при ввозе товаров на таможенную территорию Российской Федерации, происходит вследствие следующих причин: — налоги были уплачены лицами, которые по законодательству о налогах и сборах не являются плательщиками НДС; — либо при уплате вышеуказанных налогов плательщик не учел предоставленную ему законодательством льготу по уплате налога; — либо плательщик неправильно применил ставку соответствующего налога, установленную законодательством (Постановления ФАС Поволжского округа от 18.09.2008 по делу N А65-27236/07, от 19.08.2008 по делу N А55-18391/07; ФАС Северо-Западного округа от 11.01.2007 по делу N А52-1775/2006/2; ФАС Московского округа 15.05.2007 N КА-А41/2977-07).

Досудебный порядок обращения с заявлением о возврате излишне уплаченных таможенных платежей

Статья 355 ТК РФ устанавливает досудебный порядок урегулирования споров по возврату излишне уплаченных (взысканных) таможенных платежей по заявлению плательщика. Кто вправе обращаться в таможенный орган с заявлением о возврате излишне уплаченных сумм таможенных пошлин, налогов? Законодатель предоставляет право на обращение с заявлением о возврате излишне уплаченных сумм таможенных пошлин их плательщику. В силу ст. 328 ТК РФ плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых настоящим Кодексом возложена обязанность уплачивать таможенные пошлины, налоги. Однако, как следует из п. 2 вышеназванной статьи Кодекса, любое лицо также вправе уплатить таможенные пошлины, налоги за товары, перемещаемые через таможенную границу (Постановление ФАС Дальневосточного округа от 24.01.2008 N Ф03-А51/07-2/5462). Поскольку такая возможность предусмотрена ст. 328 ТК РФ, именуемой «Плательщики таможенных пошлин, налогов«, по смыслу ст. 355 настоящего Кодекса право на возврат излишне уплаченного налога имеет плательщик — лицо, которое уплатило или от имени которого были уплачены налоги за товары, перемещаемые через таможенную границу. Таким образом, требовать возврата излишне уплаченных таможенных платежей имеют право, помимо декларанта, и иные лица, которые осуществили излишнюю уплату таможенных платежей, в частности таможенные брокеры (Постановление ФАС Дальневосточного округа от 24.01.2008 N Ф03-А51/07-2/5462 по делу N А51-2430/2007-4-112). На что следует обратить внимание в случае пропуска плательщиком срока на обращение в таможенный орган с заявлением о возврате излишне уплаченных таможенных платежей, налогов? Заявление о возврате излишне уплаченных (взысканных) таможенных платежей может быть подано в таможенный орган не позднее трех лет со дня их уплаты или взыскания (ст. 355 ТК РФ). Данный срок, как показывает судебная практика, — пресекательный. Так, ФАС Северо-Западного округа Постановлением от 25.11.2008 по делу N А56-16272/2008 отказал обществу в обязании таможни осуществить возврат авансовых платежей, ранее перечисленных на счет таможни. Аргументация: на момент обращения в суд истек предусмотренный ТК РФ пресекательный трехлетний срок возврата спорных платежей, и в материалах дела отсутствовали доказательства уважительности причин пропуска обществом этого срока. Аналогичный срок на обращение с заявлением о возврате излишне уплаченных налогов установлен законодательством о налогах и сборах. Согласно п. 7 ст. 78 Налогового кодекса Российской Федерации (НК РФ) заявление в налоговый орган может быть подано в течение трех лет со дня уплаты суммы налога (в ред. Федерального закона от 27.07.2006 N 137-ФЗ. В редакции, действовавшей до 2007 г., это был п. 8 ст. 78 НК РФ). Вопрос о порядке применения данного срока рассмотрен Конституционным Судом Российской Федерации в Определении от 21.06.2001 N 173-О (далее — Определение N 173-О), в котором указано, что норма, изложенная в п. 8 ст. 78 НК РФ, не препятствует налогоплательщику в случае пропуска вышеприведенного срока (то есть трехлетнего срока подачи заявления в налоговый орган) обратиться в суд с иском о возврате из бюджета переплаченной суммы в порядке гражданского или арбитражного судопроизводства. Причем в такой ситуации действуют общие правила исчисления сроков исковой давности — со дня, когда лицо узнало или должно было узнать о нарушении своего права (п. 1 ст. 200 ГК РФ). Поскольку ст. 78 НК РФ не противоречит ст. 355 ТК РФ, значит, Определение N 173-О применимо и к таможенным правоотношениям. Кроме того, НДС и акциз в соответствии с НК РФ являются налогами, а порядок возврата излишне уплаченных (взысканных) налогов регламентируется ст. 78 настоящего Кодекса. Таким образом, если таможенный орган при рассмотрении в арбитражном суде дела ссылается на пропуск заявителем трехлетнего срока на подачу заявления о возврате излишне уплаченных (взысканных) таможенных платежей, он должен представлять в арбитражный суд надлежащие доказательства срока, когда заявитель узнал или должен был узнать о переплате таможенных платежей, налогов. Пункт 9 ст. 355 ТК РФ содержит исчерпывающий перечень оснований для отказа в возврате излишне уплаченных или взысканных таможенных платежей. В соответствии с п. 2 ст. 355 ТК РФ излишне уплаченные или взысканные суммы таможенных пошлин, налогов подлежат возврату таможенным органом по заявлению плательщика. Однако в силу п. 9 вышеназванной статьи Кодекса возврат излишне уплаченных (взысканных) таможенных пошлин, налогов не производится: — при наличии у плательщика задолженности по уплате таможенных платежей в размере вышеуказанной задолженности. В этом случае может быть произведен зачет излишне уплаченных или взысканных таможенных пошлин, налогов; — если сумма таможенных платежей, подлежащих возврату, менее 150 руб. Как и в какие сроки производится возврат излишне уплаченных (взысканных) таможенных платежей? Возврат излишне уплаченных (взысканных) таможенных пошлин, налогов производится по решению таможенного органа, на счет которого поступили суммы таможенных платежей (п. 4 ст. 355 ТК РФ). Общий срок рассмотрения заявления о возврате, принятия решения о возврате и возврата сумм излишне уплаченных (взысканных) таможенных платежей не может превышать один месяц со дня подачи заявления о возврате и представления всех необходимых документов. При нарушении данного срока на сумму излишне уплаченных (взысканных) таможенных платежей, не возвращенную в установленный срок, начисляются проценты за каждый день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования Банка России, действовавшей в период нарушения срока возврата. Если уплата или взыскание таможенных платежей производились в иностранной валюте, проценты, установленные вышеуказанным пунктом ст. 355 ТК РФ, начисляются на сумму излишне уплаченных (взысканных) таможенных платежей, переведенную в валюту Российской Федерации по курсу Банка России на день, когда произошла их излишняя уплата (взыскание). Исходя из судебной практики, плательщики таможенных платежей в последнее время стали пользоваться данным правом, а именно: обращаться в суд с требованием о взыскании с таможенных органов процентов за нарушение срока возврата излишне уплаченных таможенных платежей (Постановления ФАС Поволжского округа от 18.09.2008 по делу N А65-27236/07, от 11.11.2008 по делу N А57-6042/2008, от 30.10.2008 по делу N А49-1524/08).

Возврат излишне уплаченных таможенных платежей производится на счет, указанный в заявлении о возврате. Не допускается возврат излишне уплаченных таможенных пошлин, налогов без проверки соблюдения установленного порядка возврата излишне уплаченных (взысканных) таможенных платежей (Постановления ФАС Восточно-Сибирского округа от 08.05.2007 N А78-3161/06-С2-24/149-04АП-264/06-Ф02-2494/07 по делу N А78-3161/06-С2-24/149, от 20.09.2007 N А19-16775/05-36-27-Ф02-6470/07 по делу N А19-16775/05-36-27, от 27.03.2008 N А78-6658/06-С2-24/357-Ф02-1208/08 по делу N А78-6658/06-С2-24/357; ФАС Поволжского округа от 11.11.2008 по делу N А57-6042/2008).

Претензионный порядок урегулирования спора

При исполнении договора нередко возникают ситуации, когда одна из сторон считает, что другая ненадлежащим образом выполняет обязательства. Это касается неудовлетворенности поставленным товаром, оказанной работой или услугой. Действующее законодательство предусматривает возможность досудебного урегулирования спора, для этого составляется претензия на возврат денежных средств за товар или оказанные услуги. Документ направляется одним контрагентом другому при неисполнении или ненадлежащем исполнении обязательств. Часто недопонимание сторон разрешается на данном этапе, что исключает дополнительные временные и финансовые расходы на судебное разбирательство. В некоторых случаях претензионный порядок является обязательным, без доказательств его осуществления, иск не подлежит рассмотрению (например, ст.452 ГК РФ), обязательность досудебного порядка стороны вправе предусмотреть в договоре.

Обязательное досудебное урегулирование потребуется, если:

- сделка заключается в обязательном порядке;

- одной из сторон является гос. заказчик, и оформляется государственный контракт;

- осуществляется поставка для государственных нужд;

- расторгается договор банковского счета;

- производится обращение о страховом возмещении по ОСАГО.

Приведенный выше перечень не является исчерпывающим. Не любое письменное сообщение рассматривается как предсудебная претензия о возврате денежных средств за товар или оказанные услуги. Согласно п. 4 Постановления Пленума от 22.06.2021 № 18 информационный текст письма не является досудебным урегулированием. Рекомендуем при составлении документа точно указать на требования к контрагенту и обращение в суд при их игнорировании. Для исключения вероятности признания судом отсутствия досудебного урегулирования следует подтверждать полномочия лица, составившего документ. В качестве подтверждения выступает доверенность, приказ о назначении на должность. Приложите к претензии копию доверенности или приказа, заверенную надлежащим образом.

Образец заявления на возврат излишне уплаченного налога

Образцы заполнения с 23.10.2021 заявлений на возврат в зависимости от вида налога и ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | Ссылка на пробный онлайн доступ к К+. Бесплатно |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

| Возврат переплаты по налогу на прибыль | Образец заявления от К+ |

| Возврат налоговому агенту переплаты по НДФЛ | Образец заявления от К+ |

Итоги

Образовавшуюся переплату по налогу можно вернуть из бюджета. Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.