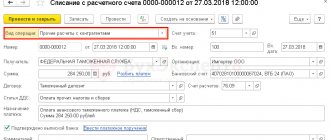

Оплатить работу таможни

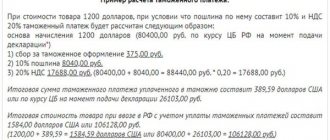

Таможенные сборы – это фактически оплата работы таможни и инспекторов, размер которой определяется Правительством РФ. Ставка сбора за таможенное оформление зависит от декларируемой стоимости груза. При импорте сумма варьируется от 775 руб. при стоимости груза менее 200 тыс. руб. до 30 000 руб. при стоимости груза свыше 10 млн. руб.

Кроме того, вам придется оплатить сбор за терминальную обработку и хранение груза на таможенном складе временного хранения (СВХ). Тарифы у терминалов различные, плата взимается по официальному прейскуранту и зависит от типа и количества груза и от транспорта, на котором он приехал.

1. Понятие и виды таможенных платежей.

2. Возникновение и прекращение обязательств по уплате таможенных платежей. Порядок исчисления и уплаты таможенных платежей. Общие правила принудительного взыскания.

3. Обеспечение исполнения налогового обязательства по уплате таможенных платежей.

4. Таможенные льготы и преференции.

1.Согласно ТК РБ можно выделить следующие виды таможенных платежей:

1)ввозная или вывозная таможенные пошлины

2)специальные, антидемпинговые и компенсационные пошлины

3)НДС, который взимается при ввозе товара на таможенную территорию

4)акцизы, которые взимаются при ввозе товара на таможенную территорию на строго определенные товары

5)таможенные сборы

Таможенная пошлина – обязательный платеж в республиканский бюджет, который взимается таможенными органами РБ в связи с перемещением товаров и транспортных средств через таможенную границу.

Основную часть таможенных пошлин практически во всех странах мира, как и в РБ составляют именно ввозные таможенные пошлины (импортные пошлины). Импортные пошлины предназначены для:

1)для защиты национальных производителей от неблагоприятного воздействия иностранной конкуренции на определенные товары

2)для эффективного структурирования ввозимых товаров с целью поддержания экономики и т.д.

Вывозные таможенные пошлины устанавливаются на товары, произведенные на территории РБ, а в некоторых случаях и за ее пределами. Экспортные пошлины предназначены для:

1)ограничения вывоза за пределы страны тех товаров, которые необходимы для национальной экономики

2)сдерживания вывоза сырьевых товаров и продуктов первичной обработки

Как правило, импортные ввозные пошлины и вывозные экспортные пошлины предназначены для пополнения доходной части республиканского бюджета.

Ставки ввозных и вывозных пошлин утверждаются указами Президента. Указ Президента №699; 31.12.1997 №700; 18.06.2009 №320.

Специальные таможенные пошлины применяются как защитная мера, если товары ввозятся на таможенную территорию РБ на каких условиях и в таком количестве, которые могут нанести ущерб конкурирующим отечественным товарам.

Антидемпинговые таможенные пошлины применяются в случаях импорта на таможенную территорию РБ товаров по более низкой цене, чем их нормальная стоимость в стране экспорта.

Компенсационные пошлины применяются в случаях ввоза на таможенную территорию РБ тех товаров, при производстве которых прямо или косвенно использовались субсидии и если такой ввоз может нанести материальный ущерб отечественным товарам либо препятствует организации или расширению производства таких товаров.

НДС – один из основных налогов в РБ, который представляет собой форму изъятия в бюджет некоторой части добавленной стоимости, создаваемой на всех стадиях производства. объектом НДС является ввоз товаров на таможенную территорию РБ и иные обстоятельства, с которыми законодательство РБ связывает возникновение налогового обязательства по уплате НДС.

Акциз – косвенный налог, который входит в состав цене отдельных товаров (подакцизные товары). Акциз может взиматься как с отечественных, так и с иностранных товаров.

Таможенные сборы представляют собой плату за совершение юридически значимых действий со стороны таможенных и иных органов. Таможенные органы РБ могут взимать следующие таможенные сборы:

1)за таможенное оформление

2)за таможенное сопровождение товаров

3)за выдачу квалификационного аттестата специалиста таможенного оформления

4)за принятие таможенными органами предварительного решения

5)за выдачу марок, выдачу знаков для обозначения товаров и т.д.

6)за включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей и т.д.

Виды таможенных сборов, а также порядок их взимания и ставки предусмотрены указом Президента от 24.01.2007 «О таможенных сборах».

Согласно законодательству выделяют следующие виды ставок таможенных пошлин:

1)адвалорная ставка – применяется, когда таможенная пошлина исчисляется в процентах от таможенной стоимости товаров

2)специфическая ставка – применяется, когда таможенная пошлина исчисляется в определенном размере за единицу товара

3)комбинированная ставка – складывается из 2 предыдущих видов ставок и рассчитывается как с таможенной стоимости товара, так и с их объема в натуральном выражении. Может уплачиваться большая из них или обе.

Таможенная пошлина

Таможенная пошлина – это основной платеж, который необходимо осуществить участнику ВЭД. В случае импорта назначается ввозная пошлина, в случае экспорта — вывозная.

Ввозная пошлина

Пошлина, уплачиваемая при импорте товаров, определяется на основании таможенной стоимости и ставки, которая зависит от кода ТН ВЭД. На готовые товары ставка выше, а на сырьё – ниже.

Таким образом государство стимулирует производство внутри страны, так как это создаёт рабочие места и добавленную стоимость, а значит, способствует развитию экономики. В зависимости от страны происхождения груза можно рассчитывать на получение льготы.

Например, коэффициент импортной пошлины на один и тот же товар определенной категории из Германии и Азербайджана будет разным, так как Азербайджан относится к странам СНГ, с которыми есть соглашения о льготном порядке ввоза товаров. Опытный брокер всегда проконсультирует вас о таких нюансах и поможет сэкономить.

Размер ввозной пошлины рассчитывается в рублях по курсу ЦБ на день подачи декларации.

Вывозная пошлина

Экспортная пошлина рассчитывается по тому же принципу, что и ввозная: таможенная стоимость (или единица товара) умножается на ставку, установленную Правительством РФ.

Государство, с одной стороны, заинтересовано в стимулировании экспорта, поэтому вывозные сборы на большинство товаров отсутствуют, либо носят временный характер и связаны с конкретной экономической ситуацией. С другой стороны, государству необходимо сохранять природные богатства внутри страны, чтобы перерабатывать их на собственных производствах, поэтому на нефть, древесину и другое сырье установлены высокие ставки пошлин.

Налог на добавленную стоимость

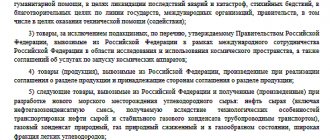

НДС уплачивается только в случае ввоза товаров. Некоторые товары согласно статье 150 Налогового кодекса РФ отнесены к категории льготных, что снижает налог до 0% или 10%, в остальных случаях НДС составляет 20%. Уплатить придётся и организациям, и индивидуальным предпринимателям, причём даже тем, кто работает по УСН.

Акцизные сборы

Акцизом облагаются импортные товары, спрос на которые не меняется из-за понижения или повышения их стоимости – алкоголь, табак, топливо и др. Ставки определяются Налоговым кодексом РФ, частью 2 статьи 193.

При импорте алкогольной продукции придется не только оплатить акцизные сборы, но и оклеить каждую бутылку маркой, предварительно внеся данные в ЕГАИС. Пошлины за акцизные марки также Налоговым кодексом РФ. Более того, необходимо будет получить отдельную лицензию на внешнеторговые операции с алкоголем.

Чтобы сократить издержки, можно воспользоваться услугой технического импортёра, который возьмёт всю процедуру на себя – от заключения контракта до поставки алкоголя на ваш склад на территории РФ.

Евразийская экономическая комиссия

1. Исполнение обязанности по уплате таможенных пошлин, налогов обеспечивается в следующих случаях:

1) перевозки товаров в соответствии с таможенной процедурой таможенного транзита;

2) изменения сроков уплаты таможенных пошлин, налогов, если это предусмотрено международными договорами и (или) законодательством государств – членов Таможенного союза;

3) помещения товаров под таможенную процедуру переработки товаров вне таможенной территории;

4) при выпуске товаров в соответствии со статьей 198 настоящего Кодекса;

5) иных случаях, предусмотренных настоящим Кодексом, международными договорами и (или) законодательством государств – членов Таможенного союза.

2. Обеспечение уплаты таможенных пошлин, налогов не предоставляется:

1) если сумма подлежащих уплате таможенных пошлин, налогов и процентов не превышает сумму, эквивалентную 500 (пятистам) евро по курсу валют, устанавливаемому в соответствии с законодательством государства – члена Таможенного союза, в котором подлежат уплате таможенные пошлины, налоги, действующему на день регистрации таможенной декларации, а если таможенная декларация не представляется – на день принятия решения о непредоставлении обеспечения;

2) в иных случаях, предусмотренных настоящим Кодексом и (или) законодательством государств – членов Таможенного союза.

3. Обеспечение уплаты таможенных пошлин, налогов производится плательщиком, а при перевозке товаров в соответствии с таможенной процедурой таможенного транзита – также и иным лицом за плательщика, если это лицо вправе владеть, пользоваться и (или) распоряжаться товарами, в отношении которых производится обеспечение уплаты таможенных пошлин, налогов, если иное не установлено настоящим Кодексом.

4. Обеспечение уплаты таможенных пошлин, налогов предоставляется таможенному органу, осуществляющему выпуск товаров, за исключением случаев, указанных в пункте 5 настоящей статьи, части второй пункта 1 статьи 87 и главе 3 настоящего Кодекса.

5. При перевозке товаров в соответствии с таможенной процедурой таможенного транзита обеспечение уплаты таможенных пошлин, налогов может быть предоставлено таможенному органу отправления либо таможенному органу назначения, если иной таможенный орган, которому может быть предоставлено генеральное обеспечение, не определен законодательством государства – члена Таможенного союза.

(абзац в ред. Протокола от 16.04.2010)

Таможенные органы взаимно признают выданный таможенным органом, принявшим обеспечение уплаты таможенных пошлин, налогов, документ, подтверждающий принятие такого обеспечения. Порядок предоставления и форма такого документа, а также срок его действия, определяются международным договором государств – членов Таможенного союза.

6. Возврат (зачет) обеспечения уплаты таможенных пошлин, налогов осуществляется при условии, если таможенный орган удостоверится в исполнении обеспеченных обязательств, либо в случае, когда обеспеченное обязательство не возникло.

Статья 86. Способы обеспечения уплаты таможенных пошлин, налогов

1. Уплата таможенных пошлин, налогов обеспечивается следующими способами:

денежными средствами (деньгами);

банковской гарантией;

поручительством;

залогом имущества.

Законодательством государств – членов Таможенного союза могут быть предусмотрены иные способы обеспечения уплаты таможенных пошлин, налогов.

2. Плательщик вправе выбрать любой из способов обеспечения уплаты таможенных пошлин, налогов, указанных в пункте 1 настоящей статьи.

3. Исполнение плательщиком обязанности по уплате таможенных пошлин, налогов должно быть обеспечено непрерывно в течение всего срока действия обязательства. Срок действия предоставляемого обеспечения уплаты таможенных пошлин, налогов должен быть достаточным для своевременного направления таможенным органом требования об исполнении обязательства, принятого перед этим таможенным органом.

4. Порядок применения способов обеспечения уплаты таможенных пошлин, налогов, а также валюта, в которой вносится сумма такого обеспечения, определяются законодательством государства – члена Таможенного союза, в таможенный орган которого предоставляется обеспечение.

Статья 87. Генеральное обеспечение уплаты таможенных пошлин, налогов

1. Если одним и тем же лицом на территории одного из государств – членов Таможенного союза совершается несколько таможенных операций в определенный срок, таможенному органу такого государства – члена Таможенного союза может быть предоставлено обеспечение уплаты таможенных пошлин, налогов для совершения всех таких операций (генеральное обеспечение).

Таможенные органы принимают генеральное обеспечение уплаты таможенных пошлин, налогов для совершения на территории одного из государств – членов Таможенного союза таможенных операций в нескольких таможенных органах этого государства, если такое обеспечение может быть использовано любым из этих таможенных органов в случае нарушения обязательств, обеспеченных этим генеральным обеспечением.

2. Порядок применения генерального обеспечения определяется законодательством государств – членов Таможенного союза.

Статья 88. Определение суммы обеспечения уплаты таможенных пошлин, налогов

1. Сумма обеспечения уплаты таможенных пошлин, налогов определяется исходя из сумм таможенных пошлин, налогов, подлежащих уплате при помещении товаров под таможенные процедуры выпуска для внутреннего потребления или экспорта без учета тарифных преференций и льгот по уплате таможенных пошлин, налогов, в государстве – члене Таможенного союза, таможенный орган которого производит выпуск товаров, за исключением случаев, установленных частью второй настоящего пункта и главой 3 настоящего Кодекса.

При помещении товаров под таможенную процедуру таможенного транзита сумма обеспечения уплаты таможенных пошлин, налогов, определяется исходя из сумм таможенных пошлин, налогов, подлежащих уплате при помещении товаров под таможенные процедуры выпуска для внутреннего потребления или экспорта без учета тарифных преференций и льгот по уплате таможенных пошлин, налогов, в государстве – члене Таможенного союза, таможенный орган которого производит выпуск товаров, но не менее сумм таможенных пошлин, налогов, которые бы подлежали уплате в других государствах – членах Таможенного союза, как если бы товар помещался на территориях этих государств – членов Таможенного союза под таможенные процедуры выпуска для внутреннего потребления или экспорта без учета тарифных преференций и льгот по уплате таможенных пошлин, налогов. При этом для определения сумм обеспечения уплаты таможенных пошлин, налогов применяется курс иностранной валюты, устанавливаемый в соответствии с законодательством государства – члена Таможенного союза, таможенный орган которого производит выпуск товаров в соответствии с таможенной процедурой таможенного транзита.

Законодательством государств – членов Таможенного союза может предусматриваться включение в сумму обеспечения сумм таможенных сборов, процентов.

2. Если при установлении суммы обеспечения уплаты таможенных пошлин, налогов невозможно точно определить сумму подлежащих уплате таможенных пошлин, налогов в силу непредставления в таможенный орган точных сведений о характере товаров, их наименовании, количестве, стране происхождения и таможенной стоимости, сумма обеспечения определяется исходя из наибольшей величины ставок таможенных пошлин, налогов, стоимости товаров и (или) их физических характеристик в натуральном выражении (количество, масса, объем или иные характеристики), которые могут быть определены на основании имеющихся сведений, порядок использования которых определяется законодательством государств – членов Таможенного союза.

3. При выпуске товаров в соответствии со статьями 198 и 199 настоящего Кодекса сумма обеспечения уплаты таможенных пошлин, налогов определяется как сумма таможенных пошлин, налогов, которые могут быть дополнительно начислены в результате проверки сведений, которые влияют на размер подлежащих уплате таможенных пошлин, налогов с учетом требований, установленных пунктами 1 и 2 настоящей статьи.

4. В отношении отдельных видов товаров могут быть установлены фиксированные суммы обеспечения уплаты таможенных пошлин, налогов с учетом требований, установленных пунктами 1 и 2 настоящей статьи, если это предусмотрено законодательством государств – членов Таможенного союза.

5. При выпуске товаров в соответствии с пунктом 2 статьи 69 настоящего Кодекса сумма обеспечения уплаты таможенных пошлин, налогов определяется как сумма таможенных пошлин, налогов, которые могут быть дополнительно начислены в результате дополнительной проверки с учетом положений пункта 2 настоящей статьи.

Что такое таможенное обеспечение

Проверка документального обоснования стоимости груза занимает длительное время. Ее период может длиться до 30 дней.

Нередко в ходе проверки таможенные службы выносят решение об увеличении стоимости ввозимых ценностей. Вследствие этого при расхождении расчетов по таможенным платежам выпуск груза декларанта может быть приостановлен. Последствия могут быть неблагоприятными для предпринимателей, так как задержка партии, особенно, если речь идет о скоропортящихся товарах, чревата получением убытков.

Таможенное обеспечение покрывает такие затраты, как:

- таможенные сборы;

- налоговые платежи;

- оплата при проведении корректировки таможенной стоимости КТС.

При невозможности корректно рассчитать сумму предстоящих таможенных выплат экспортеры покрывают предстоящие расходы за счет финансового обеспечения. В качестве залога могут быть предоставлены следующие ценности:

- денежные средства;

- имущество участника ВЭД;

- банковские гарантии;

- поручительство третьих лиц.

Декларанты вправе вернуть излишне уплаченные суммы. Но возврат таможенных платежей – непростая процедура, которая обычно сопровождается бюрократическими проволочками.

Правовая природа таможенных платежей

Главная — Статьи

В самом общем виде таможенные платежи представляют собой денежные средства, взимаемые таможенными органами с субъектов, участвующих в процессе перемещения товаров и транспортных средств через таможенную границу РФ. При этом необходимо учитывать некоторые факторы.

Во-первых, правовую основу таможенных платежей составляет Таможенный кодекс РФ, в ст. 318 которого установлен их исчерпывающий перечень. В качестве сопутствующих правовых актов отдельные вопросы исследуемого института регламентируются Налоговым кодексом РФ, Законом РФ «О таможенном тарифе», а также законодательством РФ о мерах защиты экономических интересов Российской Федерации при внешней торговле.

Во-вторых, таможенные платежи — собственные доходы федерального бюджета. Они закреплены за ним на постоянной основе и в полном объеме (ст. 51 Бюджетного кодекса РФ). Абсолютно все таможенные платежи являются фискальными доходами федерального бюджета и не могут быть израсходованы на иные цели.

В-третьих, таможенные платежи взимаются лишь в случае перемещения товаров через таможенную границу Российской Федерации. В большинстве случаев они служат условием такого перемещения. В этом признаке выражен их трансграничный характер.

В-четвертых, правом взимания таможенных платежей наделены таможенные органы. Исключение составляют случаи перемещения товаров в международных почтовых отправлениях, когда согласно ч. 4 ст. 295 ТК РФ субъект уплачивает причитающуюся сумму организации почтовой связи, которая впоследствии переводит ее на счет таможенного органа.

В-пятых, уплата таможенных платежей обеспечивается принудительной силой государства. За неуплату, нарушение сроков уплаты, уклонение от уплаты таможенных платежей виновное лицо привлекается к уголовной, административной, финансово-правовой ответственности.

Следует отметить, что законодательством не определен термин «уклонение», однако оно имеет существенное практическое значение. Правоприменитель зачастую сталкивается с ситуацией, когда необходимо точно квалифицировать то или иное деяние. Представляется необходимым согласиться с мнением Н.С. Гильмутдиновой и В.Д. Ларичева, понимающими под уклонением от внесения таможенных платежей «предусмотренные и запрещенные уголовным законом общественно опасные, уголовно наказуемые, умышленные деяния, направленные на полную или частичную неуплату в установленный срок предписанных в соответствии с законом таможенных платежей». Такое деяние наказывается в порядке уголовного судопроизводства.

Законодатель использует различные термины для обозначения фискальных таможенных платежей, содержанию которых не всегда соответствует применяемый термин. Иногда это продиктовано традицией. Например, в большинстве стран, в том числе в России, денежный взнос при экспорте и импорте принято называть таможенной пошлиной. В любом случае такой платеж взимается в порядке императива и представляет собой не что иное, как «принудительное изъятие денежных средств». Несогласованное применение различных терминов возникает, как правило, из-за отсутствия системного подхода к установлению платежей, что ведет к затушевыванию их истинной природы и затрудняет их анализ налогоплательщиком.

Думается, что в связи с этим нельзя согласиться с мнением А.Н. Фомичева о включении в систему таможенных платежей денежных ресурсов в виде штрафов, пени, средств, полученных от реализации товаров, обращенных в федеральную собственность. Безусловно, как меры ответственности по своей правовой природе они являются фискальными доходами в структуре бюджета РФ, но отождествлять их с таможенными платежами, перечень которых установлен ст. 318 ТК РФ, неправомерно.

Следует отметить, что в большинстве стран мира применяется система таможенных платежей, в центре которой находится таможенная пошлина. Помимо нее ввозимые в страны ЕС отдельные товары облагаются таможенными доплатами. Так, в Великобритании с импортного автомобиля взимается налог в размере 10% его оптовой цены. Во Франции взимаются парафискальные налоги: на кожу — 0,18% таможенной стоимости, на производство одежды — 6 — 11%, на чернослив — 4%. В Швеции налогом на защиту растений облагаются луковицы, живые растения, срезанные цветы и т.д. При этом такие доплаты оправданы интересами национальной экономики и применяются к товарам, ввоз которых может существенно отразиться на внутреннем производстве.

Таможенные платежи — одно из условий перемещения товаров через таможенную границу РФ. Этот институт основан на правомерном поведении участников внешнеторговых операций. Отсутствие легитимности в деяниях субъектов влечет привлечение их к юридической ответственности и наложение соответствующих санкций. Данное обстоятельство и служит критерием разграничения финансовых ресурсов, взимаемых в области таможенного дела.

Итак, к таможенным платежам относятся следующие категории обязательных взносов: пошлина, налог, сбор. Такая классификация предусмотренных таможенным законодательством обязательных платежей идет вразрез с нормами налогового законодательства, которое оперирует двумя категориями: «налог» и «сбор».

Какие же определения данным понятиям дает законодатель? Статья 8 ч. 1 НК РФ определяет налог как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Сбор представляет собой обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

В юридической и экономической литературе всегда уделялось большое внимание дефиниции «налог» и его отличию от понятия «сбор». Однако А.В. Брызгалин полагает, что термины «налог», «сбор», «пошлина» являются синонимами, а их употребление объясняется лишь сложившейся практикой и традициями. Между тем именно налоги проявляют себя как основной источник аккумуляции государственных доходов. В экономической теории принято определять налоги как «денежные отношения, которые складываются у государства с юридическими и физическими лицами в связи с мобилизацией финансовых ресурсов в централизованные денежные фонды». Юристы же считают, что налоги не могут быть отношениями, они выступают прежде всего в качестве платежа, взноса, влекущих определенные отношения.

С.Д. Цыпкин, исследуя категорию налогов в качестве особого финансового института, отмечает, что благодаря налогам «часть доходов граждан и организаций привлекается в централизованный фонд денежных средств для удовлетворения общегосударственных потребностей». Аналогичной позиции придерживается и Н.П. Кучерявенко, указывая, что главная черта налога — поступление средств государству для удовлетворения общественных затрат и насыщения бюджета. Данное обстоятельство подтверждает фискальный признак налога.

Исследование категории налога позволило В.А. Соловьеву отметить концептуальное противоречие в его определении, выражающееся в словосочетании «взимаемый платеж». Он считает, что, «с одной стороны, налог — это платеж, активное действие плательщика, проявляющего свою волю, с другой стороны, взимание — активное действие публичного субъекта, проявляющего свою волю по отношению к частному субъекту». Однако представляется, платеж может и уплачиваться, и взиматься в зависимости от того, кто выполняет это действие. Важно то, что платеж отчуждается, а это может происходить не только путем взимания, но и посредством уплаты в добровольном порядке. Таможенный кодекс РФ в ракурсе термина «таможенные платежи» оперирует различными понятиями: уплата, исчисление, взыскание, возврат, и такое установление не является правовой коллизией.

Отмечая публичный характер и основополагающую фискальную роль, Н.И. Химичева трактует налоги как «обязательные и по юридической форме индивидуально безвозмездные платежи организаций и физических лиц, установленные в пределах своей компетенции представительными органами государственной власти или местного самоуправления для зачисления в бюджетную систему (или в указанных законодательством случаях — внебюджетные государственные и муниципальные фонды) с определением их размеров и сроков уплаты». Такое определение с максимальной рельефностью отражает признаки данного вида платежа. Налоги немыслимы без их обязательности, устанавливаемой властно-распорядительным методом.

При этом Н.И. Химичева выделяет группу платежей (государственная и таможенная пошлины, различные сборы), отличие которых от налогов в том, что им свойствен возмездный характер, а обязанность их уплатить возникает только в связи с обращением к государственным или муниципальным органам за определенной услугой. Учитывая наличие общих признаков (обязательность уплаты, зачисление в бюджетную систему или внебюджетный фонд, контролируемость уплаты налоговыми органами), законодательство, по мнению Н.И. Химичевой, объединяет эти платежи с налогами в единую систему, названную налоговой системой, впоследствии — системой налогов и сборов. Так, Налоговый и Бюджетный кодексы РФ ранее относили упомянутые платежи к группе налоговых доходов бюджета. Однако впоследствии, благодаря внесению в них изменений, произошли дифференциация и уточнение, выразившиеся в том, что косвенные налоги остались налоговыми доходами бюджета, а таможенная пошлина и таможенные сборы перешли в разряд неналоговых доходов.

Таможенным сбором признается плата за проведение таможенными органами различных мероприятий. В наименовании сбора законодатель определяет содержание встречного удовлетворения. Согласно п. 31 ч. 1 ст. 11 ТК РФ под таможенным сбором понимается платеж, уплата которого является одним из условий совершения таможенными органами действий, связанных с таможенным оформлением, хранением, сопровождением товаров. Такое определение в целом отражает сущность исследуемого платежа, однако более предпочтительным представляется следующее определение: таможенный сбор — обязательный неналоговый взнос, взимаемый с целью покрытия расходов таможенных органов на совершение действий по таможенному оформлению, хранению, сопровождению товаров, перемещаемых через таможенную границу Российской Федерации.

Таким образом, таможенные органы выполняют различные юридически значимые действия, которые оплачиваются субъектами экспортно-импортных операций единовременно. В отличие от налогов они возмездные и взимаются в связи с оказанием каких-либо определенных услуг. Таможенные сборы согласно ст. 357.1 Кодекса уплачиваются за таможенное оформление (при декларировании товаров), таможенное сопровождение (при перевозке товаров в соответствии с процедурой внутреннего таможенного транзита либо с таможенным режимом международного таможенного транзита), а также за хранение товаров на таможенных складах и складах временного хранения.

Особенность сбора — «установление его размера на основе эквивалентности тем расходам, которые несет фиск при осуществлении соответствующих действий, имеющих юридическое значение, или при производстве товаров (работ, услуг), передаваемых плательщику, при условии уплаты сбора». Естественно, что в этом случае предполагается не номинальное соответствие, а определенная сопоставимость расходов субъекта и стоимости конкретной услуги. Можно встретить деление таможенных сборов на разовые (оплата за каждую операцию) и паушальные (оплата за весь комплекс предоставленных услуг).

До 1 января 2005 г. размер сборов за таможенное оформление составлял 0,15% таможенной стоимости перемещаемых грузов, что отрицало, по сути, правовую природу данного вида платежа. Зависимость сбора от стоимости товара в определенной степени приравнивает его к налогу, тогда как его размер должен складываться из затрат таможенных органов на выполнение необходимых формальностей. «Привязка» данного вида платежа к издержкам контролирующих органов, несомненно, уменьшит размер таможенного сбора и снизит затраты участников внешней торговли.

В настоящее время ставки таможенных сборов за таможенное оформление устанавливаются Правительством РФ, а их предельный размер не должен превышать 100 тыс. руб. Установление такого предела по меньшей мере не ясно. Чем руководствовался законодатель, определяя его сумму? Представляется, что размер таможенных сборов за таможенное оформление должен рассчитываться исключительно на основе стоимости оказанных услуг.

Таможенный кодекс РФ содержит исчерпывающий перечень таможенных платежей. В ст. 30 Федерального закона от 8 декабря 2003 г. N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» устанавливается система платежей, взимаемых в связи с импортом и экспортом товаров. Платежи относятся к:

— количественным ограничениям;

— лицензированию;

— валютному контролю;

— статистическим услугам;

— подтверждению соответствия продукции обязательным требованиям;

— экспертизе и инспекции;

— карантину, санитарной службе и фумигации.

Законодатель определяет, что размер платежей не должен превышать приблизительную стоимость оказанных услуг и представлять собой защиту товаров российского происхождения или обложение в фискальных целях. Следовательно, представляется возможным обозначить такие платежи термином «сборы». При этом далеко не все платежи данной группы относятся к таможенным, так как часть их взимается специализированными государственными органами — например, при сертификации или лицензировании. Следовательно, перечень их может быть открытым, а часть сборов — установлена иными законодательными актами.

Следует отметить, что и таможенная пошлина, и налоги, и таможенные сборы обладают фискальной функцией. Они, по сути, представляют собой обязательные взносы, являются собственными налоговыми и неналоговыми доходами федерального бюджета, охраняются государством с позиций принуждения.

О фискальном признаке пошлин и сборов указывает С.Г. Пепеляев, о. Представляется, что в области таможенного дела этот признак имеет разное содержание для пошлины, налога и сбора. Несопоставимы размеры таможенной пошлины и таможенного сбора. Рассчитывая сумму предполагаемых таможенных платежей, субъект в первую очередь обращает внимание на суммы таможенных пошлин и налогов. Объем же уплачиваемого им сбора решающей роли не играет. Поэтому пошлина и налог ассоциируются у плательщика с финансовым барьером, тогда как сбор таким препятствием не является. Но все эти платежи обладают признаком фискальности, так как признаются доходами государственной казны.

Таким образом, таможенные платежи — неотъемлемая часть системы налогов, сборов и иных обязательных платежей, а их применение возможно в случае факта перемещения товаров и транспортных средств через таможенную границу. Именно условие перемещения и предопределяет особое место таможенных платежей в бюджетной системе Российской Федерации.

Представляется целесообразным сформулировать следующее определение таможенных платежей.

Таможенные платежи — это обязательные платежи, являющиеся налоговыми и неналоговыми доходами федерального бюджета, взимаемые таможенными органами и уплачиваемые в связи с перемещением через таможенную границу РФ товаров и транспортных средств.

Практика таможенных платежей позволяет прийти к выводу, что в настоящее время субъекты Федерации не заинтересованы в расширении внешнеэкономических связей на своих территориях. Эта ситуация вызвана тем, что в доходной части региональных бюджетов нет ресурсов, взимаемых таможенными органами. Все они поступают в федеральный бюджет. По нашему мнению, их часть в 5 — 7% могла бы оставаться в регионах, тем самым существенно пополняя казну субъектов Федерации. Введение такого положения создало бы региональную заинтересованность, которая может выразиться в создании благоприятного инвестиционного климата, в расширении сотрудничества с зарубежными партнерами, в активизации деятельности торгово-промышленных палат на местах.

Отсутствие региональной заинтересованности приводит к самоустранению органов власти субъектов Федерации от решения этих актуальных проблем. Совершенствование распределения сумм таможенных платежей между федеральным и региональными бюджетами будет способствовать интеграции России в мировую систему экономических связей.

Таможенные платежи

Возврат таможенных платежей: проблемы и решения

Таможенные платежи при ввозе ОС, полученного в качестве взноса в уставный капитал от иностранца

Уголовная ответственность за уклонение от уплаты таможенных платежей

Признание безнадежными к взысканию и списание сумм таможенных платежей, пеней, процентов

Льготы по уплате таможенных платежей