ГлавнаяТаможенные платежиТаможенная пошлинаВвозная таможенная пошлина

Ввозная таможенная пошлина (ВТП) — это платёж, взимаемый таможней за ввоз товара на территорию РФ и других стран членов ЕАЭС. Уплата ввозной пошлины является обязательной. Деньги поступают на специальный счёт, а далее уже с него распределяются по странам ЕАЭС. Единый таможенный тариф предусматривает для всех стран ЕАЭС одинаковые ставки ввозных таможенных пошлин. Ставки пошлин, установленных для стран ЕАЭС, регулируют ввоз зарубежных товаров и защищают внутренних – отечественных производителей. Пошлины могут не взиматься за товары, ввозимые из стран Зоны свободной торговли или наименее развитых стран, с которыми подписаны межправительственные соглашения (СНГ, Грузия, Сербия, Югославия, Республика Вьетнам). Эта льгота действительна, когда между предпринимателями заключён прямой контракт, подтверждённый сертификатом происхождения товара. Данный сертификат подтверждает, что товар действительно произведён в указанной стране. Например, из Грузии привозят товары не только грузинского производства. Когда нет прямого контракта или сертификат происхождения отсутствует, то льгота действовать не будет. Кроме таможенной пошлины участникам ВЭД может потребоваться оплатить и другие таможенные платежи.

Таможенные платежи

Таможенный сбор

Таможенный НДС

Таможенный акциз

Они могут платиться в зависимости от вида товара в различных комбинациях. Например, на ввоз велосипедных камер установлена нулевая пошлина, НДС=20%, акциз не взимается.

Уплата ввозных таможенных пошлин

Согласно статье 50 ТК ЕАЭС обязанность по оплате возложена на таможенного декларанта. Во избежание задержек на таможне, деньги нужно положить на лицевой счёт плательщика заранее, в виде авансового платежа. Таможенный орган списывает денежные средства при выпуске декларации. Если деньги не поступят или их недостаточно для выпуска , то декларация выпущена не будет.

Внимание!

Оплата ввозной таможенной пошлины осуществляется в рублях, если в контракте поставки указана другая валюта, то перерасчёт в рубли производят по курсу ЦБ, на момент регистрации декларации.

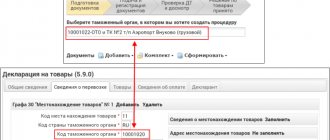

Как происходит уплата ввозной пошлины

После расчёта таможенных платежей, декларант вносит средства на единый лицевой счёт (ЕЛС) плательщика таможенных пошлин, налогов. Счёт открыт на уровне ФТС РФ, его использование даёт множество преимуществ, таких как упрощение порядка уплаты, контроля, возврата средств. Для тех, кто не зарегистрирован, пока ещё могут использовать Личный счёт плательщика (ЛСП). Оплата платёжного поручения ввозной таможенной пошлины происходит путём оформления через банк. В нем указывается восьмизначный код таможенного органа (если оплата производится через ЛСП), либо код «10000010» (если оплата производится через ЕЛС). Так же в платёжном поручении указывается Код Бюджетной Классификации (КБК). Для каждого вида платежа – уникальный код. После оплаты платёжное поручение становиться документом, подтверждающим факт оплаты и предъявляется в момент подачи декларации.

Документы и информация для оплаты таможенной пошлины

- Список документов для регистрации Физического лица в таможне (Смотреть)

- Список документов для регистрации Юридического лица в таможне (Смотреть)

- Список документов для регистрации Индивидуального предпринимателя в таможне (Смотреть)

- Образец платёжного поручения (Смотреть)

- Перечень соответствия кодов видов платежей, оплачиваемых на таможне, КБК (Смотреть)

- Инструкция по оплате таможенных платежей (Смотреть)

- Заявление о возврате (зачете) излишне уплаченных (взысканных) платежей (Смотреть)

- Коды бюджетной классификации (КБК) 2021 (Смотреть)

Кто устанавливает?

Размер ставки указанного сбора регламентируется на уровне законодательства. Она может варьироваться в пределах от 0 до 30%. Твердая ставка применима исключительно к таким товарам, как икра, сахар, алкогольная продукция, а также автомобили, срок использования которых превысил 5 — летний рубеж.

Государство имеет право изменить уровень ставок по данному налогу, что связано с желанием защитить интересы национальных потребителей и способствовать росту экспорта товаров и услуг. Очень часто данная ставка изменяется в большую либо меньшую сторону на очень непродолжительный период.

Существенное воздействие на уровень обязательного платежа может оказать оценка ввозимых либо вывозимых товаров, проведенная на таможенной границе, что носит весьма субъективный характер и может не соответствовать действительности.

Вместе с тем, на ставку налога оказывает непосредственное влияние сложившаяся в государстве политическая и экономическая ситуация.

Если цены на ввозимые и вывозимые товары падают, то популярность такого метода расчета налога падает.

Сумма адвалорного налога на территории российского государства рассчитывается в рублях РФ.

Сроки уплаты таможенных платежей

Внимание!

Таможенные платежи оплачиваются декларантом в виде авансового платежа. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации. При этом нужно учитывать, что перевод денег может занять некоторое время.

Есть возможность оплатить на месте подачи декларации:

- Физические лица могут оплатить пошлину через терминал, который установлен на многих таможенных постах. Это поможет, например, оплатить пошлину с товаров, вес и стоимость которых оказались выше нормы;

- Юридические лица могут воспользоваться платёжными системами мгновенной оплаты «Таможенная карта» или «Раунд», или обратиться к таможенному брокеру, с которым у Вас заключён договор. Брокер с помощью платежной системы произведёт таможенные платежи без задержек.

Как оформить карту «Таможенная карта»:

- Обратиться в банк-эмитент таможенной карты (Райффайзенбанк, Банк ВТБ, Сбербанк и др…);

- Выбрать тариф;

- Заключить договор с банком.

Как оформить «Раунд»:

- Заключить договор с банком-участником системы «Раунд»;

- Заполнить заявление на выпуск карты;

- Заполнить заявление на подключение к личному кабинету для проведения удалённой оплаты.

Карты позволяют оперативно оплачивать таможенные платежи в любое время суток и в любой день недели на территории РФ. Её использование поможет избежать авансовых платежей, переплат и остатков на счетах в таможне.

Мы поможем рассчитать и оплатить Вам таможенные платежи и пошлины

Таможенный налог — виды

Разделяются пошлины по разным критериям:

- в соответствии с целями взимания (для пополнения госбюджета или ради создания более выгодных конкурентных условий местным производителям);

- в зависимости от объекта, за который взимается плата (товары могут ввозить, вывозить и провозить по территории);

- по способу исчисления (могут определяться исходя из количества товаров или процент стоимости взимается с каждого);

- в зависимости от того, как и где введена пошлина (по странам и по характеру);

Также отдельно выделяют специальные пошлины. К ним относятся:

- специальные защитные (предназначены для защиты внутреннего рынка и предотвращения попыток создать недобросовестные конкурентные условия);

- антидемпинговые (не позволяют импортировать товары, чья стоимость в стране импортере ниже, чем в стране экспортере);

- компенсационные (вводятся для стран, которые их импортируют, если страны-производители используют субсидии);

- карательные (превышают стандартные в несколько раз, обычно связаны скорее с политикой, чем с экономикой).

Вклад «МКБ. Практичный» Московский Кредитный Банк, Лиц. № 1978

до 9%

годовых

от 50 тыс.

300 дн.

Сделать вклад

Ставки ввозных таможенных пошлин

Размеры ставок ввозных таможенных пошлин зависят от вида товара. Каждому виду товара присвоен свой уникальный цифровой код, узнать который можно по специальному классификатору Товарной Номенклатуры Внешнеэкономической Деятельности ЕАЭС (ТН ВЭД). Узнав код, по Единому Таможенному Тарифу Евразийского Экономического Союза (ЕТТ ЕАЭС) определяют вид и величину ставки.

Существует 3 вида ставок ввозных таможенных пошлин: адвалорная, специфическая и комбинированная. Если ставка адвалорная, то для расчёта используют таможенную стоимость товара, если специфическая, то единицу товара (объём, количество, массу), если комбинированная, то используют и, то и другое и выбирают, где стоимость ввозной таможенной пошлины больше.

Примеры применения адвалорной ставки

Пример 1. Индивидуальный предприниматель (ИП) ввозит товарную партию пряжи из Австралии в Россию. Пряжа представляет собой разноцветные клубки шерсти по 5 штук в розничной упаковке.

Код товара — 5109101000. Для этого кода ставка ввозной таможенной пошлины составляет 5%. Основой для расчёта является таможенная стоимость товарной партии, она составляет 22500 рублей.

Расчет: 22500 рублей х 5% = 1125 рублей.

Итог: Сумма ввозной таможенной пошлины составит 1125 рублей.

Пример 2. ИП хочет ввезти теннисные мячи на сумму 150 евро.

Код товара — 9506610000. Таможенная стоимость товарной партии меньше 200 евро. При Таможенной стоимости менее 200 евро ввозная пошлина не платится в том случае, если стоимость не занижена. Если стоимость окажется заниженной, то таможня отправит декларацию на корректировку.

Пример 3. Юрлицо ввозит в Россию двухколёсные велосипеды для взрослых из Китая. Продукция не военного назначения.

- «KNAU» с диаметром колеса 20” и размером рамы 11”.

- «FELLEN» с диаметром колеса 26” и размером рамы 14”.

- «RULLA» с диаметром колеса 24” и размером рамы 15”.

- «BLAU» с диаметром колеса 26” и размером рамы 15”.

- «HAGEN» c диаметром колеса 29” и размером рамы 15”.

У велосипедов алюминиевые разноцветные рамы. Для безопасности удобства транспортировки велосипеды ввозятся разобранными.

Код товара — 8712003000. Для этого кода ставка ввозной таможенной пошлины составляет 10%. Основой для расчёта является таможенная стоимость товарной партии, которая составляет 3000571 рублей.

Расчет: 3000571 рублей х 10% = 300057 рублей.

Итог: Сумма ввозной таможенной пошлины составит 300057 рублей.

Пример 4. Юридическое лицо ввозит из Китая новый грузовой трёхосный автомобиль. Самосвал жёлтого цвета с дизельным двигателем, весом 30 тонн. Объём двигателя 9726 куб. см. Мощность 336 лошадиных сил. Грузовик не имеет военного назначения и не является интеллектуальной собственностью.

Код товара — 8704239108. Для этого кода ставка ввозной таможенной пошлины составляет 5%. Основой для расчёта является таможенная стоимость товарной партии, которая составляет 2940000 рублей.

Расчет: 2940000 рублей х 5% = 147000 рублей.

Итог: Сумма ввозной таможенной пошлины составит 147000 рублей.

Примеры применения специфической ставки

Пример 1. Юридическое лицо ввозит 200 литров светлого пиво в бутылках ёмкостью 0,5 литра из Германии.

Код товара – 2203001100. Специфическая ставка ввозной таможенной пошлины составляет 0,018 евро/литр. Основой для расчёта является количество ввозимого пива: 200 литров. На момент регистрации декларации курс ЦБ составлял 75 рублей за евро.

Расчёт: 200 литров х 0,018 евро/литр = 3,6 евро; 3,6 евро х 75 = 270 рублей.

Итог: Сумма ввозной таможенной пошлины составит 270 рублей.

Пример 2. ИП ввозит в Россию почтовым отправлением спортивную обувь для художественной гимнастики NELLY Gamtena из Испании. Всего 6 Моделей обуви разных размеров. Список ввозимых моделей:

- «Podium» из полиэстера, для художественной гимнастики, внутренняя часть 100% хлопок, без стельки разных размеров (40 пар);

- «Mia» из микрофибры, для художественной гимнастики, внутренняя часть 100% хлопок, без стельки, разных размеров (30 пара);

- «Georgia» из микрофибры, для художественной гимнастики, внутренняя часть 100% хлопок, без стельки, разных размеров (15 пар);

- «Olimpia» из полиэстера, для художественной гимнастики внутренняя часть 100% хлопок, без стельки, разных размеров (5 пар);

- «Olimpia plus» из полиэстера, для художественной гимнастики внутренняя часть 100% хлопок, без стельки, разных размеров (5 пар);

- «Puntera de calcetin» из полиамида, для художественной гимнастики внутренняя часть 100% хлопок, без стельки, разных размеров (5 пар).

Код товара — 6405909000. Специфическая ставка ввозной таможенной пошлины для этого товара составляет 0,28 евро/пару. Основа для вычисления пошлины 100 пар. На момент регистрации декларации курс ЦБ составлял 74 рубля за евро.

Расчёт: 100 пар х 0,28 евро/пару = 28 евро; 28 евро х 74 = 2072 рубля.

Итог: Сумма ввозной таможенной пошлины составит 2072 рубля.

Примеры применения комбинированной ставки

Пример 1. Мебель для сиденья имеет код — 9401000000. ЕТТ ЕАЭС предлагает два значения ставки 10% или 0,08 евро/кг. Т.к. указаны два значения, то нужно использовать комбинированную ставку: сначала рассчитать по адвалорной, затем по специфической и выбрать большую. Вес ввозимой мебели составляет 6 кг, таможенная стоимость 10000 рублей. На момент регистрации декларации курс ЦБ составлял 75 рубля за евро.

Расчёт: 10000 рублей х 10% = 1000 рублей. (адвалорная ставка)

0,08 евро/кг х 6 кг х 75 = 36 рублей. (специфическая)

Итог: сумма ввозной таможенной пошлины составит 1000 рублей.

Пример 2. ИП ввозит в Россию женские трикотажные платья разных размеров торговой марки «Lindy Bop» из хлопчатобумажной ткани, машинного вязания.

- Платья «Белла» с короткими рукавами, чёрными деталями в отделке. Состав: 97% хлопок, 3% эластан. Состав подкладки: хлопок 90%, полиэстер 10%.

- Платья «Дарья» без рукавов, с пышной юбкой тёмно-синее. Состав: 97% хлопок, 3% эластан. Состав подкладки: хлопок 90%, полиэстер 10%.

- Платья «Дельта» чёрного цвета с цветами. Состав: 97% хлопок, 3% эластан. Состав подкладки: хлопок 90%, полиэстер 10%.

- Платье «Лана» синее с узором из цветов и кроликов, приталенное с пышной юбкой. Состав платья: 97% хлопок, 3% эластан; состав подкладки: 90% полиэстер, 10% эластан.

Код товара — 6204420000. Комбинированная ставка ввозной пошлины для этого товара составляет 10% или 1,88 евро/кг. Всего ввозится 40 платьев, их вес составляет 21 кг. Таможенная стоимость составляет 103683 рубля. На момент регистрации декларации курс ЦБ составлял 75 рубля за евро.

Расчёт: 52000 рублей х 10% = 5200 рублей. (адвалорная ставка)

1,88 евро/кг х 21 кг х 75 = 2961 рублей. (специфическая ставка)

Итог: Сумма ввозной таможенной пошлины составит 5200 рублей.

Что такое адвалорная пошлина?

Ни для кого уже не есть откровение тот факт, что в случае перевозки продукции через государственную границу необходимо возмещение таможенного сбора. Произвести калькуляцию ставки такого платежа можно несколькими способами, включая комбинированный, специфический и адвалорный, речь о котором именно пойдет и сегодня.

Под адвалорным способом расчета обозначенного платежа понимается определение его суммы посредством установления некоего процента от таможенной цены поставляемых продуктов.

Для такого определения размера сбора используется специальная формула. Она напоминает пропорциональное налогообложение на реализацию. Взимание адвалорного сбора производится в пределах единого класса, невзирая на то, что продукция может иметь совершенно разное качество.

При применении данной пошлины предполагается выплата суммы, которая установлена в процентах от таможенной стоимости поставляемого груза.

Льготы по уплате ввозных таможенных пошлин

Тарифные льготы и преференции – освобождение от уплаты ввозной таможенной пошлины для товаров из развивающихся стран или наименее развитых стран, образующих вместе с РФ зону свободной торговли. Право на такую льготу участник ВЭД может подтвердить, предоставив в таможенный орган сертификат о происхождении товара (Общей формы, Form A, СТ-1 или СТ-2).

Ставки таможенных платежей могут быть снижены или вовсе отменены, если товар:

- Относится к гуманитарной помощи;

- Книги, картины, костюмы, предназначенные для культурного обмена;

- Произведён в странах СНГ, Грузии, Вьетнаме, Сербии;

- Попадает под преференции установленных правительством РФ;

- Имеет стоимость до 200 Евро для юридических лиц;

- Не превышает установленные нормы ввоза, указанные в Решении N107 для физических лиц.

Сезонные пошлины – называются сезонными, по периодичности применения: их вводят на определённое время года, но не более чем на 6 месяцев. Они заменяют обычные пошлины на время реализации урожая овощей, фруктов и др. Это мера поддержки с/х.

Специальные, антидемпинговые и компенсационные пошлины предназначены для выборочной защиты отечественных товаропроизводителей, когда иностранная конкуренция может нанести им ущерб.

Специальные пошлины – мера ограничения возросшего импорта на территорию России. Применяются для защиты от таких зарубежных товаров, поставки которых могут нанести значительный ущерб экономике страны.

Антидемпинговые пошлины – это дополнительные пошлины на зарубежные товары, применяемые для противодействия демпинговому импорту. Например, на подшипники шариковые наибольшим наружным диаметром до 30 мм для промышленной сборки, код «8482101001» действует антидемпинговая пошлина 41%.

Компенсационные пошлины применяются, когда нужно поставить в равные условия внутренние и импортные товары.

Преимущества и недостатки

Хотя специфические таможенные пошлины – это платежи, рассчитанные по не менее эффективным методам, чем адвалорные, именно последние в наибольшей мере распространены в международных экономических отношениях.

Преимущества:

- Используется для определения суммы налогов на оборудование и автомобили. Широкое распространение таких платежей связано с тем, что их довольно-таки просто рассчитать.

- Защищает внутренний рынок от ввоза в страну низкокачественных товаров.

- В полной мере соответствует всем актуальным международным стандартам.

- Значительным образом помогает снизить убытки от недоплаченных платежей.

- Поддерживает принятые позиции справедливой конкуренции.

- Удобна для обложения налогом товаров различной оценочной стоимости и самостоятельно подстраивается под актуальные цены.

- Определяет уровень защищенности внутреннего рынка.

Тем не менее, расчет таможенных платежей с помощью адвалорных ставок имеет некоторые недостатки. Так, например, на данную ставку могут оказывать влияние множество факторов, что неизбежно ее изменяет; она довольно-таки субъективна, существенно влияет на возрастание уровня таможенных сборов. Специфические пошлины и адвалорные всегда рассчитываются в национальной валюте конкретной страны. Эти методы исчисления имеют некоторые недостатки, однако оба вида расчёта платежей – абсолютно законные и равноправные . Учитывая все детали, именно адвалорные платежи являются более предпочтительными, приняты во всем мире и рекомендованы Всемирной торговой организацией.

Расчет ввозной таможенной пошлины

Вам необходим расчет ввозной таможенной пошлины? – Мы поможем ВАМ!

Наша компания “Универсальные Грузовые Решения” оказывает услуги по оформлению товаров, подбору кодов ТН ВЭД, расчету необходимых к уплате на таможне ВТП и других таможенных платежей, НДС, сборов и акцизов. Если необходимо оформить сертификат, наша компания Вам поможет. При необходимости мы можем оплачивать за клиента таможенные платежи и проводить оперативную растаможку груза на таможне, что поможет сократить издержки и время.

Мы уверены, что станем надежным партнером на таможне!

Подведем итоги

Таможенное законодательство меняется, поэтому важно знать действующие требования и условия таможенного оформления. Наиболее эффективным решением является делегирование специалисту полномочий, которые касаются расчета таможенной стоимости товара, определения суммы и уплаты таможенной пошлины, налогов, акцизов и других сборов. Опытный таможенный брокер знает все о том, как начисляется таможенная пошлина и как избежать конфликтов, претензий, которые приводят к задержке груза на границе, штрафам.

24.06.2021

Адвалорные ставки: слабые и сильные стороны

Адв. пошлины наиболее точно отвечают требованиям обеспечения справедливой конкуренции и используются для расчета ставок по готовым изделиям, наукоемкой и машинно-технической продукции.

Сильной стороной адв.ставок является поддержание одинакового уровня защиты национального рынка, независимо от изменения цен на товар.

Их слабой стороной является то, что они подразумевают необходимость таможенной оценки цены товара с целью обложения пошлиной. Здесь высока вероятность злоупотребления должностными полномочиями, поскольку оценки всегда субъективны и связаны с колебаниями стоимости под влиянием различных административных и экономических факторов.

Применение адв. пошлин позволяет увеличить объемы таможенных сборов в условиях устойчивого повышения цен на мировом рынке для большей части импортируемых товаров. Они растут пропорционально стоимости, а уровень протекционистской защиты не меняется.