«Экспорт услуг – услуги, оказанные резидентами национальной экономики для нерезидентов». Такое определению экспорту услуг дано в приказе Росстата от 29 декабря 2012 года № 677 «Об утверждении Методологических положений по организации статистического наблюдения за внешней торговлей услугами».

Чтобы определить, будет ли облагаться НДС реализация экспортированных работ (услуг), нужно выяснить, где (согласно Налоговому кодексу) эти работы (услуги) считаются реализованными. Если местом реализации работ (услуг) является территория РФ, то такая реализация облагается НДС. Если местом реализации работ (услуг) территория РФ не является, то такая реализация не является объектом обложения НДС.

Читайте в бераторе

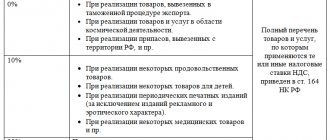

После того, как определили, что местом реализации работ (услуг) является Россия, нужно определить ставку НДС, по которой они облагаются налогом. Не ошибайтесь при применении нулевой ставки – смотрите в бераторе

Место реализации большинства работ (услуг) определяется по особым правилам. Их перечень дан в статье 148 Налогового кодекса РФ. Это:

- работы (услуги), связанные с недвижимым имуществом;

- работы (услуги), связанные с движимым имуществом;

- работы (услуги) в области культуры, искусства, образования, физической культуры, туризма, отдыха и спорта;

- работы (услуги), оказанные по месту осуществления деятельности покупателя этих работ (услуг);

- вспомогательные работы (услуги);

- услуги по перевозке (транспортировке) и услуги (работы), связанные с перевозкой, транспортировкой, фрахтованием;

- услуги по организации транспортировки природного газа трубопроводным транспортом по территории России.

Как определить место реализации работ (услуг), связанных с недвижимым имуществом

Если вы выполняете работы (оказываете услуги), которые связаны с недвижимым имуществом, то такие работы (услуги) облагают НДС, только если это имущество находится на территории России.

К таким работам (услугам), например, относятся:

- строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы;

- работы по озеленению;

- услуги по аренде.

Обратите внимание

В целях налогообложения к недвижимому имуществу не относят: воздушные суда, морские суда и суда внутреннего плавания, космические объекты.

По общему правилу услуги по аренде такого имущества облагают НДС, если покупатель этих услуг ведет свою деятельность в России.

Однако есть некоторые исключения. Так, если фирма арендует у российской компании воздушное, морское судно или судно внутреннего плавания для перевозок, местом реализации Россию считают только тогда, когда пункт отправления и (или) пункт назначения находится на территории РФ.

Если все порты лежат за пределами России, то услугу по аренде судна НДС не облагают.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ ПРИ АРЕНДЕ САМОЛЕТА

АО «Экспортер» сдало в аренду самолет иностранной фирме.

Ситуация 1

Если по договору самолет выполняет рейсы из России в Германию, то в этом случае считается, что услуги оказаны на территории России. Следовательно, сумма арендных платежей облагается НДС.

Ситуация 2

Если же по договору самолет выполняет рейсы из Германии в США, то в этом случае считается, что услуги оказаны за рубежом. Следовательно, сумма арендных платежей НДС не облагается.

Обратите внимание

Если вы оказываете услуги по обслуживанию воздушных судов в аэропортах или воздушном пространстве, то такие услуги считают реализованными в России. Однако с их стоимости платить НДС не нужно. Такие услуги освобождены от налогообложения (пп. 22 п. 2 ст. 149 НК РФ). В случае если вы оказываете подобные услуги вне аэропорта и воздушного пространства, то НДС заплатить придется.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ ПРИ РЕМОНТЕ САМОЛЕТА В АЭРОПОРТУСитуация 1

АО «Экспортер» ремонтирует самолет, принадлежащий иностранной авиакомпании Luftair. Ремонтные работы «Экспортер» производит в аэропорту г. Москвы. В этом случае на стоимость ремонтных работ НДС начислять не нужно.

Ситуация 2

АО «Экспортер» ремонтирует самолет, который принадлежит иностранной авиакомпании Luftair. Ремонтные работы «Экспортер» производит в специализированном ангаре в г. Москве. В этом случае на стоимость работ НДС начислять нужно.

Похожая льгота есть и для услуг по обслуживанию (ремонту) морских судов и судов внутреннего плавания. Если подобные услуги оказаны в период стоянки в портах, а также при лоцманской проводке, то НДС с реализации платить не нужно (пп. 23 п. 2 ст. 149 НК РФ). И это несмотря на то, что услуги считают оказанными в России.

Если же ремонт и обслуживание судов вы проводили в других местах, то с такой реализации услуг НДС заплатить нужно.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ ПРИ РЕМОНТЕ САМОЛЕТА ВНЕ АЭРОПОРТАСитуация 1

АО «Экспортер» проводит ремонт и покраску морского судна, принадлежащего иностранной фирме и находящегося на стоянке в порту г. Санкт-Петербурга.В этом случае «Экспортер» не должен начислять НДС на оказанные им услуги.

Ситуация 2

АО «Экспортер» проводит ремонт и покраску морского судна, принадлежащего иностранной фирме, вне территории порта в г. Санкт-Петербурге.В этом случае на стоимость этих работ НДС начислять нужно.

РАСПРАСТРАНЕННЫЕ ВОПРОСЫ ЭКСПОРТЕРОВ

Как правильно оформить контракт? Есть ли определенная форма?

Основа серьезной коммерческой сделки – договор, позволяющий юридически закрепить намерения, права и обязанности продавца и покупателя. Примеры типовых внешнеторговых контрактов на экспорт из России, наверняка можно найти в сети Интернет. Мы же поможем составить базовый коммерческий документ так, чтобы не только соблюсти российские и международные нормы, но в первую очередь максимально учесть собственные интересы клиента.

Какие документы вам действительно понадобятся для отправки товаров за рубеж?

Перечень документов, необходимых для таможенного оформления можно найти на нашем сайте, в разделе Документы. Этот перечень может отличаться у разных брокеров. Мы стараемся требовать от наших клиентов минимальны пакет документов, чтобы сэкономить время и сократить трудозатраты персонала компании-экспортера.

Где фактически происходит таможенное оформление?

99,9% экспортных таможенных деклараций оформляется в электронном виде. Для работы с такими декларациями таможенная служба организовала специальные таможенные посты Центры Электронного Декларирования — ЦЭДы. Наше оборудование позволяет подавать декларацию на любой российский ЦЭД от Калининграда до Владивостока. Окончательное решение о месте оформления принимается совместно с клиентом, исходя из особенностей груза и логистической схемы доставки.

Можно ли оформить экспортную поставку на частное лицо, без заключения контракта?

Да, в случаях разовой поставки, при оплате товара наличными, мы можем оформить товар на экспорт, без заключения контракта. Однако, лицом по поручению которого мы будем проводить таможенной оформление должно быть физическое лицо — нерезидент России (держатель иностранного паспорта).

Как определить место реализации работ (услуг), связанных с движимым имуществом

Работы (услуги), непосредственно связанные с движимым имуществом, воздушными судами, морскими судами и судами внутреннего плавания, облагают НДС, если это имущество находится на территории России.

В частности, к таким работам (услугам) относят:

- монтаж и сборку;

- переработку и обработку;

- ремонт и техническое обслуживание.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ, СВЯЗАННЫХ С РЕМОНТОМ ДВИЖИМОГО ИМУЩЕСТВА

АО «Экспортер» по договору с венгерской фирмой ремонтирует станки. Помещение, где установлены станки, находится на территории Венгрии. Следовательно, такие работы по российскому законодательству НДС не облагаются.

Услуги по сдаче в аренду движимого имущества (кроме наземных автотранспортных средств) облагают НДС, если арендатор осуществляет свою деятельность в России.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ, СВЯЗАННЫХ С АРЕНДОЙ ДВИЖИМОГО ИМУЩЕСТВА

АО «Экспортер» сдало в аренду украинской башенный кран.

Ситуация 1

Если «Киевстрой» зарегистрирован в России (или осуществляет свою деятельность в России через постоянное представительство), то «Экспортер» на арендные платежи должен начислить НДС.

Ситуация 2

Если же не зарегистрирована в России (и не имеет в России постоянного представительства, места управления или места нахождения исполнительного органа), то считается, что услуги оказаны за рубежом. Следовательно, «Экспортер» на арендные платежи НДС не начисляет.

Услуги по сдаче в аренду наземных автотранспортных средств облагают НДС, если арендодатель осуществляет свою деятельность в России.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА ОКАЗАНИЯ УСЛУГ, СВЯЗАННЫХ С АРЕНДОЙ АВТОТРАНСПОРТНЫХ СРЕДСТВ

АО «Экспортер» сдало грузовой автомобиль в аренду иностранной (арендодатель) осуществляет свою деятельность в России, то считается, что услуга оказана в России. Следовательно, на эту должен начислить НДС.

Выгодно и эффективно проведём экспорт продукции

Естественно, выход на зарубежный рынок – важный и очень желанный шаг для любой компании. Однако он сопряжен с массой трудностей и, соответственно, новых статей расходов. Обратившись в , вы избавите себя от необходимости создавать или расширять отдел логистики, искать, а затем координировать работу перевозчиков и таможенных брокеров, разбираться в действующем законодательстве касательно ВЭД, таможенного оформления и постоянно быть в курсе последних изменений. Помимо этого, обсуждать некоторые вопросы придется в разрешительных органах, а для этого вам потребуется неслабая юридическая подготовка (или работник с такой подготовкой). выполнит всю эту работу за вас, предоставив вам возможность заниматься главным делом – дальнейшим развитием собственного бизнеса.

Как определить место реализации вспомогательных работ (услуг)

Вместе с основными работами (услугами) организация может оказывать вспомогательные работы (услуги).

Например, выполняя ремонтные работы, организация может предоставлять дополнительную услугу по вывозу строительного мусора.

Пунктом 3 статьи 148 Налогового кодекса установлено, что местом реализации вспомогательных работ (услуг) признается место реализации основных работ (услуг). При этом к вспомогательным можно отнести только те работы и услуги, которые тесно связаны с основными. Если связи между ними нет, то место реализации работ (услуг) определяется так, как это предусмотрено Налоговым кодексом для соответствующих видов работ (услуг).

Норма пункта 3 статьи 148 Налогового кодекса применяется, только если основные и вспомогательные работы выполняются (услуги оказываются) одной и той же организацией.

ПРИМЕР ОПРЕДЕЛЕНИЯ МЕСТА РЕАЛИЗАЦИИ ВСПОМОГАТЕЛЬНЫХ РАБОТ (УСЛУГ)

Немецкая фирма Bauer выполняет строительно-монтажные работы здания, которое расположено в России.Работы выполняются по заказу ООО «Импортер».Кроме того, Bauer оказывает «Импортеру» услуги по разработке дизайна интерьера этого здания. В этом случае услуги по дизайну будут вспомогательными по отношению к строительно-монтажным работам.Место реализации строительно-монтажных работ – Россия (облагаются НДС).Место реализации услуг по дизайну интерьера здания – Россия (облагаются НДС).

Государственное регулирование: пошлины или налоги?

Вопрос в высшей степени актуальный, в особенности для финансовых отделов и бухгалтеров в организациях, имеющих дело с такого рода услугами. Кто должен контролировать растущий объем международного сервисного обслуживания в России? Таможенная служба? Налоговый комитет?

Регулятор есть. Это федеральный закон N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» от 08.12.2003.

Перед регуляторами внешней торговли в любой стране стоят две связанные, но противоположные по содержанию задачи. Первым делом отечественные производители должны быть защищены от импорта конкурирующих товаров или услуг из других государств. Второе, не менее важное, дело – это поддержка отечественного экспорта, расширение рыночных перспектив для российских продуктов.

Что уж говорить, вводить запреты, ограничения и лимиты легче, чем повышать конкурентоспособность российского экспорта. Подавляющая часть внешнеторговых регуляторов связана с защитой внутреннего рынка от зарубежных конкурентов. Это обычная ситуация во многих странах, в том числе в РФ.

Закон «Об основах государственного регулирования внешнеторговой деятельности» не избежал доминирования «импортных» и «товарных» глав. Услугам в законе посвящена шестая глава под названием «Государственное регулирование внешнеторговой деятельности в области внешней торговли услугами». Три статьи, составляющие главу, описывают правила предоставления услуг, национальный режим и меры, необходимые для защиты интересов производителей отечественного сервиса.

Структура и динамика мирового рынка услуг

На сегодняшний день половина мировых доходов, получаемых от экспорта услуг, приходится на все, что связано с транспортом и поездкам. 23% от общего объема денежных средств приносят международные перевозки, а 27% — международные поездки, включающие туризм и деловые командировки.

Доля услуг в общем мировом экспорте товаров и услуг пока не самая большая – всего 29% (доля импорта услуг примерно такая же). Но объем внешней торговли услугами растет намного быстрее, чем торговля товарами. Так что вы не ошибетесь, если посчитаете данные умеренные проценты устаревшими. На момент прочтения этой статьи оно так и случится.

Аргументы за рост объема услуг серьезнейшие:

- геометрический рост спроса на банковские, финансовые и страховые услуги нового поколения;

- технологические революции практически во всех сферах деятельности;

- прорывы в области цифровизации, информации и услуг интернета.