Возврат таможенных платежей делают в двух ситуациях.

Ситуация 1. Вы импортировали или экспортировали товары, но перестали этим заниматься. У вас остались деньги на едином лицевом счету ФТС, которые предназначались для уплаты платежей. Вы хотите вернуть эти средства.

Ситуация 2. При прохождении таможенного контроля вас обязали уплатить бόльшую пошлину, чем вы рассчитывали, исходя из данных в декларации.

Начнем со второй ситуации, потому что она значительно сложнее.

Почему во время «растаможки» выросли платежи?

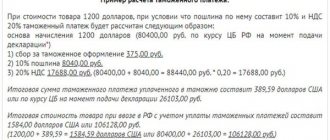

Величина таможенной пошлины рассчитывается на основании всего двух показателей – таможенной стоимости товара и кода ТН ВЭД. Если сумма к оплате увеличилась — скорее всего, в ходе проверки произошла одна из двух ситуаций:

- Инспектор изменил классификацию товара, присвоив ему другой код ТН ВЭД;

- Инспектор скорректировал таможенную стоимость (КТС).

КТС обычно происходит, когда указанная цена ощутимо ниже той, которая фигурирует в таможенной статистике на аналогичные товары и объёмы. КТС может случиться как до, так и после выпуска товаров – в рамках проведения таможенного контроля, который возможен в течение 3-х лет. Таможенный брокер заранее проанализирует все данные о грузе и укажет, какая цена не вызовет вопросов у инспектора.

Классификация по ТН ВЭД – сложная задача из-за запутанности, высокой детализации и множества трактовок товарной номенклатуры. Если инспектор принимает решение о смене кода, зачастую это влечет за собой увеличение пошлины и, как следствие, размера таможенных платежей.

Пример: Вы декларируете партию пляжных сумочек из ПВХ. Находите код 3923291000 — “сумки из ПВХ для товаров” по которому пошлина 6,5%. Казалось бы, вариант подходит — можно заявлять. Но это неправильный код: его используют только для сумок, в которые упаковывают товары — например, продукты в магазинах.

Правильным кодом будет 4202921900 — “сумки прочие из полимерных материалов”, пошлина по нему уже 15%.

Основные ошибки

Среди основных ошибок, которые допускают компании при составлении письма на возврат обеспечения контракта, можно выделить:

- отсутствие в заявлении на возвращение денежного залога точных реквизитов, по которым необходимо вернуть платеж;

- направление письма раньше установленных договором или заявкой сроков возврата залога;

- подписание документа неуполномоченным должностным лицом;

- отсутствие гербовой печати компании.

Чтобы избежать споров с организатором тендера или аукциона, в письме обязательно нужно указать все реквизиты документа, подтверждающего внесение суммы обеспечения. Нелишним будет приложить копию платежного поручения и банковской выписки по счету движения средств юридического лица.

Куда жаловаться?

Оспорить КТС и корректировку кода ТНВЭД можно двумя способами: обратиться с мотивированной жалобой в вышестоящий таможенный орган или с иском в суд.

Досудебное урегулирование занимает один месяц, не требует оплаты госпошлины и не помешает пойти в суд в случае получения отказа. С другой стороны, в случае отрицательного решения, полученного от Федеральной Таможенной Службы, в ходе судебного разбирательства региональная таможня усилит свои аргументы с помощью данных, подготовленными их коллегами из ФТС.

При обжаловании через суд будьте готовы к тому, что процесс будет длинным, могут потребоваться дополнительные платные экспертизы, а в случае доначислений от 2 млн.руб. дело может пройти все инстанции вплоть до Верховного суда.

Срок оспаривания корректировки составляет 3 месяца. По истечении этого времени судебное разбирательство переходит в категорию общего срока возврата излишне уплаченных таможенных платежей, который составляет 3 года. Это усложняет работу юристам, однако не делает возврат невозможным.

Таможенный брокер отвечает за расчет суммы таможенных платежей, в его задачи входит проверить код ТНВЭД и таможенную стоимость перед подачей декларации. Хороший брокер изначально не допускает ошибок в начислении платежей. Но если ошибка все-таки произошла — брокер несет за это полную ответственность по заключенному брокерскому договору и законодательству РФ.

Правовое регулирование

Для участия в конкурсе на заключение договора юридические лица должны предоставить организатору доказательство надлежащего исполнения своих обязательств по сделке. В качестве обеспечения выступают денежные суммы, перечисленные в виде:

- залога;

- первоначального взноса за участие в торгах;

- депозита на счет заказчика;

- банковской гарантии.

Требование об оплате обеспечительного платежа позволяет:

- исключить из конкурса фирмы-однодневки;

- гарантировать реализацию исполнителем всех требований заказчика;

- отстранить от участия компании, у которых отсутствуют денежные средства на счетах.

Подтверждающие намерение выполнить обязательства суммы могут быть переведены для участия:

- в конкурсе;

- в торгах;

- в тендерах;

- в аукционах.

Конкретный размер денежных средств указывается организатором конкурса или аукциона в извещении об их проведении. Законодательство РФ устанавливает предельные суммы обеспечения обязательства. Например, при объявлении торгов по ФЗ №44 размер взносов участников может варьироваться в диапазоне от 5 до 30% от цены контракта. Если сумма торгов больше 50 млн рублей, диапазон необходимого платежа составляет от 10 до 30 %.

Право на возврат суммы, гарантирующей исполнение обязательств по договору, имеют:

- не выигравшие право на заключение договора компании;

- победитель, с которым подписывается контракт.

Если предложение участника торгов не поддержано заказчиком, требование о возврате обеспечения может быть направлено сразу после объявления победителя.

Перечисление денежных средств в качестве гарантии исполнения договора должно производиться по реквизитам, указанным в извещении о конкурсе. Для доказательства перевода денежных средств к конкурсной документации прилагается платежное поручение с отметкой банка или бланк банковской гарантии.

Для того чтобы сумма залога была возвращена контрагенту, выбранному исполнителем по договору, ему необходимо исполнить все обязательства. Если по контракту предусмотрен гарантийный срок на произведенные товары или выполненные услуги, сумма обеспечения может быть возвращена только по истечении данного периода.

Как вернуть деньги?

- В случае, если вы оспорили решение таможни в суде. У вас на руках решение суда или вышестоящего таможенного органа об отмене КТС или сохранении первоначальной классификации по ТН ВЭД. Как теперь вернуть переплату?

Средства на баланс ЕЛС должны вернуться автоматически после решения суда. Чтобы получить возврат на свой банковский счет, надо подать письменное заявление по форме, утвержденной приказом ФТС России от 22.12.2010 №2520 и приложить туда решение судьи. - Когда вы хотите вернуть остатки средств с баланса ЕЛС. Средства уже на вашем счете, вы хотите забрать их — пишите заявление заявление по другой форме, утвержденной тем же приказом ФТС России. Обратите внимание, что заявление должно быть заверено нотариально и его нельзя подать электронно через личный кабинет — эта функция еще запущена на сайте ФТС.

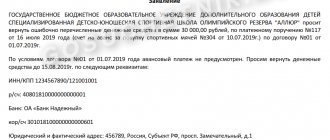

Образец заявления на возврат обеспечения исполнения контракта

Закон не устанавливает требований к содержанию или оформлению. Его можно составить в свободной форме на бланке организации. Письмо о возврате поручительства должно содержать:

- наименование и адрес местонахождения контрагента по договору;

- дату составления;

- просьбу вернуть деньги, которые были внесены в целях поручительства по договору, с указанием суммы;

- реквизиты для перечисления;

- подпись лица, уполномоченного представлять интересы поставщика.

Ниже представлен образец письма о возврате обеспечения исполнения контракта.

И часто такое бывает?

Корректировка таможенной стоимости или изменение классификации по ТН ВЭД – распространенное явление при импорте грузов.

Реже всего корректируют декларации на простые товары с большими ставками пошлины и НДС, чаще — технологически сложные товары, многокомпонентное оборудование или производственные линии с низкими ставками или беспошлинным ввозом.

Лучший способ застраховаться от корректировок — обратиться к профессионалам: у опытных таможенных брокеров корректируют меньше 1% всех деклараций.

Поделиться в соц. сетях:

Возврат денежных средств (авансовых платежей) с единого лицевого счета (ЕЛС) таможни

Порядок возврата излишне уплаченных пошлин, налогов и иных денежных средств.

Возврат средств на лицевой счет через личный кабинет на сайте ФТС

В соответствии с Приказом ФТС 1386 от 04.09.19 “О проведении опытной эксплуатации программных средств “Лицевые счета – ЕЛС” автоматизированной подсистемы учета и контроля таможенных и иных платежей на лицевых счетах участников ВЭД АПС “Лицевые счета” , возврат плательщикам излишне уплаченных или излишне взысканных сумм таможенных платежей производится в форме их зачета в счет авансовых платежей информационной системой таможенных органов на основании поступивших в ресурс ЕЛС сведений из КДТ или отражению в ресурсе ЕЛС иных обязательств, определенных статьей 67 Таможенного кодекса Евразийского экономического союза (далее – ТК ЕАЭС), в соответствии с которыми был выявлен факт излишней уплаты или излишнего взыскания, без представления плательщиком соответствующего заявления.

В случае, если зачет в счет авансовых платежей излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных платежей, взимание которых возложено на таможенные органы, не произведен, плательщику необходимо обращаться в таможенный орган, в котором осуществлялось декларирование.

Ранее порядок был установлен Приказом ФТС России N 1329 от 24 августа 2021 года “Об апробации администрирования единого ресурса лицевых счетов плательщиков таможенных пошлин,налогов, открытых на уровне ФТС России, с применениемкомплекса программных средств “Лицевые счета – ЕЛС””

Порядок возврата денежного залога.

В соответствии с пунктом 36 Временного порядка, возврат плательщикам денежного залога осуществляется в форме зачета в счет авансовых платежей информационной системой таможенных органов в случаях, установленных пунктом 9 статьи 67 и пунктом 9 статьи 76 ТК ЕАЭС, при поступлении в ресурс единых лицевых счетов сведений о возникновении указанных случаев без представления лицом, внесшим денежный залог, заявления о таком зачете.

Контроль за исполнением обязательств, обеспеченных денежным залогом, осуществляется таможенным органом, принявшим денежный залог.

В какой таможенный орган обращаться за возвратом авансовых платежей.

В соответствии с частью 9 статьи 122 Федерального закона от 27.11.2010 №311-ФЗ «О таможенном регулировании в Российской Федерации» (далее – Федеральный закон) заявление о возврате авансовых платежей с приложением документов, перечень которых установлен статьей 122 Федерального закона, подается в таможенный орган, который осуществляет администрирование данных денежных средств.

После открытия лицевого счета плательщика в ресурсе ЕЛС его администрирование осуществляют региональные таможенные управления в соответствии с местом налогового учета плательщика исходя из кода причины постановки на учет, содержащегося в отношении данного лица в Едином государственном реестре юридических лиц (первые два символа кода причины постановки на учет (далее – КПП) (ХХ**01***)), за исключением Центральной энергетической таможни, которая осуществляет администрирование плательщиков таможенных пошлин, налогов, сумма уплаченных таможенных платежей при экспорте энергоносителей, классифицируемых в отдельных позициях и подсубпозициях группы 27 ТН ВЭД ЕАЭС и отдельных подсубпозициях группы 29 ТН ВЭД ЕАЭС, которых составляет более 100 млн рублей в течение года, предшествующего началу администрирования лицевых счетов данных плательщиков в ресурсе ЕЛС.

Администрирование единых лицевых счетов в соответствии с местом налогового учета плательщика осуществляют:

- Центральное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 31, 32, 33, 36, 37, 40, 44, 46, 48, 57, 62, 67, 68, 69, 71, 76, (кроме Москвы (77) и Московской области (50), открытие счетов, которым осуществляется в заявительном порядке);

- Северо-Западное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 10, 11, 29, 35, 51, 53, 60, 83 (кроме Санкт – Петербурга (78) и Ленинградской области (47), открытие счетов, которым осуществляется в заявительном порядке);

- Южное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 01, 08, 23, 30, 34, 61, 91, 92;

- Приволжское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 02, 12, 13, 16, 18, 21, 43, 52, 56, 58, 59, 63, 64, 73, 81;

- Уральское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 45, 66, 72, 74, 86, 89;

- Сибирское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 03, 04, 17, 19, 22, 24, 38, 42, 54, 55, 70, 75, 80, 84, 85, 88;

- Дальневосточное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 14, 25, 27, 28, 41, 49, 65, 79, 82, 87;

- Северо-Кавказское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 05, 06, 07, 09, 15, 20, 26;

- Калининградская областная таможня в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 39.

После открытия лицевого счета плательщика в ресурсе ЕЛС региональные таможенные управления в соответствии с местом налогового учета плательщика осуществляют возврат авансовых платежей юридическим лицам, использующим единый лицевой счет, на основании заявлений о возврате авансовых платежей, поданных данными лицами в соответствующие таможенные органы.

Форма заявления о возврате авансовых платежей.

Форма заявления о возврате авансовых платежей утверждена приказом ФТС России от 22.12.2010 №2520 «Об утверждении форм заявления плательщика о возврате авансовых платежей, заявления плательщика о возврате (зачете) излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных денежных средств, заявления плательщика о возврате (зачете) денежного залога» (зарегистрирован в Минюсте России 15.02.2011 № 19839) с учетом изменений, внесенных приказом ФТС России от 02.05.2012 № 831 (приложение № 1).

Перечень документов необходимых для возврата авансовых платежей.

Согласно статье 122 Федерального закона к заявлению о возврате авансовых платежей должны прилагаться следующие документы:

- платежный документ, подтверждающий перечисление авансовых платежей;

- копия свидетельства о постановке на учет в налоговом органе, засвидетельствованная в нотариальном порядке либо заверенная таможенным органом при предъявлении оригинала документа;

- копия свидетельства о государственной регистрации, засвидетельствованная в нотариальном порядке либо заверенная таможенным органом при предъявлении оригинала документа;

- документ, подтверждающий полномочия лица, подписавшего заявление о возврате авансовых платежей, засвидетельствованный в нотариальном порядке либо заверенный таможенным органом при предъявлении оригинала документа;

- образец подписи лица, подписавшего заявление о возврате авансовых платежей, засвидетельствованный в нотариальном порядке либо заверенный таможенным органом при предъявлении оригинала документа, удостоверяющего личность лица, подписавшего заявление;

- копия документа, подтверждающего правопреемство, в случае, если заявление о возврате авансовых платежей подается правопреемником лица, внесшего авансовые платежи, заверенная нотариально либо таможенным органом при предъявлении оригинала документа;

- иные документы, которые могут быть предоставлены лицом, подавшим заявление о возврате авансовых платежей, для подтверждения обоснованности возврата (справка из банка, подтверждающая наличие счетов).

В случае необходимости заверения таможенным органом документов, указанных в частях 4-7 статьи 122 Федерального закона, необходимо наличие оригинала и копии заверяемых документов, а также наличие оригинала и копии документа, удостоверяющего личность лица, подписавшего заявление о возврате авансовых платежей.

Возврат авансовых платежей через личный кабинет.

В настоящее время возврат авансовых платежей осуществляется только при подаче письменного заявления, поданного в соответствии со статьей 122 Федерального закона.

Подача заявлений о возврате авансовых платежей в электронном виде предусмотрена положением части 4 статьи 36 Федерального закона от 03.08.2018 №289-ФЗ «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации», которая будет применяться только со дня вступления в силу международного договора Российской Федерации, предусматривающего внесение изменений в приложения № 5 и 8 к Договору о Союзе.

Предоставление отчета о расходовании денежных средств, внесенных в качестве авансовых платежей.

Информация о движении денежных средств, уплаченных до момента начала администрирования лицевых счетов плательщика в ресурсе ЕЛС, предоставляется плательщику таможней декларирования и (или) через сервис «Лицевой счет» личного кабинета участника ВЭД на официальном сайте ФТС России либо через личный кабинет на сайтах юридических лиц, указанных в части 15 статьи 116 Федерального закона (далее – оператор таможенных платежей).

Информация о движении денежных средств, уплаченных плательщиком после начала администрирования его лицевых счетов в ресурсе ЕЛС в соответствии с Графиком, может предоставляться плательщику таможенным органом в соответствии с местом налогового учета плательщика либо Центральной энергетической таможней в отношении плательщиков, администрирование лицевых счетов которых осуществляет данная таможня, и (или) через сервис «Лицевой счет» личного кабинета участника ВЭД на официальном сайте ФТС России либо через личный кабинет на сайтах операторов таможенных платежей.

Согласно части 6 статьи 121 Федерального Закона в случае несогласия лица, внесшего авансовые платежи, с результатами отчета таможенного органа проводится совместная выверка расходования денежных средств этого лица. Результаты такой выверки оформляются актом по форме, утвержденной приказом ФТС России от 22.12.2010 №2521 «Об утверждении формы акта выверки авансовых платежей». Акт составляется в двух экземплярах, подписывается таможенным органом, администрирующим денежные средства, и лицом, внесшим авансовые платежи. Один экземпляр акта после его подписания вручается указанному лицу.

В соответствии с пунктом 10 Временного порядка работы заинтересованных структурных подразделений ФТС России, Центрального информационно-технического таможенного управления и таможенных органов с единым ресурсом лицевых счетов плательщиков таможенных пошлин, налогов, открытых на уровне ФТС России, с применением комплекса программных средств «Лицевые счета – ЕЛС», утвержденного приказом ФТС России от 24.08.2018 №1329 «Об апробации администрирования единого ресурса лицевых счетов плательщиков таможенных пошлин, налогов, открытых на уровне ФТС России, с применением комплекса программных средств «Лицевые счета – ЕЛС» учет остатков денежных средств с 13.09.2018 осуществляется в объеме общего остатка денежных средств по коду бюджетной классификации в соответствии с ИНН организации без детализации до платежных документов.

Не верно заполнено поле «КБК» в платежном поручении.

- В случае указания ошибочного кода бюджетной классификации в поле «КБК» идентификация денежных средств, осуществляется Главным управлением федеральных таможенных доходов и тарифного регулирования ФТС России при получении от плательщиков письменного обращения об исправлении допущенных ошибок, с приложением копии платежного поручения. При этом в обращении необходимо указать правильный КБК.

- В случае указания кода бюджетной классификации в поле «КБК» действующего до 01.01.2019 идентификация денежных средств осуществляется Главным управлением федеральных таможенных доходов и тарифного регулирования ФТС России без предоставления соответствующего заявления плательщика.

- Зачет денежных средств, с одного КБК на другой законодательством Российской Федерации о таможенном деле не допускается. При отсутствии необходимости использования остатка денежных средств по КБК плательщик вправе обратиться в таможенный орган, администрирующий его лицевой счет в ресурсе ЕЛС, за его возвратом.

Практика применения единых лицевых счетов.

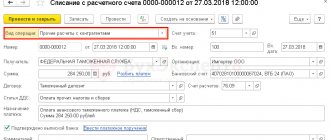

Порядок списания таможенных платежей с применением единых лицевых счетов (ЕЛС). Указание в графе «В» ДТ ИНН декларанта (плательщика), либо ИНН таможенного представителя по каждому виду платежа.

Порядок возврата излишне уплаченных или излишне взысканных сумм таможенных платежей

Контроль начисления, уплаты и учета движения денежных средств регламентирован приказом ФТС России от 26.06.2019 № 1039 «Об апробации администрирования единого ресурса лицевых счетов плательщиков таможенных и иных платежей, взимание которых возложено на таможенные органы, таможенных представителей, а также иных лиц, осуществивших уплату денежных средств на счет Федерального казначейства, с применением комплекса программных средств «Лицевые счета – ЕЛС» (далее – ресурс ЕЛС).

В соответствии с данным приказом с 1 июля 2021 года уплата денежных средств российскими юридическими и физическими лицами, индивидуальными предпринимателями, иностранными юридическими лицами, состоящими на учете в налоговых органах Российской Федерации, производится на лицевые счета, открытые в едином ресурсе ФТС России.

Открытие лицевого счета плательщику, впервые осуществляющему декларирование товаров, производится автоматически на основании информации, содержащейся в:

1) платежных документах;

2) декларации на товары, таможенном приходном ордере;

3) договоре между таможенным представителем и декларантом.

Согласно статье 50 Таможенного кодекса Евразийского экономического союза плательщиками таможенных пошлин, налогов являются декларант или иные лица, у которых возникла обязанность по уплате таможенных пошлин, налогов.

Таможенный представитель не является плательщиком таможенных платежей в соответствии со статьями 55, 401, 404, 405 Таможенного кодекса Евразийского экономического союза.

Таможенный представитель совершает таможенные операции от имени по поручению декларанта или иных заинтересованных лиц.

Успешный выпуск декларации на товары напрямую зависит от возможности списания таможенных платежей с единого лицевого счета плательщика.

При этом, списание таможенных платежей возможно при выполнении условий:

- корректного заполнения графы «В» декларации на товары;

- наличия денежных средств на лицевом счете плательщика в соответствии с кодом бюджетной классификации начисленных к уплате таможенных платежей.

В расчетной части графы «В» декларации на товары указываются коды и суммы начисленных платежей, код валюты, признак уплаты/возврата.

В части платежных документов графы «В» декларации на товары указывается полный перечень кодов платежей, что и в расчетной части.

В качестве распоряжения на использование денежных средств и их списание с лицевого счета таможенными органами рассматривается указание в графе «В» декларации на товары ИНН плательщика либо ИНН таможенного представителя (в случае, если таможенные платежи уплачиваются таможенным представителем).

Таким образом, для успешного списания таможенных платежей, рассчитанных в декларации на товары, необходимо соблюдение следующих условий:

- Суммы таможенных платежей, начисленные к уплате в графе 47 декларации на товары, и суммы, указанные в графе «В» декларации на товары, должны совпадать;

- Обязательное указание в графе «В» декларации на товары ИНН плательщика по каждому виду платежа,подлежащему уплате по декларации на товары.

Допустимо указание разных ИНН по различным видам платежей.

В случае отсутствия ИНН таможенные платежи не будут списаны с лицевого счета плательщика.

Порядок возврата излишне уплаченных или излишне взысканных сумм таможенных платежей.

Излишне уплаченными или излишне взысканными таможенными пошлинами, налогами являются уплаченные или взысканные в качестве таможенных пошлин, налогов денежные средства (деньги), идентифицированные в качестве конкретных видов и сумм таможенных пошлин, налогов в отношении конкретных товаров и размер которых превышает размер таможенных пошлин, налогов, подлежащих уплате в соответствии с Таможенным кодексом Евразийского экономического союза и (или) законодательством государств-членов (статья 66).

В соответствии с пунктом 2 статьи 67 Таможенного кодекса Евразийского экономического союза возврат сумм излишне уплаченных и (или) излишне взысканных таможенных пошлин, налогов осуществляется таможенным органом при условии внесения в установленном порядке изменений (дополнений) в сведения об исчисленных таможенных пошлинах, налогах, заявленные в декларации на товары, либо корректировки в установленном порядке сведений об исчисленных таможенных платежах в ТПО и в других документах начисления.

Корректировка декларации на товары (далее – КДТ) является неотъемлемой частью декларации на товары, в которую вносятся соответствующие изменения (пункт 2 Порядка заполнения корректировки декларации на товары, утвержденного Решением Коллегии Евразийской экономической комиссии от 10.12.2013 № 289).

Факт излишней уплаты или излишнего взыскания таможенных и иных платежей, отражается в графе «В» декларации на товары в виде суммы со знаком минус в колонке «Изменение» и учитывается при заполнении колонки «Сумма» в корректировке декларации на товары.

На основании пункта 30 приказа ФТС России от 26.06.2019 № 1039 возврат плательщикам излишне уплаченных и (или) излишне взысканных сумм таможенных платежей производится информационной системой таможенных органов в форме их зачета в счет авансовых платежей на основании поступивших в ресурс ЕЛС сведений из КДТ, без представления плательщиком заявления о возврате.

Не позднее одного рабочего дня, следующего за днем зачета в счет авансовых платежей излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов, информация о произведенном зачете отражается в сервисе «Лицевой счет» личного кабинета участника внешнеэкономической деятельности на официальном сайте ФТС России.

Одним из случаев возврата (зачета) таможенных пошлин, налогов, уплаченных по декларации на товары является отказ в выпуске товаров в соответствии с заявленной таможенной процедурой, если обязанность по уплате таможенных пошлин, налогов, возникшая при регистрации таможенной декларации, ранее была исполнена.

Автоматически осуществляется возврат таможенных пошлин, налогов, списанных до выпуска товаров, путем зачета денежных средств на лицевой счет плательщика (при принятии решения об отказе в выпуске в соответствии с заявленной таможенной процедурой в отношении всей товарной партии по декларации на товары).

Однако, не предусмотрен возврат в автоматическом режиме при отказе в выпуске в отношении части товаров, заявленных в декларации на товары.

Рассмотрение обращения производится в соответствии с Порядком совершения таможенных операций, связанных с изменением (дополнением) сведений, заявленных в декларации на товары, после выпуска товаров с разрешения таможенного органа, утвержденным Решением Коллегии Евразийской экономической комиссии от 10.12.2013 № 289.

Процесс возврата таможенных платежей при частичном выпуске товаров является трудоемким и затратным по времени как для участников внешнеэкономической деятельности, так и для должностных лиц таможни и может составлять до 10-15 рабочих дней.

Зачастую, излишне уплаченные денежные средства необходимы участникам внешнеэкономической деятельности в кратчайшие сроки, в целях повторного декларирования товаров, в выпуске которых было отказано.

В целях непрерывного осуществления таможенных операций, связанных с декларированием товаров, полнотой и своевременностью поступления денежных средств на лицевой счет плательщика, предлагаем незамедлительно после принятия таможенным органом решения об отказе в выпуске части товаров по декларации на товары, скорректировать графу «В» декларации на товары по отказанным в выпуске товарам, в целях зачета таможенных платежей на единый лицевой счет плательщика.

Возврат таможенных платежей, специальных, антидемпинговых, компенсационных пошлин, уплаченных в связи с применением таможенной процедуры выпуска для внутреннего потребления, в случае реэкспорта товара, осуществляется при условии внесения в установленном порядке изменений (дополнений) в сведения, указанные в декларации на товары.

В данном случае производится корректировка декларации на товары, оформленной при помещении товара под таможенную процедуру выпуска для внутреннего потребления. Изменению подлежат сведения об исчисленных таможенных пошлинах, налогах, специальных, антидемпинговых, компенсационных пошлинах, заявленные в графах 47 и «В» декларации на товары.

При этом, внесение изменений в графы 6, 12, 22.2, 31, 38, 42, 44, 45, 46 декларации на товары не требуется.

Согласно приказу ФТС России от 26.06.2019 № 1039 возврат плательщикам излишне уплаченных (взысканных) сумм таможенных платежей производится информационной системой таможенных органов в форме их зачета в счет авансовых платежей на основании поступивших в ресурс ЕЛС сведений из КДТ, без представления плательщиком заявления о возврате.

В случае необходимости возврата денежных средств плательщику на расчетный счет, требуется его обращение в таможенный орган администрирования с заявление о возврате авансовых платежей.

Уральское таможенное управление администрирует единые лицевые счета участников внешнеэкономической деятельности, находящиеся на налоговом учете в Уральском федеральном округе (1 и 2 знаки КПП содержащиеся в ЕГРЮЛ – 45, 66, 72, 74, 86, 89).

Порядок возврата авансовых платежей

Возврат авансовых платежей российским юридическим лицам осуществляется отделом контроля электронных платежей регионального таможенного управления, который осуществляет администрирование данного лицевого счета.

До вступления в силу статьи 36 Федерального закона от 03.08.2018 № 289-ФЗ «О таможенном регулировании в Российской Федерации» и о внесении изменений в отдельные законодательные акты Российской Федерации», действует порядок возврата авансовых платежей, установленный статьей 122 Федерального закона от 27.11.2010 № 311-ФЗ «О таможенном регулировании в Российской Федерации».

Возврат авансовых платежей на расчетный счет плательщика производится на основании заявления плательщика.

Действующая форма заявления о возврате авансовых платежей утверждена приложением № 1 к приказу ФТС России от 22.12.2010 № 2520 «Об утверждении форм заявления плательщика о возврате авансовых платежей, заявления плательщика о возврате (зачете) излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных денежных средств, заявления плательщика о возврате (зачете) денежного залога».

Общий срок рассмотрения заявления о возврате, принятия решения о возврате не может превышать один месяц со дня подачи заявления о возврате и представления всех необходимых документов.

Вопрос от участника вебинара:

Планируется ли создание разделения остатков и отчетов о расходовании денежных средств по КПП (если у предприятия 2 КПП)?

Ответ на вопрос:

В соответствии с приказом ФТС России от 26.06.2019 № 1039 лицевые счета заинтересованных лиц в ресурсе ЕЛС формируются на основании сведений об ИНН. Информация о КПП российского юридического лица, содержащаяся в Едином государственном реестре юридических лиц, учитывается на лицевом счете для определения места его налогового учета.

Учет денежных средств обособленных подразделений юридического лица отражается на лицевом счете юридического лица без детализации по указанным подразделениям. Таким образом, разделение остатков и отчетов о расходовании денежных средств у организации с 2-мя КПП не предусмотрено.

заявление на возврат авансовых платежей с елс

возврат авансовых платежей таможня

возврат таможенных платежей 2019

возврат денежных средств с елс

возврат таможенных платежей 2018

как вернуть деньги с елс таможни

единый лицевой счет

авансовые платежи на елс

МЫ ОКАЗЫВАЕМ УСЛУГИ ЮРИДИЧЕСКИМ ЛИЦАМ И ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЯМ (С ФИЗИЧЕСКИМИ ЛИЦАМИ МЫ НЕ РАБОТАЕМ), В ТОМ ЧИСЛЕ: ДЕКЛАРАНТАМ (ИМПОРТЕРАМ и ЭКСПОРТЕРАМ), ТАМОЖЕННЫМ ПРЕДСТАВИТЕЛЯМ, ВЛАДЕЛЬЦАМ СВХ, УПОЛНОМОЧЕННЫМ ЭКОНОМИЧЕСКИМ ОПЕРАТОРАМ, ТАМОЖЕННЫМ ПЕРЕВОЗЧИКАМ. МЫ ОКАЗЫВАЕМ ЮРИДИЧЕСКИЕ УСЛУГИ, СВЯЗАННЫЕ С ОПЕРАЦИЯМИ, СОВЕРШАЕМЫМИ ПРИ ПЕРЕМЕЩЕНИИ ТОВАРОВ ЧЕРЕЗ ТАМОЖЕНУЮ ГРАНИЦУ ЕАЭС В РЕГИОНЕ РОССИИ. МЫ ГОТОВЫ РАЗЪЯСНИТЬ МЕХАНИЗМ НОРМАТИВНОГО РЕГУЛИРОВАНИЯ ПРОЦЕССОВ СВЯЗАННЫХ С ПЕРЕМЕЩЕНИЕМ ТОВАРОВ ЧЕРЕЗ ГРАНИЦУ, ДАТЬ ОЦЕНКУ ПРАВОМЕРНОСТИ ДЕЙСТВИЯМ ГОСУДАРСТВЕННЫХ КОНТРОЛИРУЮЩИХ ОРГАНОВ, ОБЖАЛОВАТЬ САМОСТОЯТЕЛЬНО ИЛИ ПОМОЧЬ ВАШИМ ЮРИСТАМ ОБЖАЛОВАТЬ НЕПРАВОМЕРНЫЕ ДЕЙСТВИЯ В ВЫШЕСТОЯЩИЕ ОРГАНЫ и СУД.

Первая устная консультация БЕСПЛАТНО (звоните или пишите в WhatsApp +7(906)4-313-865) Устная консультация – 1000 рублей Письменная консультация – 5000 рублей Абонентское обслуживание в течение месяца (письменные и устные консультации) – 15000 рублей Абонентское обслуживание в течение месяца (письменные и устные консультации, обжалование неправомерных действий и решений) – 30000 рублей Ведомственное обжалование (решения о классификации, таможенной стоимости, преференциям, применении форм контроля) – 20 000 рублей Сопровождение административного расследования и подготовка жалобы на постановление по делу об административном правонарушении – 20 000 рублей Судебное оспаривание (подготовка позиции по делу + командировочные расходы) – 40 000 рублей Сопровождение таможенной проверки (подготовка ответа на запроса, составление возражений на акт проверки) – 40 000 рублей Перечень и цена услуг могут быть изменены по соглашению сторон. В цену услуг не включается НДС, так как услуги оказываются по договору с индивидуальным предпринимателем применяющим упрощенную систему налогообложения. Эл.почта WhatsApp +7(906)4-313-865

Твитнуть

О дополнениях к ходатайству о возврате денег

Хотя основным документов при обращении по вопросу возврата средств является Письмо, оно не всегда признается самодостаточным документом.

В ряде случаев (при возврате денежных средств за товар, излишне перечисленных денег) банк может и имеет право затребовать дополнительно такие документы, как:

- контракт или договор поставок;

- акт сверки;

- копию счета-фактуры;

- банковскую выписку о списании со счета плательщика денежных средств;

- и проч. расчетно-платежные документы.